Apollo会是百度的“摆渡人”吗?

图片来源@视觉中国

文 | 老铁

作为分析师和投资者,我会经常为自己的正确判断而喜悦,也会为自己的失误而陷入反思。

百度对我而言就是一个极具挑战性的研究标的,在2020年中我认为彼时百度明显有低估的嫌疑,给出市值要在增长区间这一结论,但在对2020年财报进行整理和分析时,对百度核心205.4亿元的经营性盈利给了30倍的市盈率,合计爱奇艺,我给了百度千亿美元的估值。

随后百度股价出现了较大回调,截至撰稿市值在650亿美元上下,市盈率不足20倍,也就是距离我的判断有30%左右的偏差。

回顾当时的分析,对企业基本面以及利润预期的判断与事实并未有太大偏移:百度核心广告业务收入基本稳定,缩减内容补贴之后盈利性也在改善通道中,我最大的判断失准还是在市盈率上。

百度的市盈率的合理区间究竟是多少呢?这是我最近一直在思考的问题,也是一个困扰我多时的问题,我本文将结合最新发布的2021年Q1财报进行论述。

2021年Q1,百度整体仍然保持着此前的发展惯性:百度核心同比增长34%,其中非广告业务同比增速达到70%,剔除疫情影响,百度核心两年第一季度平均增速仍然超过10%。

此外,2021年Q1百度核心EBITDA(息税折旧前)利润率达到了32%,较上年同期的30%亦有所改善。

从基本面看,百度核心经营是在改善通道中的,但为何市盈率并未同步得到体现呢?

(声明:我们并非为自己的“失误”寻找借口,而是强调从价值投资入手分析。)

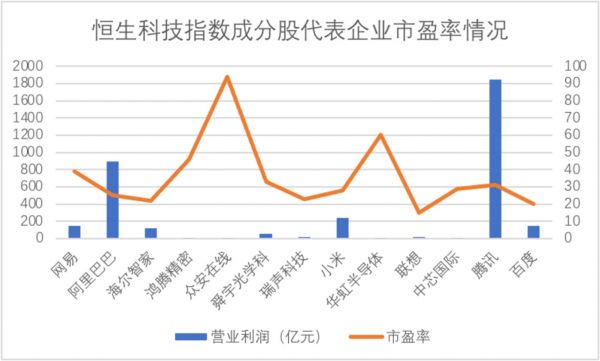

我们整理了恒生科技指数成分股中代表企业2020年经营性盈利以及市盈率情况,以判断百度的市盈率究竟是个案还是普遍现象,见下图

在上述企业中,百度市盈率仅比联想略高,而经营性盈利则是位列前茅,值得注意的是网易2020营业利润规模与百度不相上下,但市盈率则是百度的2倍,这是很令我们吃惊的。

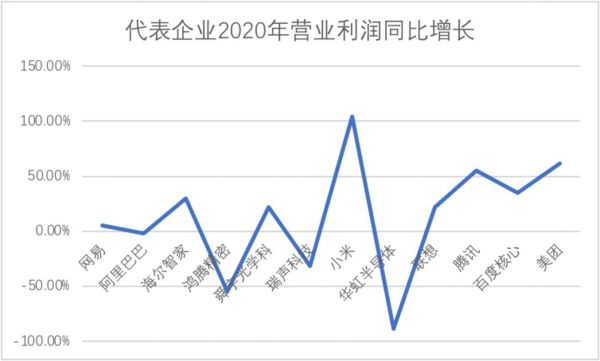

也有朋友认为静态看营业利润与市盈率关系仍不够客观,市盈率亦承载着市场对企业动态利润的展望,我们又整理了2020年上述企业的营业利润同比变化情况,见下图

如开篇所言,百度在2020年在成本优化方面很是下了一番功夫,营业利润同比增长在同类企业中仍属于较高水平。

无论从静态的营业利润,还是动态的利润增速我们都很难给百度一个低市盈率,这也是在此前分析时我们给百度以30倍市盈率的基本原因。

在资本市场经常会出现滞后或者不对称现象,这也是市场有限有效论的主要观点,也就是说,市场并不会实时将企业基本面反馈到市值中。

当用数据很难解释现象,我们自然将注意点放在市场有限有效论上,毕竟谷歌在2012年市盈率也曾经跌破15倍,被市场有关人士严重看衰,甚至认为Facebook的崛起将严重冲击谷歌的预期。

如果百度今日市盈率的低迷与市场有限有效论有密切关系,那么谷歌的市值成长极有可能给百度以借鉴,毕竟百度的Apollo也是志在建立智能汽车的操作系统,百度也在年初宣布与吉利合作“造车”,由软件研发延伸到造车的软硬件一体,加之智能汽车在资本市场均被给予极高估值(如特斯拉,蔚来等),若一切正常进行,百度市盈率极有可能像当年的谷歌那般,是有被抑制或者低估可能的。

若果真如此,百度的潜在市盈率究竟是多少?

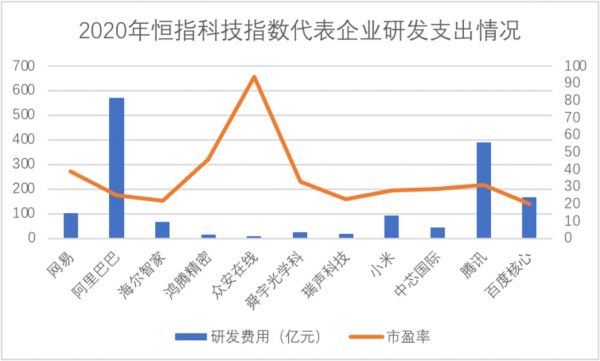

我们又整理了恒生科技指数代表企业2020年研发支出情况,见下图

虽然“科技”公司所属赛道不同,市场前景也各有不同,市盈率不能简单以研发费用的多寡决定,但研发支出规模是“科技”要素最重要组成部分这是毋庸置疑的。

作为“科技”公司,除众安在线,鸿腾精密少数公司外,大多数企业研发费用支出规模与市盈率都呈正相关性,如小米,2020年宣布当年研发费用目标在百亿元,提高自身“科技”属性,资本市场旋即给以充分认可。

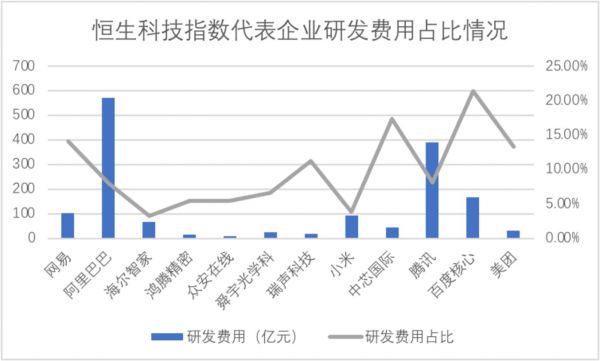

结合上下两张图,市值管理和研发支出偶有倒挂现象,但并非常态,仍然令我们好奇的是,百度核心无论在研发费用占比还是规模上都要领先大部分同类企业(2020年研发费用支出规模为第三,但市盈率却为最低),但市场并未给予市盈率正反馈,这也越加让我们怀疑市场的有效性。

参考恒生科技指数同类公司情况,我们仍然坚持百度市盈率的合理区间应该在30倍上下,市值合理区间仍然在千亿美元左右。

那么这就引起新的话题,百度对研发费用的支出是否具有持久性,无论是Apollo还是造车业务,都是需要研发持续推动的。

在过去一段周期内,百度在成长性上也确实遭遇了一些挑战,其主要原因为手百为代表的新内容分发平台的培育,短期内对利润确实有较大冲击,但百度是否会选择以削减研发费用来优化财务报表呢?

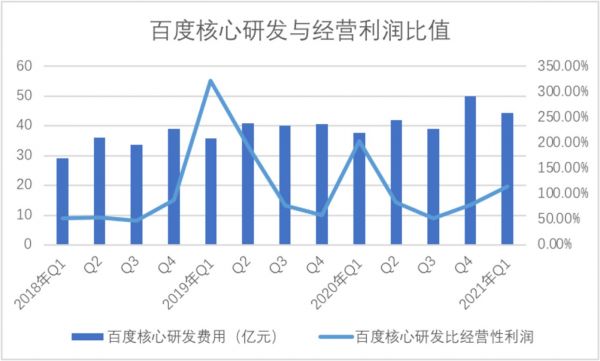

在过去三年时间里,百度一方面在主营业务端进行着高成本的改造,如对内容创作者的补贴市场费用的膨胀,而另一方面,也仍然保持着研发费用的大比例支出,到2021年Q1百度核心研发占收入比已经连续两个季度超过20%大关。

当我们将研发费用与经营利润对比时,又发现连续研发费用曾多次是经营利润的1倍以上,也就是说,研发费用吃掉了百度大部分的利润,而这些利润本可以通过财务报表展示给投资人的。

尤其在2019年期间,百度核心经营利润受到较大冲击,但仍然保持和稳定了研发费用的支出,在我们的观察中,百度核心的研发占比要高于绝大多数企业,甚至大部分高市盈率的科技公司和明星企业。

作为一家上市公司,固然要通过短期的财报表现给投资人以信心,但在战略布局中,能否容忍亏损,甚至牺牲资本市场的短期表现以持续投入新业务,这也关乎对企业基本面长期走向的看法。

此外,我们也注意到资本市场容易对两端企业有较高溢价:一端为通过补贴等市场行为在C端市场打下江山的企业,如快手,美团等;一端为掌握核心赛道核心资源企业,如中芯国际,宁德时代等,目前后者的市场溢价能力大有超过前者的势头,换句话说,资本市场亦在调整对好的投资标的看法。

在前一个周期内,C端企业成为市场追逐的热点,用较高市场费用撬动大市场,以获得资本溢价,但虽然属于“科技公司”,但在研发支出中则畏手畏脚,如美团虽然市值超过2500亿美元,市盈率接近300倍,但2020年研发支出不足百度核心2成,这也是值得反思的。

百度似乎处于由一端向另一端转型的周期内,可能存在“定性”滞后的问题。

那么问题就来了,既然百度保持着如此大规模的研发支出,那么效果究竟如何呢?

在分析师电话会议中,李彦宏表示:未来3年,百度核心非广告收入占比将超过广告收入。

考虑到非广告业务主要以“高科技属性”的云计算,Apollo等业务为主,如果说现有百度市盈率不振主要原因为市场习惯性将百度定义为“互联网广告”企业,那么一旦非广告业务收入占比过半,对扭转百度的市场“定性”将是至关重要的。

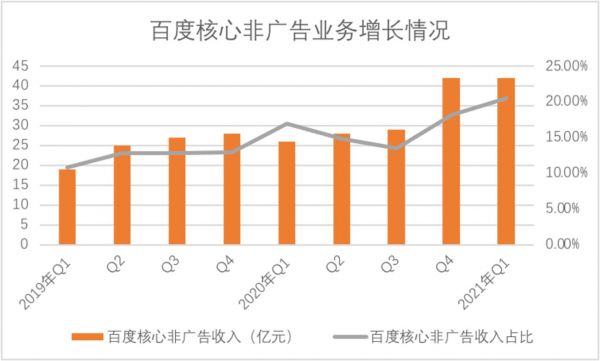

于是我们又整理了近三年多以来百度核心非广告业务的增长情况,其中2019年Q1-2020年Q1为估测值,见下图

从趋势上看,百度核心非广告业务处于快速增长势头基本是确定的,2021年Q1,其业务占比首次突破20%大关,如果我们将前文中研发费用支出与上图合并来看,即在研发费用与非广告业务增长基本呈正相关性:之所以有研发费用的长期稳定支出,才有了非广告业务的持续增长,这也是未来百度市盈率在重新“定性”中上调的基石。

2021年Q1,百度云计算收入达到28亿元,同比净增长10亿元,根据我们测算,当期百度核心非广告净增长在16亿元左右,也就是说,云计算为百度核心非广告收入贡献绝大部分增长,在我们对招股书进行分析中也发现,云计算对百度核心非广告收入占比一直在70%上下,这也是极为重要的信息。

如果趋势可以持续,就关乎扭转百度“定性”这一核心问题。

最后我们再来看看Apollo,这是百度核心非广告业务中最令市场关注的业务之一,与当下最为热门的智能汽车行业密切相关。

李彦宏在2021年Q1财报后的全员信中公布了Apollo 发展出三种商业模式:

一是为主机厂商提供 Apollo 自动驾驶技术解决方案,助力车企快速搭建自动驾驶能力。2021年下半年,Apollo 智能驾驶将迎来量产高峰,每个月都会有一款新车上市,未来3-5年内预计前装量产搭载量达到100万台;

二是百度造车,端到端地整合百度自动驾驶方面的创新,把最先进的技术第一时间推向市场;

三是共享无人车。

归纳来看Apollo未来所承载的不仅仅对厂商的To B化服务,亦有对用户端的期许如造车和共享无人车,而在这三个赛道中也都充满对手,竞争乃是相当之激烈。

在过去的几个月时间内,我们能想到和想不到的企业都纷纷杀入“造车”运动,有互联网公司,电器公司,网络安全公司等等,百度胜算能有多大呢?

我们认为无论参与者多寡,智能汽车的成败都取决于其竞争力的要素为:

其一,是否有足够的研发投入动力;

此部分前文中早有论述我们不再赘述,在我们对行业的分析中,在所有造车的传统厂商,造车新势力以及新入局企业,百度在研发费用的投入规模都在前列,而随着核心业务的企稳,研发费用仍将在高增长通道。

其二,能否对冲输入性通胀的压力,也就是,产品能否有足够毛利率

2020年疫情之下,全球主要经济体选择宽松货币政策以对冲风险,这就必然导致资产价格的飙升,进入2021年之后,全球资源价格猛涨,已经引起了经济学界的高度重视,尤其在美国新的财政政策刺激后,需求端的猛增又会推动资产价格上涨。

在全球主要经济学家的观点中,由于疫情尚未完全消退,货币政策很难根本性扭转,加之政策的连贯性,全球资产价格1-2年时间内都会在一个高点。

对于汽车产业,就必然面临成本价格飙高中寻求发展的可持续性问题。

那么对车企而言,其毛利的决定因素又是什么呢?

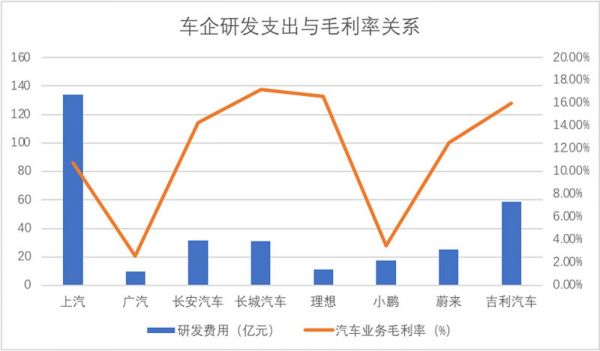

整体上看,研发支出与毛利率成正相关性,但其中已有例外:长城和吉利汽车毛利率乃是最高,小鹏汽车研发支出超过理想,但毛利率最低(部分原因与企业产品定位有关在,不再赘述),而毛利率又是车企得以持续运营的最重要指标。

虽然“造车”已形成潮流,但历史又是惊人相似的,90年代中我们也曾经有过汽车制造厂遍地开花的局面,但最终产能过剩,直接推高原材料价格,经过市场残酷淘汰之后,只有少部分企业能走到下一阶段,我们认为造车亦是如此,不少造车企业将会在原材料价格暴涨,融资成本上涨等不利因素显现之后退出市场。

最后我们可以对百度的市值做如下总结:

其一,市盈率如此低确实反常,这可能与百度深入人心的搜索定位有关,若要全面彻底扭转定性,除非广告业务要保持快速增长势头之外,扭转市场“预期差”,可获得重估溢价;

其二,根据百度时间表,造车业务量产在2023年,五年也要投入500亿元,在通胀预期之下,百度需要克服成本障碍,保持投入,这都是相当不易的,必须保持核心业务的持续稳定增长。好在广告业务已经复苏,Q1恢复到20%以上的增速。(本文首发钛媒体APP)

相关推荐

Apollo会是百度的“摆渡人”吗?

自动驾驶爆雷:美国专家4小时发现百度Apollo、英伟达DriveAV的561个故障

百度Apollo拿下4.6亿超级大单,中国智能交通新基建“加速跑”

智能汽车大爆发,百度Apollo凭什么成为行业「超强大脑」?

张亚勤出任百度Apollo生态理事会理事长 10月曾宣布退休

阿里:数字化「摆渡人」

最前线丨百度Apollo开放无人驾驶车队试乘,但还是离不开安全员

百度世界2020大会,能让资本市场相信百度AI的商业化潜力吗?

百度Q1营收同比增长25%,李彦宏首提Apollo三大商业模式|看财报

Apollo仿真「训练有素」,长沙无人驾驶出租「轻车熟路」

网址: Apollo会是百度的“摆渡人”吗? http://www.xishuta.com/zhidaoview19834.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180