用一亿元门槛科技基金拥抱硬核产业,高瓴为什么相信中国科技?

图片来源@视觉中国

文 | 美股研究社

作为华人资本圈的顶级投资机构,高瓴资本的持仓一直是很多投资者对美股尤其是中概股投资的参考风向标之一。

2021年上半年即将结束,高瓴在多个领域和赛道都有不小的新动作,相比过去的正常调整,这一次,投资的风口或许正在起变化。透过分析高瓴的投资新动作,或许我们可以知微见著看全球投资角度的些微变化。

从持仓透视行业,高瓴钟爱哪些二级市场赛道?

进入2020年受疫情影响,全球经济迎来一场考验。在疫情的影响下,去年一季度高瓴美股持仓前十大重仓股依次为ZOOM、爱奇艺、百济神州、Uber、京东、学而思、阿里巴巴、拼多多、泰邦生物、恩斯塔。

时间来到2021年,同样是一季度,高瓴前十大重仓股调整为百济神州、拼多多、爱奇艺、ZOOM、恩斯塔、Uber、京东、泰邦生物、BridgeBio、天境生物。

从行业的角度看,生物医药公司有9家,云计算公司有3家,流媒体公司有2家,电商公司也有2家。最明显的变化大概是学而思的“消失”和生物医药行业的持续重仓。

由于教育领域政策的暗流涌动,加之疫情红利退潮,高瓴清仓了原本持仓4.05亿美元的好未来,在此之前,它已经连续几个季度对教育股分批减仓。目前,好未来股价已自一季度高点跌去70%有余,市值不足巅峰时的三分之一。

高瓴的首席投资官易诺青认为,健康产业的发展,就像是当年信息产业爆发的前夜。截至一季度末,高瓴共持有91支美股上市公司的股票,其中生物医药企业有45个,生物医药企业的总持仓市值为43.43亿美元,仅次于互联网。其中,代表企业百济神州股价相比去年年底已涨超60%。

当然,这并不意味着高瓴就选择了一条路走到黑,在一季度新建仓4家、增持3家生物医药公司的同时,它减持了19家同行业公司,持续优化投资组合。另一个背景是越来越多的中概股明星企业出于融资需求回港上市,机构也需要相应调整投资策略,重新分配子弹。而且自去年以来,部分企业的涨幅堪称惊人,例如哔哩哔哩在2020年四季度大涨了106%,无论从哪个角度看,机构都有充分的调整理由。

实际上,在疫情持续的这一年多时间,高瓴充分展现了如何根据市场与环境情况对赛道和行业进行选择,包括在电商领域的频繁调整,生物医药领域的重仓,教育领域的优化,流媒体、游戏和地产领域的改变。

二级市场的投资不同于一级市场,除了根本性逻辑之外,对市场的把握往往更决定一时的成败得失,高瓴真正为人称道的,是它遥居于投资动作之上的逻辑,那些为一级市场中拼杀的企业们准备的故事,其实更有吸引力。

高瓴的投资逻辑,不局限于做时间的朋友

就二级市场而言,高瓴对重仓股的调整往往都不太大,例如今年一季度排名靠前的重仓股中,百济神州19.04亿美元、泰邦生物3.51亿美元和BBIO3.30亿美元与去年第四季度前三大仓位相比没有变化,其他重仓股的的持仓变化也很小,很符合高瓴的价值观,“做时间的朋友”。

而在一级市场上,高瓴的逻辑则更为复杂和贴近行业。

6月8日,激光雷达“独角兽”禾赛科技宣布了最新的D轮融资结果,在终止上市计划两个多月后,它获得了超3亿美元的支持,领投者正是高瓴资本。

对高瓴而言,选择保持长期结构性竞争优势的公司和行业尤为重要,相比最终的结果,赛道和竞争格局、商业模式、护城河在初期显得更有价值。基于此,高瓴认为目前自动驾驶赛道的落地速度远远超过一开始所有人的期待,商业化进展也日新月异,而禾赛这样的底层技术布局者也在高瓴的选择之内。

除了这种“硬核”优势的企业,高瓴在一二级市场都长期钟爱互联网的赛道的原因之一是边际成本随着规模迅速降低。高瓴曾是海底捞的忠实拥趸,原因正是在极度缺乏相关标准和规模经济效应的餐饮业,海底捞以火锅这种形式为底色创造了新的想象空间,包括餐品标准化、门店和人员管理、整体运营方式等等。

高瓴还关心一家公司相对同行真正的优势在哪里,这关系到它是否能在行业低谷站稳脚跟,又能否在行业热潮站上风口。这一点在一级市场和二级市场都行之有效,ZOOM就是一个例子。

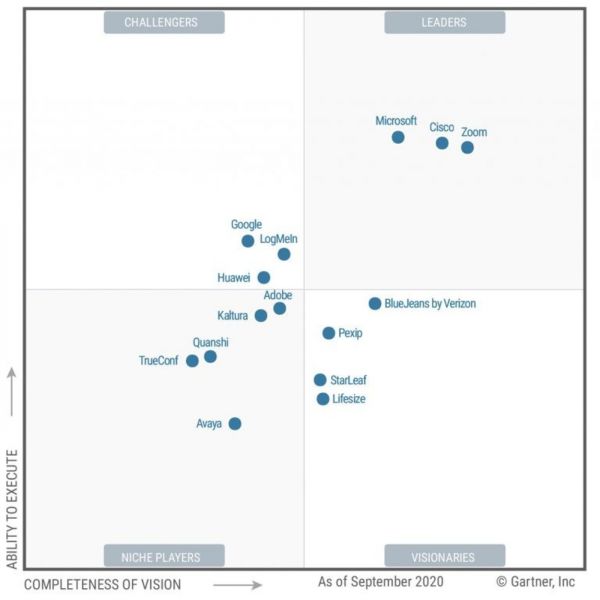

2020年的Gartner魔力象限中,ZOOM,思科Webex和微软Teams处于领导者地位——这是ZOOM第六次出现在这一榜单,它被用来评估一家公司在虚拟会议上的整体实力和市场地位。在第一梯队中,ZOOM在技术前瞻性的领域排名第一。

而高瓴和ZOOM的结缘还要更早,ZOOM于2019年4月登陆资本市场,高瓴在2014年便投资了它,后续融资中还层层加码。不过,在长期投资这一层底色上,以高瓴为代表,机构们正在重新认识和发现一些赛道,未来几年,投资或将转向。

赛道风口众多,但机构为何相信中国科技有望迎来引爆点?

本月初,高瓴发起募集一只起募门槛高达1亿元的科技产业赛道专项基金,基金期限10年,高瓴资本董事总经理辛音在6月21日的路演上也表示,高瓴看好未来两到五年里科技领域的半导体、前沿科技、新能源、智能硬件等四大细分赛道的发展前景,在硬科技领域上,这是“历史性的结构性投资窗口期”。

超高的门槛、独特的定位让人惊叹:中国科技的大风口真的来了?

科技并不是一个新话题,国际顶级机构如美国资本集团、普信集团等都对相关标的有着重要布局。今年五月,集成电路制造商长电科技完成50亿元人民币定增,其中超过一半的募资额是来自于阿布扎比主权财富基金、JP摩根、广发基金等国内外的头部投资机构。

现在,这一轮投资潮的不同点在于,它更加集中于中国市场,更加倾向于硬科技领域,其中的领导玩家也是中国的资本大鳄。2021年Q1,红杉资本中国基金、经纬中国、IDG资本分别投资了62、44、38个项目,同比去年增加了40、31、29个。

投资机构中科创星董事总经理张辉表示,从行业角度来看,大量投资机构从移动互联网投资向硬科技赛道转换,半导体投资首次超过互联网的历史拐点已经出现。这背后,中国的产业发展逻辑和相关配套正在发生脱胎换骨式的改变。

在国家战略上,一些新产品的国产需求替代变得紧要。自贸易战和华为芯片事件以来,半导体和集成电路的国产化的重要性再上升一筹,国产新能源和自动驾驶的相关的企业也如雨后春笋般冒头。

云岫资本的统计指出,仅中国半导体领域过去一年时间里,市场上获得融资的企业数量就有534个,总融资额高达1536亿。天眼查数据显示,2020年1月至今,自动驾驶赛道融资事件超过240起,而扫地机器人这样的智能硬件上,中国市场的渗透率不到美国的三分之一,缺口巨大。

此外,给机构最大信心的是政府的政策与资金支持。从近年来国家集成电路产业投资基金规模的加码——2019年开始的二期募资目标已经达到2000亿元,到今年4月16日证监会对科创板《科创属性评价指引(试行)》作出修订,完善“硬科技”的界定标准,科技行业一二级市场的投资环境都在持续改善。

高瓴认为人才也是重要因素,受国际形势影响,硬科技领域的人才正在加速回流中国,从而极大地补充了中国公司的技术实力,例如高瓴20亿重仓的芯片企业芯迈,300多人的人的团队有超过200人是工程师,核心团队的研发经验都在10-20年。

简而言之,科技领域正在走向高需求、高助力、高壁垒、高水平团队的优良投资状态,这是机构纷纷抽身押注科技赛道的前提——这些因素保证了企业能在技术和商业中找到平衡,在促进产业进步的同时,为机构带来合理的收益。

结语

根据IT桔子的《Q1 创投报告》提出,一季度投资交易活跃度最高的子行业是生物制药,ToB 方向主要包括集成电路、前沿技术、数据服务、医疗信息化、自动驾驶等热门赛道。这与高瓴的布局不谋而合,从侧面彰显了顶级机构对市场的把握程度之熟稔。

如果具体到科技赛道,中国的公司们或许是在顶着外界的重重压力、又享受着史无前例的资本利好这种“冰火两重天”的情况下去攻关技术和应用问题的,用高瓴的说法,这个赛道上的细分公司也许都是在做难而正确的事情,但是,“他们做的都是全球最好的、性能最高端的技术”,这些才是高瓴和其他顶级机构们愿意去投资的。

相关推荐

用一亿元门槛科技基金拥抱硬核产业,高瓴为什么相信中国科技?

海松资本陈立光:当下是中国硬核科技创业的黄金时代

高瓴,再一次打破中国VC/PE圈历史

海松资本陈立光:创业者要如何把握硬核科技创业的黄金时代?

高瓴创投的365天:巨象的VC方法论

蓝月亮:一桶高瓴的“毒鸡汤”

聚焦云端通用智能计算,「壁仞科技」获高瓴创投领投Pre-B轮融资

又一支100亿基金诞生:这个赛道火爆,高瓴杀入

到股市捡钱去!顶级基金红杉、高瓴、软银都在这么干

又见百亿级并购,格力迎来姊妹:高瓴豪掷340亿拿下飞利浦家电业务

网址: 用一亿元门槛科技基金拥抱硬核产业,高瓴为什么相信中国科技? http://www.xishuta.com/zhidaoview20519.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180