超300家公司落户科创板,“第二家族”生物医药板块成色几何?丨科股宝

图源于视觉中国

近来,“吃药”行情在二级市场持续走热,其中,明确支持生物医药产业的科创板贡献良多。

截至7月2日,科创板上市公司达到302家,总市值突破4.7万亿元。科创50指数从年初的1398点上攻至1538点,累计上涨超10%,跑赢了沪指和深成指。

按行业来分,在科创板的新一代信息技术、高端装备制造和新材料、新能源及节能环保、生物医药、技术服务五大领域中,第一代信息技术企业105家,生物医药行业是第二大“家族”,共69家公司,总市值超过1.3万亿元,累计IPO融资额735.9亿元。

科创板生物医药科技公司(简称“生技股”)股涵盖了原材料、化学药、生物制品、CRO、医疗设备、体外诊断、耗材等行业重点细分领域。

开板两年来,生物医药科技公司的上市节奏逐渐加速,2019年7月至年末上市16家,2020年全年上市29家,2021年仅1至6月就上市了24家。今年4月,上海证券交易所党委委员、副总经理董国群在2021太湖湾生命健康未来大会上表示,“科创板已成为新兴的具有全球竞争力的生物医药上市中心。”

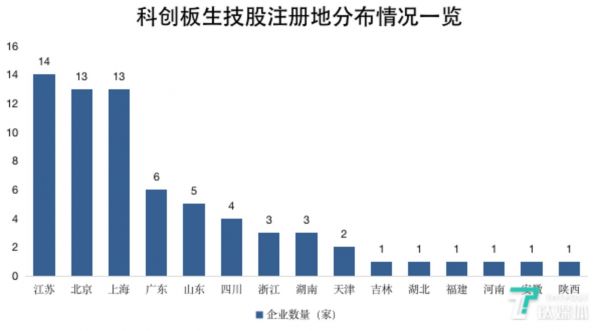

从地域分布来看,这69家公司的注册地主要集中在江苏、上海、北京三地,分别为14家、13家、13家。

钛媒体制图,数据来源:Wind

对比A股主板、创业板,以及港市的生物医药股,目前在科创板落户的69家公司,有哪些不同?呈现出什么特点特点?钛媒体App进行了梳理和归纳。

超高市值公司缺席,市场活跃度优越

以2019年7月22日第一批公司在科创板上市为起点,在科创板诞生69只生技股的同时,根据Wind以及行业划分,A股主板和创业板有22家医疗保健企业上市,港交所有62家。据此,在生物医药企业上市地选择中,科创板紧随纳斯达克晋位全球第二。

就市值而言,年轻的科创板生技股与A股主板、创业板以及H股仍有差距,主要体现在缺少超高市值公司。按7月2日收盘价计算,科创板生技股中,市值集中在100亿至300亿元的有30家,100亿元以下的有26家。市值超千亿的仅华熙生物、康希诺-U两家,分别为1340.7亿元、1280.0亿元。

对比来看,A股主板市值超千亿的有8家,创业板有6家,H股有14家(按汇率换算为人民币),各自的龙头企业分别为药明康德、迈瑞医疗、药明生物,市值是科创板龙头华熙生物的3.4倍、4.1倍、3.7倍。

虽然比上不足,但科创板生技股的整体市值表现优于A股主板、创业板及H股。截至7月2日,科创板生物医药公司的市值中位数为122.9亿元,是后三者市值中位数的1.7倍、1.6倍及3.0倍。同期,科创板生物医药公司的市盈率中位数为60倍,而后三者分别为27.9倍、40.8倍、5.5倍。

换句话说,科创板生技股的整体估值溢价更高。

另外,对比年初至7月2日的日均成交额数据,科创板生物医药板块的交易活跃度远高于同行业的港股,对比同期的日均换手率数据,科创板生物医药板块遥遥领先于主板、创业板和港市。科创板生技股的流动性表现也较为突出。

钛媒体制图,数据来源:Wind

重研发投入是生物医药科技公司的共同特点,根据2021年一季度财报,科创板企业的总研发投入为103.44亿元,其中生技股总研发投入为23.05亿元,占比22.3%,君实生物研发投入最高,达到4.5亿元。在A股主板,研发投入最高的是恒瑞医药,为13.2亿元,创业板为迈瑞医疗,5.9亿元。值得注意的是,科创板的君实生物归母净利润在今年一季度才首次转正。

从研发投入力度来看,科创板、主板、创业板一季度的研发投入中位数分别为0.17亿元、0.14亿元、0.19亿元,科创板生技股的投研力度并不弱。

体外诊断个股最赚钱,未盈利公司仅10家

科创板生技股以医疗器械居多,有35家,占比51%。按照《医疗器械监督管理条例》,医疗器械是指单独或者组合使用于人体的仪器、设备、器具、材料或者其他物品。医疗器械可以分为医疗设备及医用耗材,而医用耗材又分为普通耗材、高值耗材和体外诊断试剂。

相较于新药研发类企业,医疗器械的研发周期更短、变现更快,这让医疗器械赛道较于医药研发更受资本偏爱。申港证券在2020年的研报就给出推测称,预计未来5年行业增速将维持在20%左右,继续高于医药板块平均增速。

医疗器械企业的强变现能力已经体现在了财报数据上,2021年Q1,35只医疗器械股的净利润总和为45.31亿元,其中有17只个股的净利润增速超过1倍,表现最为抢眼的是抗疫“主力军”体外诊断(IVD)类公司,净利润前5名全部为IVD公司。14家体外诊断公司今年一季度净利润总和为34.81亿元,占医疗器械板块的76.8%。

钛媒体制图,数据来源:Wind

疫情发生以来,受益于新冠病毒检测需求激增,以及体外诊断产品集采相关政策的利好,国内体外诊断市场呈爆发式增长趋势,根据最新发布的今年上半年业绩预告,热景生物净利润同比至多增长81808.47%。而资本也在向这一赛道倾斜,今年5月17日,就有睿昂基因、亚辉龙两家IVD公司上市。

截至2021年一季度末,科创板体外诊断企业全部为盈利状态,但在整个生物医药板块,另有10家公司处于亏损状态,占比14.5%。具体来看,亏损企业中,有两家是医疗器械公司,剩余8家全部为医药研发企业,涉及抗肿瘤制剂、血液制品、疫苗等。

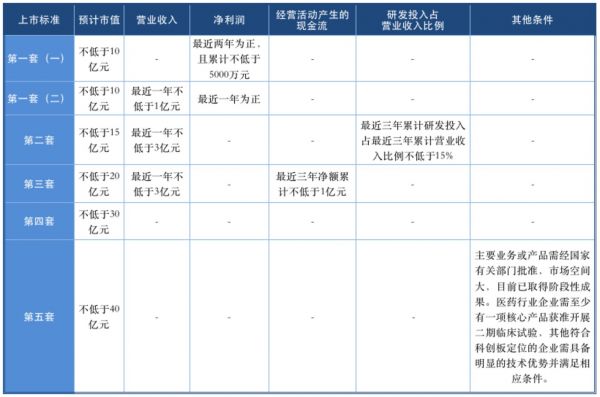

新药开发耗时长久,根据塔夫茨药物开发研究中心提供的一项数据,一个新药的平均成本大约为26亿美元,一般需要12到15年的时间才能从试验室走入市场。正因于此,前期长期亏损新药研发也是最难获得融资的细分赛道,科创板的设立对于这类企业来说是雪中送炭,尤其是对营收、净利润、现金流量等均无硬性标准的第五套上市标准,对未盈利公司打开了“方便之门”。

钛媒体制图

统计期内,选择第五套标准上市的公司仅8家,其中7家的证券代码至今仍有“-U”尾标。第五套标准曾被称为是为生物医药科技公司“量身打造”的上市标准,但目前来看,有58家生物医药科技公司依旧选自第一套标准上市,这说明未盈利企业对于是否选择通过科创板深度接触资本市场持谨慎态度。

与此同时,已经挂牌交易的企业则表现出了更积极的姿态,并不满足于单一市场,A+H两地上市渐成趋势。

港股允许未盈利生物医药公司上市18A制度于2018年8月落地,一批急于入市的医药公司优先选择了赴港上市,但随着科创板的开闸,不少公司选择了两地上市,目前,昊海生科、康希诺生物、君实生物已经完成了先H后科创的两地上市,百济神州、荣昌生物、和黄医药等企业还在排队登陆科创板。而先落户科创的医药公司也在补课港股,科创板上市公司百奥泰在2020年向港交所递表,遗憾的是最终未能成功。

两地上市意味着企业的透明度更高,给予更多投资者可信度也更高,股票的流动性会因此提升,企业能获得的资金规模也就更大,而且,赴港上市能增加外汇储备,这会便于企业进行投资并购布局。

那些“拔得头筹”的公司

在科创板生物医药科技中,还不乏诸多创造了历史的公司,包括第一家未盈利上市的泽璟制药-U、上市首日涨幅超120倍的纳微科技、“不赚钱却花钱阔气”的君实生物,以及因新冠检测试剂盒市场需求的居高不下,而业绩股价双双飙升的热景生物。

A股首家亏损上市公司:泽璟制药-U科创板开闸后,未盈利的泽璟制药首吃螃蟹,选择第五套标准上市,成为A股史上第一家“流血”上市的公司。

泽璟制药成立于2009年3月,是一家专注于肿瘤、出血及血液疾病、肝胆疾病和免疫炎症性疾病等多个治疗领域的创新驱动型化学及生物新药研发和生产企业,2020年1月23日登陆科创板。

2017年至2020年,泽璟制药的归母净利润分别为-1.46亿元、-4.40亿元、-4.62亿元、-3.19亿元,4年累亏13.67亿元。在2021年一季报中,泽璟制药表示上半年业绩预计持续亏损,原因在于公司首个新药上市申请(NDA)正在审批中,尚无药品上市销售。

但无药品上市的境况已经发生改变。6月9日,泽璟制药研发的甲磺酸多纳非尼(泽普生)获批上市,42小时之后实现首单出库,向全国各大医院和药房快速供药。

多纳非尼是疗效与一线疗法索拉非尼媲美的抗血管生成药物,也是中国的第一款自主研发的氘代药物。2020年,多纳非尼治疗一线治疗晚期肝癌列入了《CSCO原发性肝癌诊疗指南2020》。

首个交易日涨幅第一公司:纳微科技6月23日首发上市的纳微科技,在挂牌交易首日就收获了1274%的日涨幅,名列科创板生技股第一,也成为了18年以来的A股之最。

纳微科技专注于高性能纳米微球材料,是目前世界上少数几家可以同时规模化制备无机和有机高性能纳米微球材料的公司之一。而高性能微球材料是生物医药、平板显示、分析检测及体外诊断等领域不可或缺的核心基础材料。

目前,纳微科技的主要产品打破了生物医药及平板显示等领域关键材料长期由国外厂商垄断的竞争格局,对外已推广至欧洲、美国、韩国等市场。

生物医药是纳微科技的主要应用领域,相关产品和服务收入分别占纳微科技主营业务的71.24%、76.76%和83.64%。

根据招股书,2018年至2020年,纳微科技营收分别为0.82亿元、1.30亿元、2.05亿元,对应的归母净利润分别为0.15亿元、0.23亿元、0.73亿元。

受下游制药及食品行业的需求增长推动,纳微科技的高性能纳米微球材料在完成关键耗材国产替代方面前景广阔。

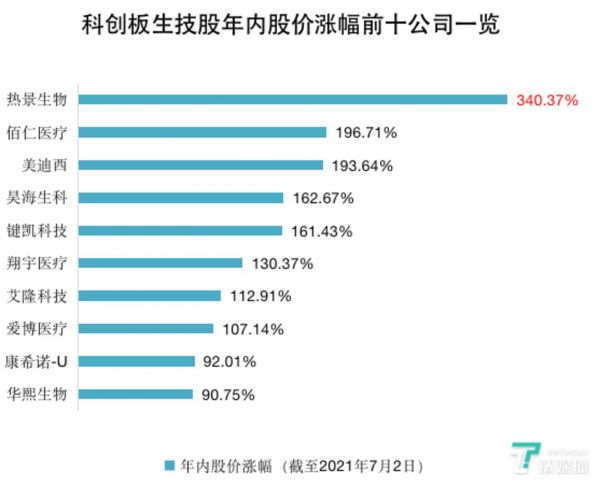

钛媒体制图,数据来源:Wind

研发投入最高公司:君实生物-U今年一季度,君实生物实现了8年以来的首次季度盈利,虽然此前亏损多年,但在科创板生技股中,君实生物是对研发投入出手最为阔绰的,2021年一季度,其研发投入为4.5亿元。

6月16日,完成“H+A”两地上市的君实生物在港交所发布公告称,将开始新一轮融资,在研发上继续加码,金额约25亿港元。

君实生物旗下的特瑞普利单抗(商品名:拓益)是国内首个批准上市的国产以PD-1为靶点的单抗药物。2019年2月,特瑞普利单抗正式上市销售,次年12月,特瑞普利单降价62%抗成功“挺进”医保,打通销路。

为了使自研PD-1产品进一步放量增长,2021年4月,君实生物授权阿斯利康制药销售PD-1。

2021年一季度,君实生物营收同比增长838.9%至16.2亿,归母净利润从上年同期的-2.3亿元增至3.8亿。目前,特瑞普利单抗的各项适应症正在不断拓展中。

钛媒体制图,数据来源:Wind

年内股价涨幅第一:热景生物从年初到现在,国内偶有局部疫情发生,国外疫情控制较弱,带动了核酸检测试剂市场热度不减,更让该细分领域的头部公司热景生物股价与业绩齐飞。

2021年初至7月2日,热景生物年内股价上涨了340.37%。具体来看,今年一季度,热景生物股价表现平平,在30元至45元之间波动,进入二季度后开启了直线拉升模式,4月30日盘中创历史新高,报236.89元。

股价飙升的同时,热景生物再次拿下A股业绩“预增王”称号。6月30日,景生物发布2021年半年度业绩预告称,预计2021年半年度实现归属于母公司所有者的净利润13.80亿元到16.00亿元,同比增加70546.05%到81808.47%。

对此,热景生物表示,今年上半年欧洲及全球新冠疫情持续发展,公司研发的新型冠状病毒 2019n-CoV 抗原检测试剂盒(前鼻腔)和新型冠状病毒2019n-CoV 抗原检测试剂盒(唾液)两款新型冠状病毒抗原快速检测试剂产品,先后获得了欧盟CE认证等,并获得了德国联邦药品和医疗器械研究所(BfArM)用于居家自由检测的认证,其外贸订单爆发式增长。

钛媒体制图,数据来源:Wind

(本文首发于钛媒体App,作者丨杨亚茹,编辑丨孙骋)

相关推荐

超300家公司落户科创板,“第二家族”生物医药板块成色几何?丨科股宝

科创板CRO过会第一股美迪西生物医药:莆田系陈氏家族能否借此上岸

焦点分析丨不赚钱的生物医药B类股,开始“赚眼球”了

从美股退市到科创板募资超500亿,中芯国际成色几何?

2019展望丨上市潮后,科创板兴,新经济公司今年IPO前景几何?

罗辑思维放弃谋求科创板上市 上市板块改为创业板

上交所阙波:科创板公司毛利率平均为54%,已拥有39家百亿市值企业丨钛快讯

收购沃尔沃十年之际,吉利以新能源之名回归科创板?

科创板首批受理公司五大答疑:哪些人和股票或受益

科创板牛市已到来?

网址: 超300家公司落户科创板,“第二家族”生物医药板块成色几何?丨科股宝 http://www.xishuta.com/zhidaoview20663.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180