减持奈飞增持京东健康,“贝莱德们”为何开始偏爱中国企业?

图片来源@视觉中国

文丨港股研究社(ID:ganggushe)

距离正式上报首只公募产品仅过去20天时间,贝莱德再次加仓了中国企业。

日前,分析数据显示,贝莱德科技机会投资组合在6月增加了对京东健康的投资金额,同时减持了在Netflix的头寸,该基金披露的持仓价值增长9.6%至85.6亿美元。

这也肯定了外界对贝莱德正式进军中国投资市场决心的猜测。

华夏基金投资部总监潘中宁曾说过:“外资认为,投资中国公司就相当于投资未来的世界龙头”,从话述中能感受到,随着中国经济的持续增长,中国企业的投资优势会逐渐扩大,会有更多的外企以及投行继续重仓中国企业。

不止黑石,黑岩也爱“中企”

说起贝莱德,就不得不提黑石,作为“一个娘胎出生的两个兄弟”,两家公司走出了完全不同的路线。

1985年,黑石创始人苏世民耗资40万美元创办了黑石,彼时的贝莱德创始人,拉里·芬克创立了“黑石金融管理”部门。1995年,由于两人的矛盾到了不可调节的地步,最终决定分道扬镳,贝莱德走起公募路线,黑石倾向于私募路线。

如果说当初贝莱德跟黑石没有分家,或许就没有现在的全球资产管理一哥。

如今,贝莱德已经成长为美国规模最大的上市投资管理集团,旗下业务覆盖到60个国家和地区,其中,包括北美,欧洲,亚太和中东地区等重要市场。

作为资管机构,管理规模自然是核心业务指标,最新财报显示,今年2季度,公司资产规模达到9.49万亿美元,折合成人民币达到61.4544万亿元,而国内所有公募加在一起不过23万亿左右,可以看出贝莱德资产管理规模有多庞大。

不过,有趣的是,作为一家全球性的资管机构,贝莱德却偏偏钟爱中国市场,除了此前上报公募基金产品,放出正式进军中国公募基金市场的信号外,贝莱德不止一次对外表示看好中国机遇。

今年4月,贝莱德创始人拉里·芬克在采访时表示:“贝莱德注重长期投资和实现长期发展目标,因此贝莱德一直关注具备高成长性的市场。中国市场为实现国内外投资者的长期目标提供了重要的投资机会,也为贝莱德帮助解决中国数百万人面临的退休挑战提供机遇。”

事实上,贝莱德一直重视中国市场,在国内市场耕耘已久。2006年,贝莱德与美林投资合并,成为了中银国际基金(现中银基金)的合资股东。

不仅如此,贝莱德还一直通过QFII、RQFII沪/深股通、债券通、境内银行间债券市场投资中国。贝莱德美国官网显示,目前公司投资中国的股票基金包括了iShares MSCI中国 ETF、iShares 中国大盘ETF以及贝莱德中国A机会基金等多只基金。

在中国明星企业的股权结构中,也能看见贝莱德的身影,其中,不乏京东、宁德时代、迈瑞医疗这些被受资本市场关注的公司。

可以说,作为一个外资,贝莱德对中国市场的钟爱,并不比高瓴这些国内投行少。

减持奈飞增持京东健康 “无冕之王”投资也挑人?

不过,市场上对于贝莱德减持奈飞这件事,却起了争议,作为全球较火的“流媒体之王”,为何会受到投资机构的减持。

事实上,这些早以显露在奈飞以往的发展中,4月21日,奈飞发布今年一季度财报,核心数据方面,一季度新增付费用户增长仅为398万订户,低于华尔街预测的629万和自己预测的600万,更不必说去年同期的1577万人,这也导致奈飞盘后股价直线跳水超11%。

另外,伴随Disney+、HBO Max等新玩家的崛起,奈飞还在面临新老玩家双重追击的局面。3月上旬,Disney+宣布,全球订阅用户已突破1亿,去年底,用户数量仅为9400万,也就说在不到三个月的时间内,Disney+新增用户达到600万,远超奈飞的398万,这距离Disney+上线时间仅不到一年。

2021年Q2财报的公布,也证明这一论断,净利不及预期、新付费用户增速出现大幅下滑、会员模式出现天花板,这些一一出现在奈飞的这份财报之中。

贝莱德减持奈飞的逻辑已然明显,一方面流媒体市场新老玩家的崛起,都在蚕食奈飞的市场份额;另一方面,奈飞自身业务以及核心用户开始出现天花板,增长趋势逐渐放缓。反倒是京东成为贝莱德增持的对象,值得市场品味,在「港股研究社」看来,这主要与京东健康释放出的发展价值相关。

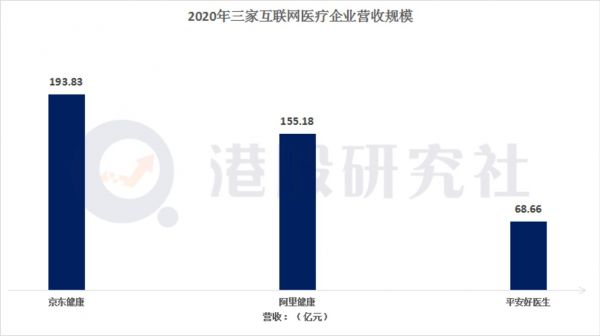

目前,国内互联网医疗市场备受资本市场关注,许多资本巨头以及投行机构纷纷入局,这使得国内互联网医疗的发展潜力逐渐凸显。在现有的市场格局中,京东健康与阿里健康、平安好医生三者占据着超半壁的江山。

通过财报对比能够发现,这三家头部企业中,业绩呈现出不同的增长态势。

从营收体量上而言,2020年财报显示,京东健康凭借194亿元,在三家企业中继续领跑,阿里健康也是首次跨过百亿大关,营收达到155.18亿元,而平安好医生还在六十亿左右徘徊。

就盈利能力上,京东健康也是三家企业中最赚钱的。2020年财报数据显示,京东健康实现盈利7.49亿元,阿里健康虽然首次实现盈利,但在体量上依旧不及京东健康,而平安好医生也一直处在亏损之中,净亏损达到9.49亿元。

站在这两个维度上来看,京东健康在国内互联网医疗行业内似乎领先了一筹。这背后的原因或许还是京东健康的运作模式上,母公司京东在创立之初,就格外重视自身供应链及物流体系的建设,京东健康也采取了一贯的自营打法,处方药市场可以说是京东健康最大的底气,相比其他玩家,京东自建了一支自由医生和外部医疗专家组成的医疗团队,帮助用户安全用药。

背靠京东,供应链能力也是体现在京东健康之中,截止2020年底,凭借与京东集团的合作,京东健康在全国范围内设立了14个药品专用仓库和超过300个非药品仓库,“重资产”方面的优势确实是其他竞争对手短时间内难以追赶超越的。这或许也是贝莱德所看好了的地方。

值得一提的是,在京东健康上市之前,6名基石投资者共同认购多达13.5亿美元的股票,其中,就有高瓴、贝莱德这些大佬的身影,联想到贝莱德已经重仓过京东健康,此次增持的逻辑也就不难理解。

外资疯狂涌入 中国市场迎投资爆发期?

事实上,不只是贝莱德,包括IDG资本、红杉资本这些知名投行,2021年,他们在中国的投资事件都比以往要多出许多。

今年5月,长电科技完成了50亿元的定增,超过半数金额来此JP摩根、阿布扎比主权财富基金等国内外头部投行。不仅如此,不管是国内外投资机构,投资目光都在大幅转向中国市场,截止今年6月底,红杉资本中国、 经纬中国、IEG资本分别投资了159、95、71个项目,同比去年增加了96、66、44个项目。

资本的疯狂涌入,引起投资者的拷问,中国市场真的值得资本注入?

目前,我国将经济发展重心转向提升经济增长质量,从长期发展的角度,是有利于培育更多优质公司,特别是一些发展周期较长的公司,都将借此得到一轮发展。

另外,我国在实现气候目标方面有远大抱负,许多相关行业将受益于气候政策,目前,我国已经制定积极的目标,提高新能源汽车的市场销售额,这也使得新能源、半导体、光伏板块等相关产业链都大火了一把。

二级市场上,日前,有消息指出国家相关部门可能豁免赴港企业数据安全审查,这也意味着未来赴港上市的公司资格审查流程更加轻松,将会有更多的优质公司或企业登陆股市。

贝莱德曾表示,中国在全球指数内所占比重仍偏低,在MSCI“所有国家世界指数”(包括离岸股票)占比仍然较低,但也表明,中国股市在国际化和资本市场上将会有很大的增长潜力。

加之,央行实行降准政策,加速了市场上的资金流通,累计释放的资金量,将明显缓解股市资金。7月9日,受此利好消息刺激,富时A50期货指数直线上涨,当日22时上涨近1%。

一位专业人士表示:无论是固定收益还是权益市场,全球发展最好的两个就是中国和美国,这也是外资机构持续加仓中国市场的最重要的原因之一。

安本标准投资曾在采访中指出,“中国是首先发现并控制新冠疫情的国家,消费和科技行业长期增长潜力并未受到严重冲击。鉴于信贷损失拨备已经超过峰值,中国金融行业也可能会成为下一个增长的引擎,包括越来越多的中国科技公司在香港上市,预期这一个被严重低估的市场前景,正在发生积极变化。”

贝莱德增持京东健康的逻辑已不难理解,在新冠疫苗持续接种的状况下,中国经济引来了全面复苏,加之中概股的纷纷回国,中国市场的投资价值逐渐被挖掘,施罗德、富达、路博迈等外资都在涌入中国市场的路上,也成了最好的证明。

贝莱德创始人拉里·芬克曾坦言:“中国正在发生很大变化,忽视这一新兴机会的代价太高了,尤其是长期来看。”

相关推荐

减持奈飞增持京东健康,“贝莱德们”为何开始偏爱中国企业?

贝莱德大幅增持京东,持股比例至5.8%

拼多多获先锋基金、贝莱德等多家知名国际投资机构大幅增持

贝因美12亿元定增背后:市占率滑坡,大股东轮番减持

一文览尽顶级机构最新持仓报告,哪些行业值得投资者“抄作业”?

焦点分析 | 2020年,不是所有新经济大公司都“害怕”减持

爱康医疗:高瓴资本增持、张朝阳减持,面临大变局?

巴菲特减持苹果、清仓摩根大通!什么信号?

途牛到退市边缘:5年亏56亿,京东浮亏95%淡马锡减持

科大讯飞2019年业绩创新高,补贴贡献一半净利润,董事长大额减持

网址: 减持奈飞增持京东健康,“贝莱德们”为何开始偏爱中国企业? http://www.xishuta.com/zhidaoview20875.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180