2019年上半年港股IPO回顾:热潮消减,红利仍存

来源:e代理(ID:iedaili)

作者:安澜资本 | 杨柳、陈智捷

本文仅为信息交流之用,不构成任何交易建议。

港股IPO热潮消减,红利仍存

2018年,港交所推行上市改革,放宽上市条件,允许“同股不同权”、“生物科技公司满足条件可亏损上市”等诸多情形,释放政策红利,使得2018港股IPO融资额达到全球第一,其中TMT和医疗医药行业等板块募集金融超过2000亿人民币;2019年上半年,港股上市热潮虽有所消退,但政策红利仍在延续。

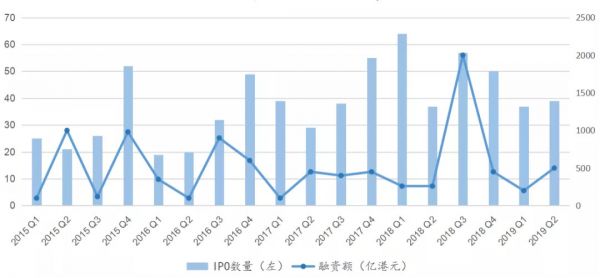

2019年前6个月,从数量上看,港股IPO公司共76家,其中主板70家,创业板6家,相较于2018年同期的101家有所下降,但仍处于历史高值。从发行规模来看,港股2019年上半年以主板新股为主导,发行规模较2018年同期的504亿港元上升至695亿港元,同比增长38%,不过由于缺乏大型IPO发行,2019上半年总融资规模仍显著低于历史同期。

图1、2019上半年港股新股市场概览:

数据来源:Choice数据

IPO上市表现:过半首日仍破发,破发两级分化

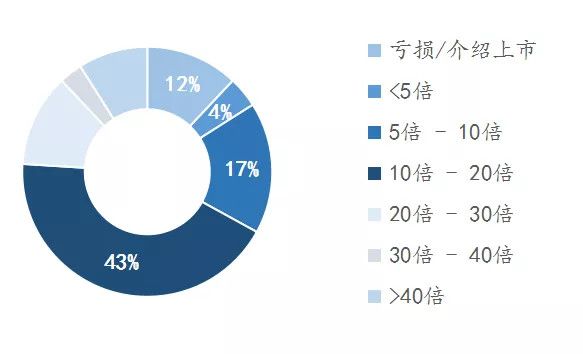

香港股市历来“炒新”的热度不高,港股新股上市后短期内上涨效应往往并不强;但IPO首日是否破发能传递出投资者对于一家公司一只股票的态度,虽然破发的因素很多,例如对企业基本面的不看好,对于行业前景的悲观情绪,亦或是高于预期的估值;但归根结底,仍是投资者的不信任。从上市当天表现来看,市盈率小于20倍的新股比例达到76%,而首日破发率达49%,其中更有34%开盘即破发;那么这是由于什么因素导致的呢?

图2、2019上半年港股IPO首日市盈率倍数:

数据来源:Choice数据

数据来源:Choice数据首先,估值泡沫的崩溃是破发的重要因素。

港股市场自2018为新经济公司放宽上市条件后,许多尚未实现盈利的公司纷纷赴港上市,这就导致其估值无法采用传统的市盈率估值法为其合理定价;于是乎市场的炒作效益就将这列企业包装成所谓的“概念股”、“题材股”,并将其推升至行业甚至国际领头羊,这一错误的市场信息拉伸了投资者对于这类股票的估值预期,估值泡沫由此产生。但有谓“雷声大雨点小”,当投资者对其兴趣丧失亦或外部因素使其情绪转向,这样的企业在上市后自身实力就难以支撑过高的估值,也就更加容易破发。

第二,盈利与估值的不匹配。

在市场大环境走强时,指数估值的上升会拉动市场整体的估值,新经济行业的估值也会随之上升。但可能真实的情况是,企业的基本面表现难以追上指数上涨的速度,也就难以与其市场估值相匹配;从长远看,股价最终会回到与其盈利水平相契合的水准,故对于这类企业而言,当然会成为投资者抛售的首选。当外部不确定因素增加,市场情绪转向,企业盈利又无法支持估值拯救投资者情绪时,IPO破发率将会明显上升。

第三,认购倍数低于预期。

相较于内地A股高昂打新成本,港股打新对于散户投资者而言更加友好。同时很多散户投资者会选择应用杠杆进行打新以提升中签概率,这就可能造成超额认购;例如2018年小米香港上市时,公开发售超额仅为9.5倍,而投资者利用杠杆打新的认购额远高于9.5倍,面对这种超额认购,投资者更倾向于在上市当日就抛售出超额份额以降低损失;这会导致短时间内抛售压力急剧上升,股价下降,从而破发。

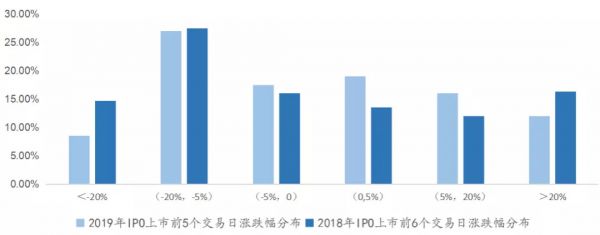

但有意思的是,相较于2018年的港股破发潮,2019上半年港股整体破发率下降,其中50%的公司上市后5日股价上涨,从上市后1个月的时间维度来看,今年股价大幅下跌的公司占比也明显小于2018年。截至2019年6月14日,港股IPO破发率为38.1%,显著低于2018年同期,而这又是因为什么呢?

图3、18/19上半年港股IPO上市前5/30个交易日涨跌幅分布:

数据来源:Choice数据

首先便是供给侧的影响,2018年港股市场逐步放宽新股上市制度,鼓励新经济港股上市,这就引发了大规模IPO,由此带来的即是供给过剩,直接造成了大范围的IPO破发。

除供给侧因素影响外,2019上半年破发率低于2018年另一原因在于较为保守的估值。2018年的IPO浪潮使得市场过热,使得企业估值与其盈利并不匹配,数据显示,平安好医生自成立以来持续亏损,2015年至2017年分别亏损了3.24亿元、7.58亿元、10.02亿元;雷蛇2015至2017年亏损额分别为620万美元、2026.3万美元和3182.5万美元;众安在线仅2017年亏损就达9.96亿元;阅文集团虽在2016至2017年实现盈利,不过相对于目前的市值,其市盈率达90倍。

过高的估值加之市场的“炒新”情绪,很容易提升股价泡沫,使得其更容易破发。而在2019上半年IPO公司中,超过70%的企业市盈率低于20倍,这意味着上市后估值下修几率降低,从而破发几率更小。

长江后浪推前浪,19年上半年新股表现较去年更好

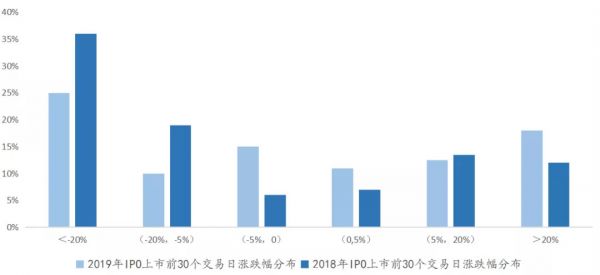

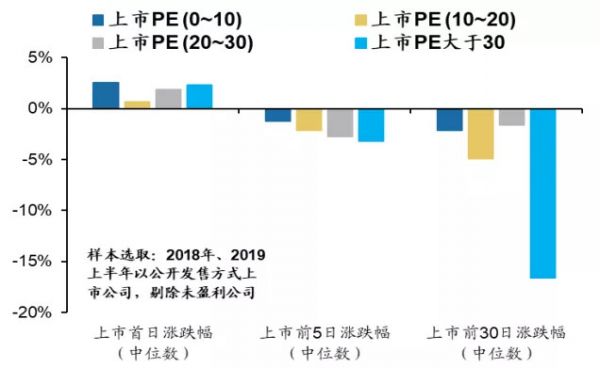

正如之前提到,2019上半年港股走出一波上涨行情,带来了积极的市场情绪,一定程度上能解释新股表现较好,但从更深层面分析,更加合理的估值是主要原因。从历史数据来看,发行估值越高,IPO后下跌幅度越大。

19年IPO公司中(剔除未盈利公司),超过70% 公司发行市盈率低于20倍,更低的发行估值意味着上市后估值下修风险更小,而新股“杀估值”正是18年港股新股表现疲弱的原因之一。此外,18年港交所“新经济”公司大量赴港上市,而一级市场资本对部分“独角兽”公司给予过高估值和发行溢价,使得市场整体下跌时IPO公司面临估值大幅下修。

图4、发行估值越高,IPO下跌幅度越大:

数据来源:广发证券研究所

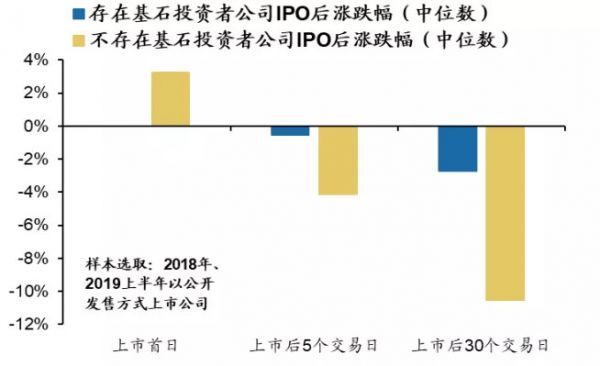

第二,基石投资者占比更高。若公司存在基石投资者,上市后1个月内股价表现更好。基石投资者包括大型机构投资者、企业集团等,在新股IPO时承诺购买一定数量股票,能起到提振市场信心的“压舱石”作用,提升市场整体信心。今年赴港IPO公司中,超过50%存在基石投资者,该比例显著高于18年,这一数字在2018年仅为31.7%。

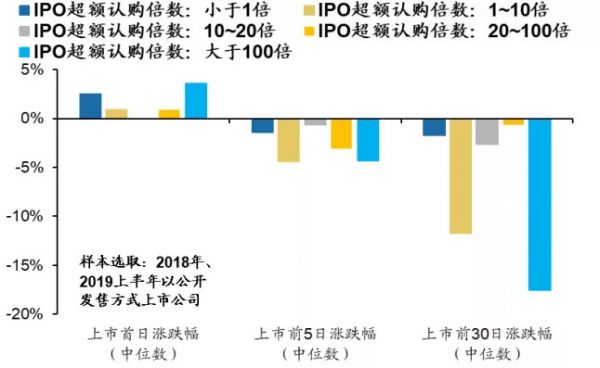

最后,超额认购比例更低。19年大部分港股新股超额认购倍数低于20倍,整体认购热度不及18年。超额认购倍数越高并不等于IPO后股价表现更好,反而由于拉升了估值溢价使得IPO发行后续股价下跌的可能性增加:以近两年新股为例,超额认购倍数位于10-100倍的公司IPO后表现最为稳健,若超额认购倍数高于100倍,新股上市后一个月出现显著下跌的概率较高。因为超额认购倍数越高, 则IPO过程中从国际配售回拨至公开发售的股票比例越高,而散户持股比例提升,进一步加剧新股上市后股价波动;同时超额认购越高,发行估值越高,上市后面临更大回调压力。

图5、基石投资者占比越高,IPO表现越好:

数据来源:广发证券研究所

图6、超额认购倍数越低,IPO表现越好:

数据来源:广发证券研究所

具有出色的基本面,题材的稀缺性的新股表现更优

在上半年新股中,有两只表现颇佳的新股值得我们关注,医药行业的翰森制药(03692.HK)以及药草行业的中烟国际(06055.HK)。

翰森制药为内地龙头医药企业,上市首日即暴涨近50%,收盘涨幅也达36.75%;成为港股市值最大的医药股。其能获得市场如此反响主要原因在于其业务发展迅猛,产品线多元化,从基本面数据来看,当前翰森制药市值已达111.85亿人民币,同时其基本面数据表现优异,营收增长达24.8%,净利润利润率达24.3%且流动性充足。

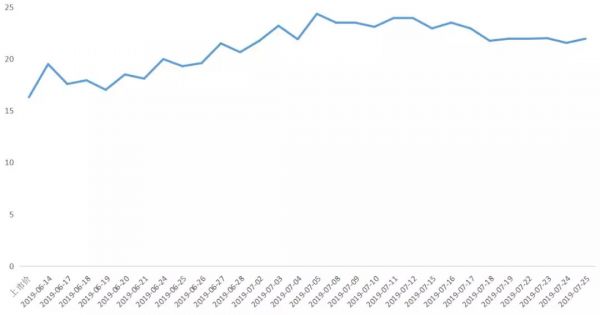

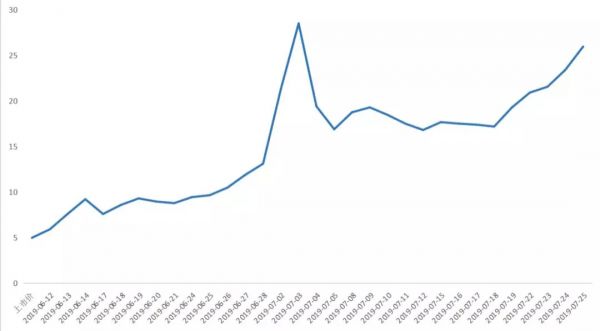

图7、翰森制药(3692.HK)上市后市场走势:

数据来源:Bloomberg,Choice数据

另一只焦点新股中烟香港,为港股烟草第一股。上市首日,股价盘中一度飙升20%,其后收涨9.63%。第二日股价延续暴涨,涨幅高达40%,截至7月18日,累计涨幅高达244.7%。股价暴涨背后的原因是其标的的稀缺性,且受到货源归边而导致短期内大幅脱离基本面因素上升。

图8、中烟国际(6055.HK)上市后市场走势:

数据来源:Bloomberg,Choice数据

总的来看,基本面数据较好的新股能够支撑其估值,市场情绪不易受外部不确定因素影响,上市破发概率小,后期增长空间大;而题材稀缺性股票胜在他的独一无二,能有效调动投资者及市场情绪,在2019下半年,我们需要持续关注基本面向好的IPO新股,也需要敏锐捕捉稀缺标的,从而提高收益率。

相关推荐

2019年上半年港股IPO回顾:热潮消减,红利仍存

2019上半年港股市场IPO盘点

2019年港股IPO年终复盘:如鱼饮水,冷暖自知

2019年港股IPO教育行业复盘:长风破浪会有时

港股IPO这一年:打新仍然很能赚,阿里回归成年度高光

二度赴港IPO,飞鹤乳业能在港股市场“飞”起来吗?

烧钱搞研发:康方生物二度闯关港股IPO

新经济在香港IPO市场占比近6成 为何港股成新经济沃土?

2019年国内大健康企业IPO解读:科创板活力足,药企多去港股,美股表现平淡

又有一家影视公司拿着港股IPO的号码牌,二当家为光线股东

网址: 2019年上半年港股IPO回顾:热潮消减,红利仍存 http://www.xishuta.com/zhidaoview2104.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180