理想汽车回港上市,靠什么撑起估值?

图片来源@理想汽车官微

文丨子弹财经,作者丨行者,编辑丨蛋总

新能源造车作为最烧钱的赛道之一,谁不希望获得更多的资金?

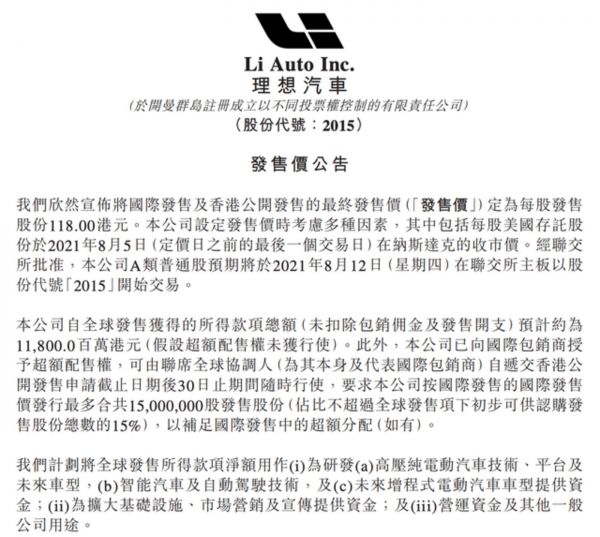

8月6日晚间,理想汽车在港交所发布公告称,将香港IPO发行价定为118港元/股,发售价相当于每股美国存托股份约30.36美元。

根据公告,理想汽车自全球发售获得的所得款项总额(未扣除包销佣金及发售开支)预计约为118亿港元(假设超额配售权未获行使)。

此外,公司已向国际承销商授出超额配股权,可按国际发售价发行最多合共1500万股A类普通股,预计2021年8月12日开始在交易所主板上市交易,股份代号为2015。

自2020年7月登陆美股纳斯达克以来,不到一年时间,理想汽车再次启动了港股上市计划,继小鹏汽车实现双重上市后,其很快将成为第二家双重上市的造车新势力。

但摆在理想汽车面前的残酷现实是——公司目前还处于持续亏损状态,押宝单一车型让理想汽车的抗风险能力较弱,销售端的压力也不小,而外部竞争对手特斯拉的主力车型Model Y国产化后再次大幅度降价,在内忧外患下,理想汽车能否顺利突围?

事实上,双重上市对理想来说,除了可以获得更多资金,也面临更多挑战——理想汽车将迎来更高的成本支出和更严苛的制度问题,因为根据港交所的规定,企业二次上市要提供两年完整的会计合规记录。

站在新能源造车风口的理想,还能继续被资本看好吗?

1、难逃亏损泥沼

理想汽车的创始人、CEO李想曾对外界说过这样一句话,理想不介意任何一种方式的融资,包括二级市场、银行贷款和发债等,“钱当然是多多益善。”这从侧面也反映出理想对资金的渴望。

新能源造车是公认的烧钱项目,不仅仅考验企业能否以最快速度实现“自循环”,同时还考验企业能否获得持续不断的资金注入,毕竟研发、营销、未来布局无一不是“吞金黑洞”,而且一个环节出现问题就会导致烧掉的钱“打了水漂”,这也是以理想为代表的造车新势力为何急于赴港双重上市的原因。

拜腾就是最典型的反面教材,其在顶峰时期曾投入110亿元用于造车,在南京1200亩地上建起了一个超级工厂,拜腾的估值曾一度超过40亿美元,但在“烧光”了手上的融资金额后仍未造出一辆量产车,近日关于“拜腾汽车被申请破产重整”的消息更将企业推向了舆论的风口浪尖。

理想汽车虽然没有处于“危急存亡之秋”,但从招股书可以看出,理想汽车的日子过得并不理想。

招股书显示,2018年到2021年Q1,理想合计净亏损44.83亿元。2020年,理想汽车终于在毛利指标上实现扭亏为正,归母净利润的表现却一直不太理想,2020年有所收窄的净亏损昙花一现,最新数据显示2021年Q1的亏损扩大到了3.6亿元,是去年同期亏损的4.7倍。

理想指出,亏损原因主要来自对研发的投入和自动驾驶方案的投资,另外还受自建工厂和大幅增长的营销支出拖累。

招股书显示,2018年到2021年Q1,理想汽车在研发费用投入巨大,共合计支出达35.77亿元,但是这样巨大的研发费用和理想汽车目前的产品线不太匹配,目前理想汽车的在售车型仍只有理想ONE一款。

不过,理想汽车预计在今年亏损额度还会继续增大,因为根据理想的规划,在今年还要在新车型和自动驾驶解决方案上继续投入,另外生产线、销售和服务网络也将扩大,这些都需要钱。

值得注意的是,体现着变现空间的销售毛利率与销售净利率,虽然有一定增幅,表现却不算稳定。据招股书显示,销售毛利率一度从2020年Q1的8.0%翻番提升至2020年Q3的19.8%,销售净利率却显示2021年Q1由之前的逐渐提升一步“回归解放前”——从2.6%退步为亏损10.1%。

此前,有媒体称理想汽车靠“抠门”节约成本,提高毛利率,比如理想汽车线下门店,店面门脸不大,装饰简单。至于毛利率方面发生的变化,原因是理想只有一款车型和主推增程式电动车,这样的模式是一把“双刃剑”,可以一上市就能给公司回血带来现金流和毛利润,但同时一款车型带来的风险也很大,任何不确定因素都会导致资金链出现危机。

目前,理想汽车的经营现金流也不容乐观,截止2020年12月31日,公司经营现金流为31亿元人民币,特别是在持续亏损的背景下,融资的压力加大。不过理想汽车流动资产总额的涨幅在2021年呈现下滑的态势,从52.5%降至3.0%,这对理想来说是个好兆头。

招股书显示,截止2021年7月20日,理想汽车现金储备为303.6亿元,和蔚来、小鹏的现金储备475亿元和362亿元相比是最少的,未来在开展新业务和研发投资等方面,理想将会受到一定的掣肘。

另外,理想汽车的营销费用不容忽视。据招股书,理想在2021年一季度在营销开支上投入5.1亿元,同比增长277.7%,尽管这和蔚来的12.0亿元、小鹏的26.2亿元相比并不算多,但是在占领市场的投入上,理想无法后退,这也意味着在将来理想这一开支还会继续增长。

2、理想的“野望”

在一定程度上看,理想对未来的勾画,更像是对现在的“补课”。

在招股书中,理想汽车勾画出了未来宏大的目标:一是在2022年推出全新的“X”平台,并在此基础上研发一款全尺寸豪华增程式电动SUV,二是在2023年推出两款高压纯电动汽车,并且每年都至少有两款纯电动车新产品推出。

理想急于推出新产品,是因为此前理想已经靠唯一的一款在售车型活了三年。虽然理想ONE销量还不错,曾连续几个月霸榜成为新能源SUV销量第一,但是作为市面上为数不多的增程式电动车,理想ONE一直颇受争议。

要知道,当下的造车新势力都已经对多条产品线布局完毕,比如蔚来、小鹏以及威马,各家的新轿车产品线即将投产或上市,理想却逐渐掉队。相比之下,理想汽车的产品体量小,未形成产品矩阵,渠道扩张慢等等弊端显现出来。

当下,理想在新车上的研发和投产上的需求或许更急迫,在资金上也更紧张,因此需要在香港上市募集更多资金。

另外需要注意的是,理想汽车目前的在售车型理想ONE属于增程式,而2022年预计上市的新车型仍然是增程式。从原理上是电动汽车的基础上增加燃油发动机,可以在电量低时用燃油动力来维持点击运转,而这种类型的车辆正面临政策风险。

因为加入燃油发动机就会让车辆变得不再环保,所以全国多地已经开始收紧对其新能源车身份的认定,说白了,就是这样的混合动力汽车不再被政策鼓励。

其实2019年这一风向就已经变了,这从政府的补贴金上可见端倪——2019年到2020年,插电式混动车(含增程式)的补贴金额从1万元/台直线下降为0.85万元/台,退坡幅度达15%。

2020年底,四部委联合发布了《关于完善新能源汽车推广应用财政补贴政策的通知》,将插电式混合动力乘用车(含增程式)补贴幅度进一步下调,为0.68万元/台,降幅达到20%。

不仅补贴在下滑,政策包容度也在下降。北京市最新规定显示,增程式电动汽车潜在购买者必须参加摇号获得购牌许可;2021年初,上海市宣布从2023年1月开始不再给增程式电动汽车绿牌。

因此,单一车型带来收入不确定性,和政策收紧的风险,都让理想必须在最短时间内完成多条产品线的研发和铺设。

理想在招股书中对此已经有应对计划。据招股书显示,理想认为中国已成为世界最大的新能源汽车市场,此时是引入高压纯电动平台和高压纯电动车型的好时机。截至2021年3月31日,理想在研发上已经投入了1633名员工。

研发和新生产线铺设又会需要巨大的资金投入,这更让理想在短期内无法看到盈利的希望。对于2021年Q1的亏损,理想将此归于研发与营销费用的增加,预计在2021年全年,理想的亏损还会持续增大。

3、理想有“第二增长曲线”吗?

造车新势力能否开辟出卖车以外的营收业务?这不是没可能,但是很难。

从特斯拉的财报可以看出,除了卖车以外的营收业务越来越多(除了炒比特币和卖碳积分),其服务类的收入已经占到总营收的8.25%。有分析人士指出,特斯拉的模式是——汽车尽可能多的让利来提高市场销售量,等市场铺开后通过软件付费和订阅自动驾驶服务来提高利润增长。

无独有偶,理想汽车也在积极探索卖车以外的生意。财报显示,2021年的一季度,理想汽车在服务收入上增长了1亿元。

理想汽车招股书对此也有相关表述,理想目前开发了自研的自动驾驶数据平台(未来模式或与特斯拉一样以订阅服务形式出现),自动驾驶数据平台通过收集用户驾驶数据,并上传至云数据库,数据将通过人工智能算法及数据挖掘技术进行审核及分析,从而优化自动驾驶体验。

然而,若仔细分析理想汽车的这一业务,或许不那么靠谱。

理想汽车自动驾驶系统的软硬件主要来自国外,比如系统是基于谷歌的安卓系统,智能驾驶仓是创达和德赛西威供应,受制于国际关系复杂化,软件和零部件的供应有不小的风险性。另外,理想汽车的研发团队也尚且较弱,小鹏汽车的研发团队已经达6000人(年底扩充到1万人),而理想研发人员只有1633人。

值得一提的是,在国内监管机构也正在收紧对用户数据的收集行为,特斯拉也因为收集用户数据屡屡被质疑侵犯用户隐私,理想汽车采集的行驶数据“怎么用才不违规”是亟需衡量的问题。

此外,如果企业能降低成本,是否也属于变相开辟了第二增长曲线?

特斯拉在今年二季报刚刚宣布靠卖车营收大幅增长了,这其中就有在上海开设工厂后,大大降低生产成本的功劳。

7月27日,特斯拉宣布,2021财年第二季度营收达到了119.6亿美元,同比增长98%,净利润为11.78亿美元,去年同期净利润为1.29亿美元;归属于普通股股东的净利润为11.42亿美元,同期增长998%。这背后是上海工厂投产后,本地采购比例增至40%,将生产成本大大压缩。

与之相应的是,特斯拉主力车型一再降价,特别是中型SUV Model Y价格先降14万元,再降7.19万元。这对理想这样在售同类别车型的企业来说,不是好消息。

理想汽车与其他家造车新势力最大的不同在于,小鹏、蔚来大多是采用代工模式,而理想是自建工厂。自建工厂在前期会投资更多,但是随着流水线铺设完毕和产量提升,成本会大大摊薄,而且在协同调度上比代工更加灵活。参照特斯拉的本土自建工厂,理想应该会在此有更大的成本优势。

但事实果真如此吗?财报显示,理想汽车现在的销售费用,也就是产品成本与产品销售收入之间的比例过高,不太像自建工厂所带来的成本优势。自建工厂形成的“重资产派”,无法实现短期内降低成本,这也是人们对理想产生质疑情绪的原因之一。

4、理想成长的烦恼

理想汽车不仅有资金方面的焦虑,在口碑上也有一些烦恼。

2020年理想ONE的“断轴事件”,将理想汽车推向了舆论的风口浪尖。据《经济观察报》报道,截止2020年10月31日,理想ONE累计发生前悬架碰撞事故一共97起,其中有10起发生了前悬架下摆臂球头从球销脱出的情况。

随后,理想汽车董事长兼CEO李想对媒体承认了产品存在设计缺陷,但是拒绝召回仅以“升级”方案解决,媒体和消费者巨大的舆论压力下,理想汽车最终向国家市场监督管理总局进行了备案,选择将10469辆问题车召回处理。

而2021年7月,从理想车主的“水银门”演变为“生锈门”,也直接暴露出理想汽车的质量问题。因此,理想汽车除了研发新技术、新车型外,改进现有技术和造车工艺也是当务之急。

在新能源车这条赛道上,竞争日益激烈,像理想这样的领跑者不能安于现状,应该继续扩大优势,和后来者拉开距离。

总体来看,理想汽车因为处于造车新势力第一梯队,在技术和供应链、销售渠道、品牌塑造上已经完成初步积累和领先,但是新产品研发和售后、服务、市场调研乃至营销业务上还需要进一步打磨,这又绕回到开头的问题——缺钱。

回港上市能够解决一部分的问题,但更值得关注的是资金是否从两方面进行补给,短期需要看理想ONE的销量,长期要看是否有新的融资以及新款纯电车型的推出,如果理想汽车的纯电汽车业务进入正轨,才真正能撑起更高的估值,不然回港上市也无法打开困局。

但问题是,2023年才正式推出纯电版汽车的理想,到时还会有良好的发展机会吗?

相关推荐

理想汽车回港上市,靠什么撑起估值?

Uber市值只剩564亿,滴滴靠什么撑起800亿美金估值

百度回港二次上市:AI扛起大旗,寻求市场重新估值

拆解百度回港上市:李彦宏二次创业能否重拾往日荣光?

理想汽车IPO:没钱,谈什么理想

百度回港二次上市将获批,奋起追赶“AT”还有戏吗?

理想汽车到底值多少钱?

造车新势力“勇闯”港股:小鹏之后,理想汽车也来了

五位老友,靠顺风车撑起一个IPO:估值约100亿

若回港二次上市,百度会迎来第二春吗?

网址: 理想汽车回港上市,靠什么撑起估值? http://www.xishuta.com/zhidaoview21114.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180