智氪 | 中报业绩暴涨超300% “癌症早筛第一股”都做对了什么?

作者 | 黄绎达

中报业绩暴涨超300%,产品推广将迎来爆发期

8月20日,有着“癌症早筛第一股”之称的诺辉健康(6606.HK)发布了2021中报业绩。根据财报数据,截至2021H1,实现收入4,390万元人民币,同比增速高达317%。

相比收入的高增,诺辉毛利增长得更加迅猛。具体数据上,同期实现毛利2,470万元,同比增速达到了瞠目结舌的1,000.2%。

正是得益于产品商业化后的规模效应,盈利能力亦稳步提升。目前,公司整体的毛利率录得56.2%,相较去年同期提升了35pct。

费用方面,诺辉的销售费用与研发费用都保持了较高增速。截至2021H1,销售费用支出7,275万元,同比增长247.9%;同期研发费用支出2,124万元,同比增长102.8%。

销售费用的高增主要系诺辉产品在步入商业化阶段后,十分有必要将用户教育、学术推广等前期投入维持在一个较高水平,为之后的持续商业化铺路,是一个“先苦后甜”的逻辑。

而对于医疗器械企业,必要的研发支出是维护自身研发管线的关键,诺辉目前的研发费用率高达48.4%,数据偏高。

其实这也是企业在产品商业化初期所呈现的特点,预计随着销售额的放量增长,研发费用率将会回归合理水平,届时对毛利的侵蚀亦将大幅减小。

净利润方面,诺辉目前还没有实现盈利,究其原因:其一,是费用支出较大;其二,是与经营无关的非经常性损益带来的干扰。

关于费用的逻辑前面已有说明,若剔除非经常性损益的影响,调整后的净利润亏损将大幅收窄。

总的来看,目前诺辉已进入商业化阶段,收入持续高增的确定性颇高,期间费用对利润的侵蚀将明显减轻,叠加公司产品较强的盈利性,诺辉未来的盈利预期被市场所看好。

癌症早筛需求强劲,黄金赛道支撑诺辉好预期

关于上述判断,从行业层面来看,诺辉作为癌症早筛行业的头部企业,目前正站在一条潜力巨大且高速增长的黄金赛道上。

根据世卫组织在2020年公布的数据,我国当年新发癌症人数457万、死亡人数300万,二者不仅均排名全球首位,而且全球占比分别高达23.7%和30.2%。

癌症业已成为影响我国居民健康的重大威胁,考虑到巨大的人口基数,在这样的背景下,自然形成了相当强劲的防癌、抗癌需求。

而在癌症治疗的原则上,越早发现、越早介入(诊断与治疗),就越有利于癌症患者提升5年生存率,从而大幅改善生存、健康状况。

结合癌症早筛的应用场景,通过对广大人群的筛查,于健康者可以确认其身体无恙;同时又可以筛选出癌症高危人群,突出一个“早”字,契合癌症治疗早发现、早介入的原则。

因此,癌症早筛与传统癌症筛查(疑似时才去做检查)的运行逻辑完全不同。故而,癌症早筛的目标人群是覆盖院外“无症状”的高风险人群,市场更加广阔。

增长方面,目前我国的癌症早筛市场还处于导入期,未来发展空间巨大。

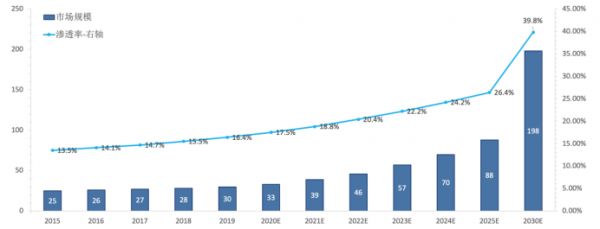

以诺辉拳头产品常卫清目前的适应症结直肠癌为例,根据Frost & Sullivan预测,2021年末我国结直肠癌筛查市场(包含早筛与传统筛查)规模仅约39亿元,渗透率还不到20%。

到2030年时,结直肠癌筛查市场规模预计可达到198亿,同时渗透率将提升至约40%,且2019~2030年间的CAGR高达18.7%。

图1:我国结直肠癌筛查市场规模与渗透率,单位:亿元,资料来源:Frost & Sullivan,36氪整理

在整个市场高速成长的同时,与传统的癌症筛查方法相比,早筛将凭借更高的技术含量、更低的检测成本等优势,预计将在未来占据大部分市场份额。

因此,在我国目前对癌症早筛有着极强的潜在需求,不仅未来的增长空间巨大,且加速发展的趋势已然显现。

诺辉早筛产品“破圈”靠的是什么?

除了行业维度的利好,站在“风口”上的诺辉,作为我国癌症早筛市场的头部玩家,在产品端自然有其独到之处。

总的来看,诺辉凭借自身产品的特质、技术壁垒、合规壁垒构建了深厚的护城河,同时通过精准定位的销售策略,打响了商业化之旅的开门红。

首先,关于诺辉产品的特质,与传统筛查相比,不仅仅突出“早”字,同时作为IVD产品,还具备无创、高效,灵敏度高的特点,在使用形式上更容易被用户接受。

而且,早筛产品之于广大的癌症高风险和平均风险目标人群,最关键的就是能够确认其健康。因此,早筛产品核心标准之一的阴性预测值NPV,直接决定了产品力的高低。

诺辉常卫清的阴性预测值高达99.6%,漏检的可能性极低,这就让检测呈阴性的用户更加安心,保障了早筛产品之于健康用户的诉求。

技术壁垒方面,诺辉早筛产品在技术取向上属于分子诊断,底层技术主要包含了对生物信息学、免疫学、基因工程等学科的应用,具有明显的高科技属性,所以研发门槛较高。

除此以外,诺辉还构建了极高的合规壁垒,即拳头产品常卫清拿到了国内第一张用于癌症早筛的三类医疗器械注册证。

截至发稿,常卫清依然是国内唯一获批用于癌症早筛的三类器械(试剂盒)。相比于只能用于辅助诊断的的大量竞品,已“获证”的常卫清适应用户更广,市场潜力更深。

就合规性而言,三类以上医疗器械都需要做临床试验,不仅严格、耗时,且还有临床失败的风险。所以,竞品们想要在短时间内拿证,几无可能。

诺辉产品合规带来的刚性壁垒,是目前竞品们完全不具备的。因此,作为“第一证”持有人的诺辉,在早筛这条快赛道中将占据先发优势。

正是看中了上述优势,阿斯利康、平安健康等均选择与诺辉深度合作。未来,依托合作伙伴们在国内的销售网络,将助力常卫清的销售增长,从而利好诺辉业绩。

除了产品本身的优势外,明智的销售策略亦说明,诺辉对癌症早筛市场,尤其是产品定位,理解的非常透彻。

首先,诺辉凭借合规上的优势,积极布局公立医院。公立医院是我国医疗系统的核心,做好院内市场具有两方面意义:1,在市场导入期时,抢占市场份额;2,公立医院的学术认同有利于树立了品牌形象。

其次,是发力下沉市场。早筛相对传统筛查与癌症治疗是最前置的需求,将早筛产品放到更下沉的基层医疗系统,不仅符合癌症早筛前置化的应用场景,亦可大幅提升可及性,更有利于产品商业化。

而且,诺辉的早筛产品对基层医疗机构而言是轻投入,并不会造成负担。再考虑到我国医疗资源不均的现状,将早筛放在基层,对我国的分级诊疗也能起到一定的推动作用。

第三,是由低价产品向高价产品引流。关于诺辉2021H1的收入结构,两大癌症早筛产品常卫清与噗噗管贡献了绝大数的收入,其中定价更低的噗噗管的收入占比暂时领先常卫清。

图2:2021H1诺辉健康收入结构,单位:万元,资料来源:公司财报,36氪整理

定价更低的噗噗管销售业绩更好,已经足以证明诺辉发力下沉市场的策略是成功的。

逻辑上,当低价产品的良好体验抢占用户心智后,基于对诺辉产品力、品牌力的信任,将逐步打开高价产品的市场。

商业化持续兑现业绩,诺辉投资价值将得以夯实

在今年中报发布之前,基于去年的业绩,资本市场对诺辉投资价值的理解,更多是在预期上的逻辑自洽,即好赛道+好前景。

所以,今年中报披露的一大意义就在于,收入暴涨是之前的好预期终于兑现在了业绩上,前述所有看好诺辉的逻辑都因此得以贯通。

再看诺辉在行业中的相对位置,凭借合规壁垒已经领跑。而与不那么合规的玩家相比,诺辉具有更强的政策免疫力,合规的优势不言而喻。

合规的馈赠不止于此,更是会在长期的竞争中使诺辉占据优势地位。早筛产品的属性之一是定期复购,而复购的逻辑是用户信任合规保障下的强产品力,良好的体验会产生极强的用户黏性。

所以,强产品力叠加先发优势的结果,是占据大量的市场份额的同时,市场地位稳固,难以被取代。最终,极有可能形成强者恒强的局面,这即是对先行者诺辉的长期预期。

关于诺辉的股票,在20201中报披露后,业绩暴涨导致了估值切换(PS-TTM),业绩对估值的支撑已经显露。

那么,随着诺辉商业化的持续推进,不仅利好估值回归。对诺辉的投资逻辑也随之改变,即核心看点不仅仅是好预期,商业化能力已然成为衡量诺辉基本面的最关键因子。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

相关推荐

智氪 | 中报业绩暴涨超300% “癌症早筛第一股”都做对了什么?

三位北大同学,刚刚拿下中国癌症早筛第一股:市值300亿

IPO观察 | 中国癌症早筛第一股诞生:诺辉健康如何撑起300亿市值?

癌症早筛国家重点研发项目启动,如何突破多癌种早筛关键技术?

「诺辉健康」或成中国癌症早筛第一股,招股书内容速览

“一管血”检测癌症?「觅瑞早筛」利用血清miRNA实现胃癌早筛

癌症早筛风起,千亿蓝海市场的魔幻与现实

11笔融资额过亿,癌症早筛行业迈入收获期

准确率不足50%,诺辉癌症早筛会是一门好生意吗?

4亿中国人的患癌焦虑,千亿资本蓝海,癌症早筛市场是如何被撬动的?

网址: 智氪 | 中报业绩暴涨超300% “癌症早筛第一股”都做对了什么? http://www.xishuta.com/zhidaoview21345.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180