独家解析高瓴创投,顶级VC如何布局中国芯片产业?|硅基世界

(图片来源:Unsplash)

2021年的这个夏天,芯片行业受到了前所未有的关注,狂奔的融资节奏令人惊叹。

仅8月,就有多起半导体企业融资:8月3日,光电芯片“特仪科技”宣布完成亿元级A+轮;紧接着“爱芯科技”宣布获美团领投A+轮数亿;很快,头部ODM大厂“龙旗科技“宣布拿到超10亿人民;8月13日,激光雷达芯片制造商Innovusion完成了6600万美元B+融资……

据天眼查等公开数据显示,2020年,中国芯片行业吸引风险投资金额逾1400亿元人民币,已经超过互联网行业。截至2021年8月19日,2021年行业公开投融资事件已达到91起,涌现出很多单笔融资额超5亿的大案子,总融资规模已接近400亿元人民币。

进入数字化时代,信息产业正成为引领新一轮科技革命和产业变革的关键力量,而芯片则是信息产业的关键。

由于华为海思、中芯国际等企业受美方“实体清单”,加上全球芯片短缺的影响,凸显了国内半导体产业链自主可控的必要性和紧迫性,“国产替代”成为了中国半导体发展的最大驱动力,直接导致中国主流VC(风险投资)已“无人不投芯片”,半导体产业呈现高景气度。

与今天的火热气氛截然不同,仅仅在一年半前,这还是一个让绝大多数中国风险投资机构心生怯意的产业:这个高研发成本、周期长、人才稀缺的高技术性产业,在其之前几十年的发展历程中,有无数实例证明投好、投准并不容易。

高瓴是芯片投资领域的一个早期发力者。早在2015年,高瓴就投资了人工智能(AI)芯片公司地平线。据创始人余凯回忆,地平线创业之初并不被业界看好,芯片自带的技术和资金两大壁垒“让绝大多数投资人望而却步”,而高瓴却从天使轮就开始支持,张磊当时还鼓励一度融资受挫的余凯:“创业者应该去享受一段不被人理解的创业时间。当别人都把你当‘傻子’的时候,正好可以好好去做。”此后,从A轮到C10轮的多轮融资中,高瓴一直是地平线重要的支持方。

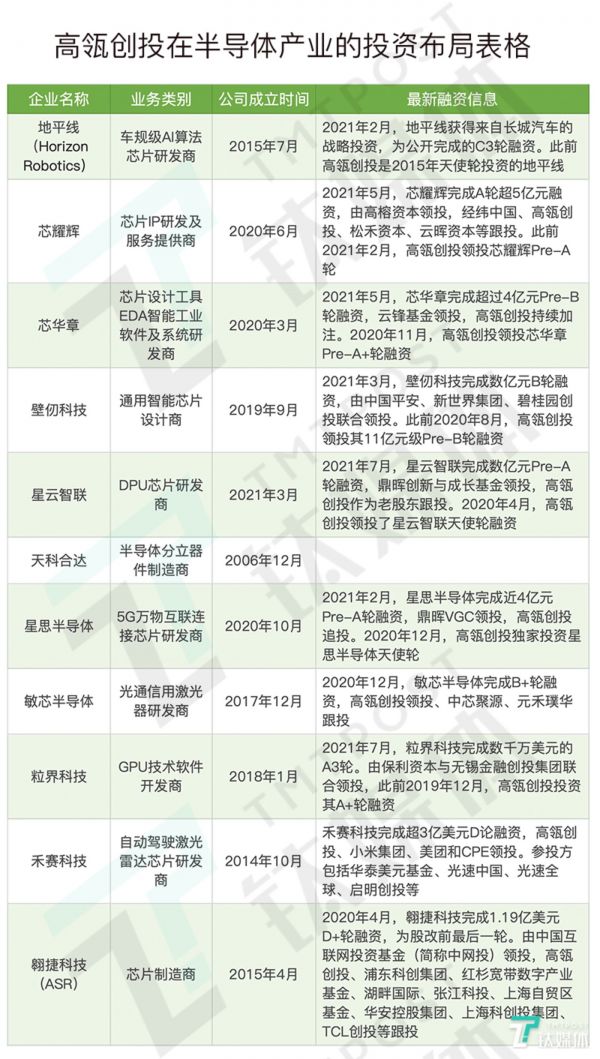

2020年2月,高瓴推出了独立VC品牌高瓴创投,此后其对芯片半导体的投资进入体系化的快车道:从公开报道可见,高瓴创投在行业上游布局了半导体IP企业芯耀辉、EDA厂商芯华章,也投资了GPU平台壁仞科技、DPU公司星云智联,加上功率器方面的天科合达、光芯片领域的敏芯片、以及手机基带星思半导体等。

“高瓴现在肯定是我们这个行业非常重要的参与方,”一家芯片行业FA表示,在内部,他们会给机构打“热度分”,这是一个动态调整的分值——分数由机构过往在交易中的出手频次、意向积极度、行业理解力以及“是否受我们这一行创始人的认可和欢迎”而构成,高瓴创投属于“最Top的那几家”。

在这样一个热点行业,如何能提供“不一样”且更有价值增量的资源,这可能是绝大多数芯片半导体投资者都必须去思考和解决的问题。

近日,高瓴合伙人、高瓴创投软件与硬科技负责人黄立明接受了钛媒体App的独家专访,对上述问题给出了高瓴视角下的解答。

高瓴合伙人、高瓴创投软件与硬科技负责人 黄立明

“破局者”的战斗秘诀:快且笃定

钛媒体App:很多人对高瓴标志性项目的记忆还是百丽、京东,但高瓴创投这两年则更发力在硬科技产业,这是成立之初你们主动选择的定位吗?

黄立明:我们认为如果高瓴有所谓核心基因的话,那只有两个字,“创新”。

在我们看来,过去十五年依次发生了三波重要的创新浪潮。第一波,是以互联网企业为代表的数字化创新浪潮;第二波是以创新药、原研药、医疗器械为代表的生命科学发展浪潮;第三波就是包括新能源、新材料、人工智能、芯片等在内的前沿科技、硬科技,我们又称之为智能革命的浪潮。

去年初我们推出高瓴创投作为独立的VC品牌,是希望能更好地发现、支持和服务早期创新型公司,而在现阶段,最主要的就是以芯片半导体、前沿技术、新能源和智能硬件等为代表的“硬科技”公司。

钛媒体App:高瓴笃信硬科技产业正迎来引爆点的原因是什么?

黄立明:我们认为,"硬科技"在此刻、以及未来的3-5年,确实处于一个结构性甚至历史性的窗口期。主要原因有3点。

首先是内外部大环境的变化。新一轮科技革命和产业变革突飞猛进的大背景下,科技创新是引领发展的第一动力,国产替代的需求、发展一批高潜力“专精特新”企业的需求、解决“卡脖子”问题的需求,都前所未有的迫切强烈;与此同时,科创板的设立、相关政策的出台等,方方面面形成了对硬科技产业链加速发展的巨大促进;更为直接的原因,是这方面的人才空前充沛。

而且,受大环境影响,我们从一年多前就观察到,海外硬科技人才在加速回流,这些人才短时间里极大补充了中国公司的技术实力,他们或来自顶级的科研机构、或来自海外的成熟大企业,这些人是具有全球最前瞻的眼光和科研能力的。

而另一方面,我们本土科技人才——包括各个高校和科研院所的教授、博士和博士后,以及国内优秀科技企业的技术人才和核心的高管,这两年也开启了一波创业浪潮。

两者叠加,我们认为,中国目前在相关技术领域的工程师以及创业人才数量,是全球最领先的。中国硬科技创业正走在高需求、高助力、高壁垒、高水平团队的快速进化过程中。而这些因素结合在一起,保证了企业在促进产业进步的同时,还能在技术和商业中找到平衡。

钛媒体App:芯片半导体领域的投资,在高瓴创投的硬科技投资组合中扮演一个什么角色?

黄立明:我们认为,数字化、智能化产业变革的首要任务,就是要加强信息基础设施建设,弥合不同产业、地区间的数字鸿沟。芯片半导体正是最重要的基础设施。它们的发展需要巨大的资金投入,并且不能很快带来投资收益,所以,除了依靠政府政策引导和公共投入,也亟需秉持长期投资理念的头部PE/VC机构积极参与,才能实现冷启动,让更多行业受益于技术创新,让更多人享受产业变革的福利。

钛媒体App:作为一家新VC,高瓴创投配备了什么样的团队和投决机制来保证硬科技投资上的覆盖、速度以及命中率?

黄立明:硬科技团队目前是我们投资团队中规模最大的一支。从机制上,创投也将内部组织架构调整为更扁平快速的小组制,有一些细节可以分享,比如,我们提倡以分时沟通来加速流程运转;比如我们非常鼓励内部哪怕“微判断”也要及时提出来、并及时得到反馈。

从项目端来看,我们今年上半年硬科技项目超过了80个,占整体投资中非常高的比例——但“加速度”的背后,我认为是高瓴长期的研究驱动基因。我们还是有过大量看成熟公司的经验的,这些成了创投团队快速学习、做决策的基础。看过大公司,再看初创公司,才能让我们用过去积累的知识在短时间里完成陡峭的学习曲线,快速抓住行业真问题;也更易察觉初创公司可能的风险点,从而在资源和战略上,给予大家更多支持。

半导体投资逻辑:大芯片vs找“强人”

钛媒体App:高瓴创投如何在半导体领域进行布局与投资?

黄立明:我们投资半导体的大逻辑有两个,“大芯片”vs找“强人”。

第一,我们主要看“大芯片”。无论CPU、GPU,还是车载功率半导体,都是市场规模巨大、天花板极高的细分赛道。而有一些即使公司很好,但是所在细分行业天花板较低,可能就不在我们考虑范围呢。当然“大芯片”公司,对资金规模、期限的要求也会更高(需要大资金、超长期支持),我们对此都非常愿意且有能力配合。

第二,在“大芯片”版图里,我们选择团队的关键是找“强人”。

(注:“大芯片”是指,对标英特尔、英伟达等大厂产品的通用处理器(CPU、GPU)。据估算,业务起步规模至少要10亿美元。)

高瓴在半导体产业的投资布局表格,由钛媒体整理

钛媒体App:芯片半导体行业的“强人”有什么特点?

黄立明:在我们看来,芯片半导体行业“强人”的标准有两个。

首先,足够的芯片架构实战经验加上足够的影响力。如果用某种可换算的市场标准,可以看这个人是不是能足够的一呼百应,我们投资的星思的夏庐生、壁仞的张文、芯华章的王礼宾都是典型的“强人”。

另一点就是,创始人以及他的团队必须心无杂念地追求技术领先,有足够的有创新性,这一点是芯片半导体这条长雪道上的核心竞争力。换句话说,我们不愿意投资技术跟随者,即使他短时间里或许在某个细分行业做得很好。

钛媒体App:你觉得半导体行业的热度还能持续多久?

黄立明:从今天来看,中国半导体行业的快速发展一方面是在抓紧“国产替代”的机会,去建立我们自主可控的供应链。并且,中国企业迫不及待数字化转型的需求也令我们对算力和存储的要求都大大提高,芯片半导体则是最基本的基础设施;与此同时,新的应用场景——比如数据中心、新能源、自动驾驶等这些领域本身都在快速发展,这些领域不断发展,对我们的半导体行业也产生了很大的促进作用,举个例子,当80%电池都在国内生产,那么我们的电池控制芯片肯定会有一个相对长期、持续的发展。

在这些大趋势下,我们对半导体行业的发展是长期看好的。我们相信,随着高科技人才的回流,我们和海外一流公司的差距在加速缩短;5-10年中国会有非常优秀的半导体公司跑出来,在更长的将来,也一定会有我们自己的TI、高通、英伟达。高瓴会以长期的耐心去投入、支持这个行业中最好的人才和团队,陪伴他们一起做难而正确的事。

钛媒体App:外界有声音认为,中国芯片IC设计企业需要整合,你怎么看待这个说法?高瓴创投需要从中扮演怎样一个角色?

黄立明:确实,“大芯片”企业不多,更大部分芯片设计公司都是在特定细分领域里发展,体量很难做到特别大。除非本身有很好的延展性——做完一种芯片后再突破另一种。

因此,这种原发性的成长对公司要求很高。所以芯片行业里的大公司,像德州仪器(TI)、高通这些,都是都通过收购整合来扩大SKU、也补足自己的技术短板,来让规模不断扩大。而从长期来看,我们也会帮助我们的企业去做一些并购整合,促进行业的效率提升和发展。

钛媒体App:在这个有过多的资金希望为少数的“强人”提供支持的芯片行业,对比其他机构来说,高瓴创投作为一家早期VC的核心优势是什么?

黄立明:其实对高瓴有所了解的人都知道,高瓴并不是刚刚开始投早期。我们是百济神州最早的投资人,连续支持了八轮;我们2015年A轮就开始投资Zoom……这些都是典型的VC项目。

去年推出高瓴创投作为独立的早期品牌,一方面是我们看到了早期创新尤其是硬科技方面的巨大机会,另一方面也是我们想要向创业者、向市场强化一种态度和决心:做早期、做VC投资这件事,我们是系统和认真的。

我们对自己有个定位:高瓴创投要做“科技创新新物种大爆发”中的连接器、加速器和催化剂。

最直接的是“连接”。长期以来,高瓴的投资布局有一个“哑铃理论”,即我们一头在投非常早期的科技创新公司,一头牵手实体经济,并努力创造条件、去激发它们之间发生化学反应。高瓴有800多家被投企业,这让高瓴创投在生态资源、知识结构上形成了很大的独特优势。对于我们硬科技、包括企业服务领域的不少公司来说,一个直接优势就是——我们有大量的应用场景可以对接和落地。

“加速器”是说当正确的道路一旦确定,我们会毫无保留的用我们的长期资金、和各类资源去帮助公司吸引人才、开拓客户、加速发展。这里可以简单地介绍下我们的投后品牌,他们是一个比我们的投资团队更大的队伍。我们认为对于早期公司来说,除了帮他们找到适配的应用场景,最关键、最解渴的投后就是帮他们找到人了,在高瓴创投,我们为早期公司建立了一个有相当规模的Talent Bank(人才资源池),能有效地保证创业公司找CXO以及CXO-1级的人才需求,还能快速做广泛的行业调查并筛选优质技术、产品、销售一号位人选,保证在人才输送上有持续的造血能力。

但我想,做早期投资,最重要的还是把自己作为科技创业者的一份子,作为大家的同行人,去分享我们对行业的洞察、对趋势的理解、对技术创新的热忱。

我想这些可能就是高瓴创投的“底牌”。

(本文首发钛媒体App,作者|林志佳)

相关推荐

独家解析高瓴创投,顶级VC如何布局中国芯片产业?|硅基世界

高瓴创投的365天:巨象的VC方法论

高瓴创投加速早期布局:密集出手天使、preA轮,重注技术创新

到股市捡钱去!顶级基金红杉、高瓴、软银都在这么干

高瓴资本推出百亿规模“高瓴创投”,全面布局早期创投领域 | 钛快讯

高瓴资本新设百亿“高瓴创投”,独立决策布局早期投资

高瓴,再一次打破中国VC/PE圈历史

用一亿元门槛科技基金拥抱硬核产业,高瓴为什么相信中国科技?

高瓴神话的另一面

36氪首发 | 高瓴创投独家投资,瞄准前沿治疗的「高探生物」获天使轮融资

网址: 独家解析高瓴创投,顶级VC如何布局中国芯片产业?|硅基世界 http://www.xishuta.com/zhidaoview21385.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180