谁说奈雪的茶不赚钱?

财报显示,奈雪的茶2021年上半年收入达21.26亿元,同比增长80.2%。经调整净利润达4820万元,较去年同期的亏损6350万元,盈利能力实现大幅提升。

值得注意的是,奈雪门店经营表现超预期,门店经营利润3.85亿元,去年同期约6450万,同比大增497.2%;门店经营利润率达19.2%,较2020年全年的12.2%提升了7个百分点,各项核心数据全面向好发展。此外,奈雪的茶已于近日获纳入恒生指数,预计将于9月6日纳入港股通。

在一定程度上,这份财报似乎很好地诠释了奈雪的茶创始人彭心一直强调的“长期主义”。实际上,“长期主义”几乎贯穿了奈雪的茶成立至今的每一步发展。

当茶饮行业还在争夺中低端奶茶市场时,奈雪的茶率先以“茶+软欧包”的创新形式开拓高端现制茶饮市场;当一级市场的热钱源源不断流入茶饮行业时,奈雪的茶率先递交招股书,登顶“新茶饮第一股”。而这一次,财报中的出色业绩指标更加印证了奈雪的茶的长期价值。

业绩大涨的背后,奈雪的茶究竟做对了什么?展望未来,奈雪的茶又能否在茶饮红海中继续杀出一条血路?

一、业绩持续向好

新茶饮内卷已不是新鲜事。据报道,早在2018年二季度,联合利华方面数据就显示,一线城市茶饮店的关店率是开店率的两倍,高达55%,而二线城市关店率也高于开店率。

在如此激烈的竞争坏境下,作为主攻一、二线城市的新茶饮品牌,奈雪的茶依然实现了业绩持续高增长。

1、收入大增,存潜在增量空间

收入方面,今年上半年,奈雪的茶实现收入21.26亿元(人民币,下同),同比增长80.2%,增速环比大幅反弹,仅上半年的营收就已接近2020年全年营收的70%,吸金能力不菲。

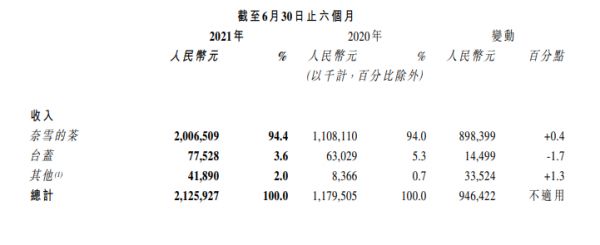

分产品来看,奈雪的茶的收入主要来源于现制茶饮、烘焙产品和其他。其中,现制茶饮依然占据营收大头,在上半年为奈雪的茶贡献了74.7%的收入,烘焙产品收入占比为22%,其他产品收入占比为3.3%。

值得关注的是,尽管大体而言,三类产品的收入占比依然保持着“将近8:2:不足1”的比例,但与上年同期相比,三者的收入贡献情况已发生微妙的变化。

根据已有的公开数据,上半年,现制茶饮在奈雪的茶总营收中的占比首次出现下滑,下降3个百分点。相反,烘焙和其他产品的收入占比则分别提升1和2个百分点。

变动幅度不大,但内在逻辑值得思考。在主营业务持续增长的基础上,对其他业务的拓展初显成效,这意味着企业的业务逐渐多元化,抗风险性有望加强。

财报显示,上述其他产品包括气泡水、茶礼盒、零食等伴手礼及零售产品。其中,奈雪的茶售卖的茶礼盒(小包装茶)或为其提供潜在的增长空间。

根据百观科技发布的报告,用户调研结果显示,小包装茶的复购比例约77%,最看中的因素是口感好和品牌口碑。而在2020年新上线的小包装茶月均销售额Top 15品牌中,奈雪的茶排名第一。

同时,该报告还显示,2021年一季度,在小包装茶的几大品类中,绿茶和花果茶的增速回升明显。而奈雪的茶售卖的人气茶叶炽夏桃韵、伏夏葡萄等均属于花果茶。

此外,在渠道方面,今年以来,奈雪的茶继续拓展线上渠道,加强线上策略。上半年,在奈雪的茶茶饮店收入中,27.8%来自店内收银,37.9%来自小程序自提,34.3%来自外卖订单。相比之下,在疫情前的2018-2019年,奈雪的茶茶饮店的店内收银收入占比分别达到92.5%及69.2%。

2、扭亏为盈,门店经营利润同比翻4倍

2021年上半年,奈雪的茶实现经调整净利润4820万元,同比扭亏为盈,上年同期亏损6350万元。

实际上,这并非奈雪的茶首次盈利。早在上市前,奈雪的茶就实现了非国际财务报告准则下经调整净利润1660万元。而今年上半年的再度盈利,或许说明奈雪的茶已经具备持续盈利的能力。

其中,奈雪的茶茶饮店录得门店经营利润3.85亿元,同比大增497.2%;门店经营利润率达19.2%,较2020年全年提升7个百分点,较2019年全年提升3个百分点。

在持续规模化发展中,奈雪的边际成本逐渐降低,成为门店利润大幅攀升497.2%的关键因素。上半年新开的店型中,近九成为主力店型奈雪的茶PRO,该店型不仅选址更为灵活,还大幅节省了人力和租金等成本,并提升运营效率。

同时,营收大头现制茶饮的持续增长也是奈雪的茶维持较高盈利水平的原因之一。根据招股书,2018-2020年,奈雪的茶现制茶饮毛利率均保持在66%以上。

此外,上半年,奈雪的茶经营活动所得现金净额由上年同期的3.2亿元上升18.4%至3.8亿元,经营现金流量持续增加。

二、奈雪的茶PRO店坐镇,持续发力一线、新一线城市

同往年一样,2021年,奈雪的茶继续扩张开店。

不同的是,奈雪将开店重点押注于奈雪的茶PRO茶饮店。从数量上来看,上半年,奈雪的茶标准茶饮店净新增9家,而PRO茶饮店则净新增78家,新增数量是前者的8倍有余。

奈雪的茶于2020年年底推出新店型奈雪的茶PRO茶饮店,有利于更好地迎合不同消费场景和顾客的日常需求。同时,PRO茶饮店有利于奈雪的茶以更少的店员,更低的前期投入和更具成本效益的方式进一步加密门店网络。

PRO茶饮店又分为第一类PRO茶饮店和第二类PRO茶饮店。

第一类PRO茶饮店是指级别较高的连锁购物中心开设的奈雪PRO茶饮店。奈雪的茶预计,此类PRO茶饮店的收入水平与类似位置开设的奈雪的茶标准茶饮店相似,而门店经营利润率则会有小幅提升空间。

由于奈雪的茶PRO茶饮店面积和人员配置更为灵活,且不需要专门的排烟通道,因此PRO茶饮店不仅可以进入购物中心,还可以进入高级写字楼、住宅社区等符合高端生活方式品牌定位,但奈雪的茶标准茶饮店难以进入的市场。由于这些位置的人流量低于购物中心,预计此类PRO茶饮店的平均单店收入将不及奈雪的茶标准茶饮店或第一类PRO茶饮店,故称之为“第二类PRO茶饮店”。不过,奈雪的茶表示,虽然第二类PRO茶饮店收入规模可能逊于前两者,但由于自身品牌力较强,第二类PRO茶饮店或许可以获得远优于购物中心的租金条件。且人力成本有进一步下降空间。因此,综合来看,奈雪的茶认为第二类PRO茶饮店的盈利能力将优于第一类PRO茶饮店。

而从地域划分上来看,奈雪的茶仍在持续发力一线、新一线城市。上半年,奈雪的茶在一线及新一线城市总共净新增57家门店(包含奈雪的茶标准茶饮店和PRO茶饮店),同期二线及其他城市净新增近30家门店。

瞄准一线及新一线城市,很大程度上,奈雪的茶看重的是高净值消费者的购买力。正是这种策略,使奈雪的茶客单价水平稳居高位。招股书数据显示,2020年,奈雪的茶每单平均销售价值达43元,在中国高端现制茶饮连锁店中排名第一,行业均值约为35元。

提升客单价之外,奈雪的茶还需推动消费者购买,增加消费频次。实行会员制通常是新零售品牌增强消费者粘性,提升复购率的重要举措。截至今年6月底,奈雪的茶已拥有注册会员3650万名。仅在二季度,奈雪的茶活跃会员数就达到740万名,活跃会员复购率约为30.3%。

三、一杯好茶的背后,持续投入数字化和供应链

一杯好的水果茶是怎样炼成的?

奈雪的茶认为,能否保持产品的高质量很大程度上取决于公司能否自可靠供应商取得最优质的原料及其他必要供应品。

以今年夏天的爆品茶饮霸气金玉黄皮为例。据奈雪的茶介绍,这款茶饮取材自岭南代表性佳果——黄皮。黄皮果期极为短暂,果实一但成熟需立刻采摘,因此奈雪的茶选择在黄皮盛果期推出霸气金玉黄皮。

在产品研发之外,奈雪的茶对鲜果、茗茶原料的把控也是造就爆款茶饮的关键,而这都要依托于强大的供应链能力。对于采摘和运输要求较高的鲜果来说,规模化水果产地直采以及与供应商的长期稳定合作都在为奈雪的茶原料质量提供保障。

据了解,为保障全国门店霸气金玉黄皮的充分供应,奈雪的茶从海南、广东、广西的多个产地采购了超过1000吨鲜果,而同样热卖的霸气龙眼每月的用量也达到近300吨。

供应商方面,奈雪的茶在招股书中表示,其存有一份产品制作所需的茶叶、新鲜乳制品、新鲜水果及其他原料及材料的合资格供应商名单。2020年,奈雪的茶与逾250家原材料供应商建立了合作伙伴关系,其中与十大供应商的合作关系平均超过两年。2018-2020年,奈雪的茶向五大供应商进行的采购额分别占该期间总采购额的28.0%、23.8%及23.8%。

同时,据奈雪的茶相关负责人介绍,奈雪的茶在全国共计建有10个冷冻、冷藏、常温的三温食品仓库,原料到仓后进行高标准的统一质检分选,并通过与国内知名冷运合作实现全程温控冷链运输,仓间调配最快2日内即可到达。

而上述稳定、完备的供应链设备及技术,都离不开奈雪对供应链的长期建设和投入。

根据最新数据,今年上半年,奈雪的茶在数字化及供应链建设方面合计投入超1亿元。其中,科技数字化方面投入4830万元;在供应链方面投入6020万元。

据了解,奈雪早在2018年就已开始布局数字化转型战略,通过研发自动化设备简化茶饮制备流程,优化操作效率及更好保障产品标准化输出,从而提升顾客体验;同时通过整合各大业务系统,建立智能化运营决策体系,帮助门店更精确地制定生产与销售计划,进而提升运营效率。财报显示,2021年上半年,奈雪线上收入占比已达到72.2%。

早在IPO时,奈雪的茶就已表达出深耕数字化和供应链的决心。根据招股书,奈雪的茶计划将IPO筹资的约10.0%(4.5亿港元)在未来三年用于提升其供应链能力,以支持规模扩张。

具体而言,奈雪的茶在深耕数字化及供应链方面的具体规划包括:在中国不同城市建立多个“中央厨房”,用于为附近的茶饮店储存原材料及制作食品及原材料;以及继续采购优质原料制作新鲜且有创意的产品,加深与主要供应商合作伙伴的关系,并继续寻求与其建立潜在战略合作伙伴关係,以确保优质及稳定的原料供应。

四、展望未来,增长潜力空间较大

展望未来,奈雪的茶将继续落实“加密”的策略,重点在一线、新一线和重点二线城市加大门店密度。

在盈利能力提升方面,奈雪的茶表示,已为未来2-3年发展进行了适当的人员储备,预计总部人力成本占比将逐步摊薄;随着未来各区域市场逐步走向成熟,现有门店占比逐年提升,现有门店为新开门店提前招募、培训人员的压力将逐步减轻,现有门店人力能本将呈下降趋势;由于标准收入PRO茶饮店的租金成本较奈雪的茶标准茶饮店及高收入PRO茶饮店大幅降低,随着标准收入PRO茶饮店在未来占比逐渐提升,奈雪的茶茶饮店整体租金成本也将呈下降趋势;在中期,随着设备和智慧化系统等科技手段落地,门店经营效率和盈利能力有望得到进一步提升。

在科技创新方面,奈雪的茶表示,其科技团队致力于研发标准化、自动化设备,以简化茶饮制造流程。同时。通过整合各大业务系统,建立包括销售预测模型在内的智慧化运营决策体系。今年上半年,公司已在科技能力建设方面合计投入4830万元。

近期,有多家券商表示看好奈雪的茶。

例如,招银国际发布研究报告称,首予奈雪的茶“买入”评级,目标16.68港元,相当于2022年预测市销率3.6倍,较中国同业的平均2.3倍有约59%溢价,因公司在2020-23年的预测销售复合年均增长率远高于行业。公司目前估值为2022年预测市销率及市盈率2.1倍及35倍,而中国同业龙头平均为2.3倍及25倍。该行预计2020-2023年销售及调整后净利润的复合年均增长率为41%及180%。

此外,小摩发布研究报告称,首予奈雪的茶“增持”评级,以现金流折现率计,目标价15港元,相当于明年预测市销率3倍,或明年预测市盈率53倍。报告称,奈雪的茶是内地第二大高端连锁茶店品牌,去年市占率18.9%属次高。该行预计其2020-23年间销售及盈利年均复合增长达43%及238%,经调整经营利润率预计由去年的1.9%扩至2023年的10%。

综合上述券商的观点,投资者或许应该用长期的目光看待奈雪的茶,抛却市场情绪更多地关注公司基本面。

恒生指数公司8月20日公告显示,奈雪的茶获纳入恒生综合指数。这也意味着其将在9月6日正式纳入港股通,有望在南下资金的加持下进一步加速发展。

新茶饮行业仍在狂奔,而奈雪的茶继续长跑。

相关推荐

谁说奈雪的茶不赚钱?

奈雪能不能赚钱

奈雪的茶能成为中国版星巴克吗?

奈雪的茶真的盈利了吗?

喜茶、奈雪征服资本市场,却开不进你的家乡?

新式茶饮第一股,奈雪的茶凭什么?

客单价43元、市值近300亿,「最贵的」奈雪的茶却不挣钱

大年三十冲刺IPO,奈雪的茶急什么?

奈雪奈雪奈若何?

“奈雪的茶”再传上市:PK喜茶,谁会率先搭上“资本快车”?

网址: 谁说奈雪的茶不赚钱? http://www.xishuta.com/zhidaoview21395.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180