中国建筑:A股“低估之王”,被市场错杀了?

图片来源@视觉中国

文 | 薛洪言

说到基建,很多投资者会首先想到中国建筑。作为全球最大的工程承包商,中国建筑乘“基建输出”之风,业务已遍及全球一百多个国家和地区;作为中国基建能力的代表,中国建筑承建了一大批具有标识意义的工程,如武汉火神山医院和雷神山医院,向世界展示了“中国速度”。

从业绩来看,中国建筑也可圈可点,以2020年业绩看,营业收入5年和10年复合年均增速分别为12.9%和15.9%,净利润5年和10年复合年均增速分别为11.5%和17.1%,同时,ROE长期保持在15%以上。可这么能打的基本面,公司当前的市盈率仅在4倍左右,市净率在0.7倍左右,被投资者戏称为“破产价”交易,并送上“低估之王”的称号。

最近一段时间,市场预期政策面会通过基建来拉动经济,基建板块迎来一波行情。既然是“低估之王”,中国建筑值得趁势布局吗?

基建巨头,基本面趋势性变差

中国建筑集“规划设计、投资开发、基础设施建设、房屋建筑工程”四位一体,为城市建设提供全领域、全过程、全要素的一揽子服务,是全球最大的工程承包商,当之无愧的巨无霸。2021年,公司位居《财富》“世界500强”2021年榜单第13位;在《财富》“中国500强”排名中,连续九年位列前3名;在美国《工程新闻纪录(ENR)》“全球承包商250强”榜单中,连续六年位列首位。

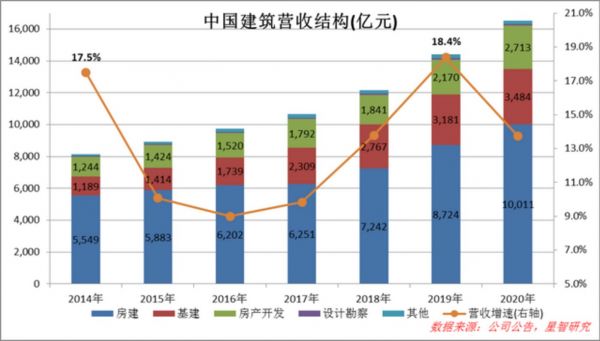

从营收结构看,公司以房建、基建、房产开发三大业务为主,2020年营收占比分别为60.6%、21.1%和16.4%。不过,三大业务毛利率差距悬殊,从毛利贡献来看,房产开发毛利贡献居首,占比40.3%;房建次之,占比38.2%;基建占比16.7%。

对房建和房产开发的高度依赖,使得中国建筑的业绩很大程度上取决于房地产市场的景气度,在当前的市场环境下,公司的基本面正趋势性变差。

(1)房建市场增速放缓

房建市场是公司的传统优势领域,中国建筑代表着我国房屋建筑领域的最高水平,是中国乃至全球房屋建筑领域的领先者。当前,全国绝大多数的300米以上超高层建筑,以及众多技术含量高、结构形式复杂的建筑均由中国建筑承建。

当前,房地产行业正从增量模式走向存量模式,城市更新领域虽蕴藏着巨大的空间和机遇,但房建市场增速放缓已是必然趋势。

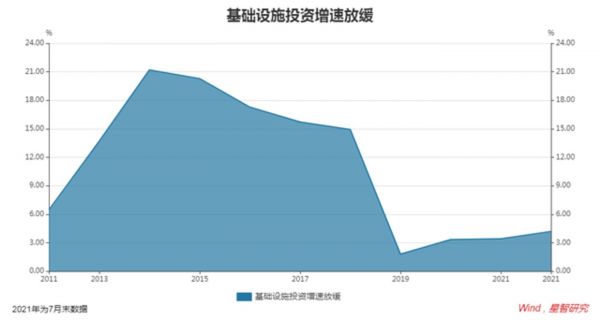

(2)基建市场增速放缓

当前,国内基建市场在特定领域仍有空间,如在特大城市和中心城市的公共服务基础设施、人居环境打造方面,在城市群之间的连接网络完善方面,以及在县域乡镇的补短板方面,仍有较大的改善空间。

就细分领域来看,轨道交通、地下空间、生态环保、电信设施等领域建设仍有望保持快速增长;同时,伴随着5G商用加速,以人工智能、工业互联网、物联网等为特点的新型基础设施建设也有望迎来新机遇。但总体上看,国内基础设施建设已较为成熟,高速增长的时代已一去不返。

(3)“房住不炒”下,房地产开发市场空间有限

中国建筑旗下拥有中海地产和中建地产两大房地产品牌,其中,中海地产是公司下属中国海外集团房地产业务的品牌统称,中建地产则是公司各局院地产业务所使用的品牌。2021年6月末,公司土地储备1.18万平方米,近八成隶属中海地产。

当前,国内房地产政策以“房住不炒”为准则出台了一系列措施,包括针对房地产开发商的“三条红线”、针对商业银行房地产贷款的“两条红线”、针对土地供应的“两集中供地”等,房地产行业正迎来大洗牌。

整体上看,中小房企依赖高杠杆快速扩张的通道关闭,财务稳健且具备商业资产投资运营、旧改、城市更新等综合实力的大型房企有望逆势增长,但想象空间有限。

竞争优势与护城河

1、多元业务布局,差异化竞争策略。在经营策略上,中国建筑着力通过相关多元化布局构筑竞争壁垒,具体表现为:在产业链层面,集投资、设计、建造、运营、服务等于一体;在市场拓展上,在巩固房建、房地产开发等传统优势领域的同时,积极向基建领域布局;在区域经营上,既深耕国内市场,以京津冀、长江经济带、粤港澳大湾区等国家战略区域的城市群、都市圈为经营“主战场”和资源聚集区;又重视全球化拓展,通过属地化经营与当地合作伙伴建立利益共同体,国际化成绩突出。

身处完全竞争市场,中国建筑坚持有所为、有所不为,着力拓展“高端市场、高端客户、高端项目”,加强高端区域市场对接;同时,在集团内部实行差异化发展,各子公司聚焦不同的细分市场,形成各自的“拳头产品、特色服务”,减少内部无序竞争,强化对外整体竞争优势。

2、超强的技术实力。当前,建筑业已告别粗放式发展阶段,加速步入工业化、数字化、智能化的新时代,装配式建筑、绿色建筑正引领行业潮流,BIM、产业互联网、5G、人工智能、物联网、大数据、云计算、机器人、造楼机等成为技术创新应用的新焦点,技术积累和研发实力已成为建筑企业的重要壁垒。

作为全球基建巨头,公司持续聚焦“卡脖子”技术项目,加大关键核心技术攻关和科创投入,在超高层施工装备与技术、大跨度建筑施工技术与工艺、钢结构智能制造、高性能混凝土新材料、新一代核电站施工技术、新唐风建筑设计、机场建筑设计等众多业务领域形成了强大的科技实力。

当前,公司已形成以自主创新为主导、产学研用结合的创新发展机制,拥有109家高新技术企业,建立了5个国家级企业技术中心(含分中心),拥有省部级企业技术中心59个、省部级工程研究中心5个、工程技术研究中心23个,省部级重点实验室、工程实验室3家,总计31家省部级创新平台。

3、低成本竞争优势。在完全竞争市场,成本领先是重要的竞争优势。当前,公司在建项目上万个,工程之间存在着地质条件、气候条件、技术条件等差异,均需要进行不同程度的科研攻关。这也意味着,公司项目经验越丰富,承建新项目时所需科研成本越低,产生一种规模效应,某种程度上确保“低成本”与“高品质”的兼顾,这也是公司在经营层面能够实施“低成本竞争、高品质管理”的重要原因。

同时,公司持续加大在机器人、智能技术创新与集成等领域的研发投入,强化成本领先优势。

“低估之王”,被市场错杀了?

近期,在基建板块的整体行情带动下,中国建筑股价略有反弹,但估值水平仍处于绝对地位,无论市盈率、市净率还是市销率,估值分位值均处于上市以来的5%以内。

市场短期是无效的,但站在三五年的视角看,市场通常是有效的。中国建筑估值水平持续数年下行,已不能用“市场无效”来解释。

就中国建筑而言,由于房产开发和房产建筑两块业务贡献了近八成的毛利,公司估值表现与房地产景气度密切相关。近年来,房地产行业整体步入下行周期,中国建筑营收和净利润虽仍能保持年均10%以上的增速,但市场对其建筑业务的应收款质量、PPP项目的现金流、未来增长空间等均存在忧虑,导致其估值水平一路走低,反弹无力。

以应收账款为例,按照行业惯例,建筑工程承包合同按工程形象进度和一定比例支付工程款,已完工但尚未支付部分形成应收账款,在项目竣工或质保期结束后收回。根据公司历史数据,政府及央企客户应收款预期信用损失率为4.95%,海外客户应收款预期损失率为13.6%,其他客户应收款预期损失率为10.4%。2021年6月末,公司应收账款坏账准备提取率为13.32%,相比历史平均损失水平,安全边际有限。鉴于当前国内房地产行业低迷,且公司国内外客户均受到疫情不同程度影响,市场担心公司应收款质量继续恶化,压制其估值水平。

再看PPP项目。截止2021年6月末,公司在手的PPP项目权益投资额6458亿元,是其净资产的1.07倍,行业分布结构为,交通运输类35.7%、市政工程类34.4%、城市综合开发类16.8%、文体医疗及保障安居房9%、生态环保类4.1%。由于市场对PPP项目现金流的可持续性存疑,较高的PPP参与度也成为拉低公司估值水平的重要因素。

至于未来增长空间,虽然房建、房地产开发、基建等市场仍未饱和,公司作为龙头有望逆势增长,但想象空间已然有限。

综上可知,中国建筑的低估值是有道理的。投资需面向未来,对于未来增长空间受限的公司,市场总是吝啬给出高估值。当前,中国建筑的估值处于低位,买入并长期持有未尝不可,但投资者切不可憧憬靠这类股票赚大钱。

相关推荐

中国建筑:A股“低估之王”,被市场错杀了?

爱美客约等于中国建筑?

四达时代:非洲,全球最被低估的市场丨2019 WISE新经济之王大会

百度、携程二次上市?在美股被低估,或回归港股淘金

曹名长被低估了吗?

市值还没现金储备高,YY被低估了吗?

这十家被低估的公司,股价会在下半年反弹吗?

Reddit:最古老,最被低估的社交媒体公司(一)

美股市场如何讲好一个故事?

蒸发16000亿后,被芒格重仓买入,阿里巴巴被低估了吗?| 科股宝

网址: 中国建筑:A股“低估之王”,被市场错杀了? http://www.xishuta.com/zhidaoview21646.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180