百亿私募信中利创始人汪潮涌被刑拘,“PE+上市公司”模式还能走多远?

12月16日凌晨,财新网消息称多渠道证实,北京信中利投资股份有限公司(简称“信中利”)实控人汪潮涌(本名汪超涌)已经失联两周,被朝阳经侦带走。信中利(833858.OT)第一时间发布公告,自12月16日起股票停牌。

信中利是中国最早成立的VC/PE机构之一,2015年10月正式挂牌新三板,成为“中国海归创投第一股”,主要从事新产业投资业务(包括创业投资基金管理业务、创业投资及孵化业务)、控股实业经营业务、投资增值服务业务。

说起中国PE行业的“明星”,汪潮涌算是实至名归的一位。“华尔街神童”、“风投教父”、“中国最会玩的富豪”......众多光环集中在这位创投界代表人士的身上。2013年信中利入股英国豪华跑车制造商阿斯顿·马丁,以及一系列投资案例都被业界津津乐道。

一度是新三板明星公司,而近年来业绩大亏,资本运作之路并不顺畅,信中利主动申请摘牌新三板3年未成功,如今传出实控人失联的消息,这家老牌投资机构究竟发生了什么?

01百亿老牌私募大佬被刑拘,股票紧急停牌

12月16日上午,信中利发布公告称,为避免公司股价波动,公司股票即日起停牌,预计将于2021年12月29日前复牌,停牌期间将根据确认信息完成进一步的信息披露工作,每5个交易日披露一次有关事项的进展情况。

至于实控人被传失联一事,信中利在接受《科创板日报》采访时表示,公司目前未收到任何公检法机关的相关通知,没办法确定汪总的状态。至于网传拘留书,也在和家属确认真假,后续有可披露的会通过公告对外披露。

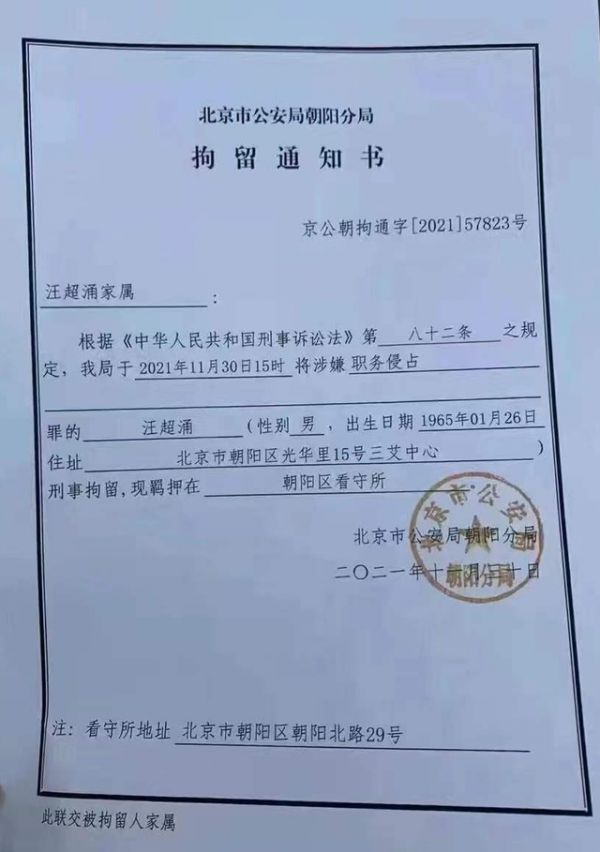

网传这份来自北京市公安局朝阳分局拘留通知书显示,汪潮涌主要涉嫌职务侵占罪。

职务侵占罪,主要指公司、企业或者其他单位的人员,利用职务上的便利将本单位财物非法占为己有,数额较大的行为。

图片来源:网络

巧合的是,汪潮涌的微信朋友圈也停留在了两周之前的11月29日,内容为“希望能有流动性,应该把北交所的平台用起。”

认证为“信中利国际控股有限公司董事长”的新浪微博中,汪潮涌是一位拥有525.9万粉丝的大V,简介里他这样写到:“心如大海,可以平静深邃,亦可以汹涌澎湃。”最后一条微博发表于2021年10月19日,当日更新了20篇微博,内容以信中利所投公司获奖、融资、挂牌等消息为主。

15岁就考入华中科技大学,被称为神童的汪潮涌,拥有另人艳羡的履历。

现年56岁的汪潮涌,19岁进入清华大学成为经管学院第一批研究生,20岁公派美国留学,22岁MBA毕业。早在上世纪80年代中期,汪潮涌就在美国摩根大通银行,任职投资部高级经理。90年代,先后在美国标准普尔和美国摩根史丹利,担任总裁办联席董事和亚洲区副总裁。1998年6月,回国后的汪潮涌受国家开发银行之邀,担任高级顾问。

汪潮涌控股的上市公司包括信中利,及其惠程科技。举债十多亿高溢价控股惠程科技后,汪潮涌未能将私募业务注入上市公司,自此,信中利开始走向滑铁卢。

回顾汪潮涌每次参与上市公司的进退中,都可堪称为一名专业的“老司机”。不过,从养壳、借壳到卖壳,最终落得一地鸡毛。

02汪潮涌折戟惠程科技

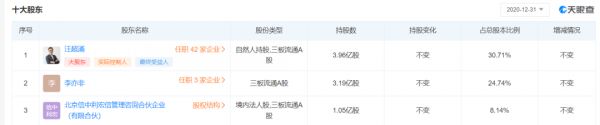

汪潮涌于1999年创办信中利资本集团,是国内最早从事风险投资和私募股权投资的机构之一。2015年10月,信中利在新三板市场挂牌,主要由汪潮涌及其夫人李亦非实际控制,持股比例63.59%,其中汪潮涌持股30.71%。

截图来源:天眼查

信中利累计投资了200多家企业,包括阿斯顿·马丁、百度、搜狐、华谊兄弟、居然之家、美年大健康等国内外上市公司。

野马君早年曾经在北京财富公馆会所,和汪潮涌有过一次深度交流。他对野马君提到,当时比较遗憾的一笔投资是小马奔腾,他从国外回来,知道国内影视文化有很大的发展空间和机遇,看好小马奔腾这个主创团队,是在40多家想投资的机构中抢到的这个项目,但是没有想到遇到了李明意外去世这样的黑天鹅事件,后来公司重要成员内部不合,更是雪上加霜。

信中利旗下有2012年成立的北京信中利股权投资管理有限公司等6名基金管理人,投资事件193起。截至2020年末,信中利在管基金36只,累计认缴规模161.25亿元,在管实缴规模112.01亿元。

大众眼中的顶尖私募管理人,却在高光时刻转身涉险。汪潮涌拟效仿九鼎,将私募平台避开监管注入上市公司,最终杀入互联网游戏这个已是竞争红海的赛道。

在信中利新三板挂牌半年后的2016年4月,汪潮涌夫妇斥资16.5亿元的高溢价收取了A股上市公司惠程科技,以11.1%股份晋身其实际控制人。

16.5亿的收购资金中,12亿为信中利通过招商财富资产管理有限公司(下称“招商财富”)的资管计划融资而来,3.5亿由信中利向北京恒宇天泽投资管理有限公司以12%利率贷款而来。

由此可见,汪潮涌的收购资金基金是举债而来,以约1亿元的自有资金撬动16.5亿的杠杆资金,也因此不惜高成本融资。按彼时惠程科技停牌前最后一个交易日股价8.89元/股计算,溢价高达113.7%。

惠程科技主要以游戏和电气收入为主。在互联网游戏行业鼎盛期,惠程科技为股东带来了日进斗金的超额利润。

从2018年数据可以看出,游戏业务为惠程科技贡献了83%的业务收入以及超过90%的净利润,在惠程科技的业务构成中占据举足轻重的地位。无疑汪潮涌的选择,也给信中利股东带来不菲的回报。

巧合的是,2018年,也是信中利营收高点,当年营收27.22亿,增长172.34%,归属于股东的净利润3.37亿。

信中利控股惠程科技后的2016年12月,汪潮涌通过上述两家控股上市公司、中航信托组成18亿元规模的北京信中利赞信股权投资中心(有限合伙)(下称“赞信并购基金”),其中用4亿元从成都哆可梦网络科技股份有限公司(下称“哆可梦”)原创始股东手上收购22.43%的股权。

2017年12月,惠程科技以13.83亿元现金收购哆可梦其余77.57%股权。惠程科技借助中航信托的资管计划融资不超过8.3亿元资金,占到收购资金的60%。

由此来看,为规避政策审查风险,信中利再次通过外借杠杆资金,现金支付收购,先利用其和惠程科技组成的并购基金收购一部分股权,再利用上市公司收购其余股权。汪潮涌又一次高溢价收购了哆可梦100%股权,后者价格高达17.8亿元。

然而,好景不长。

在监管环境收紧之下,信中利控股惠程科技后,因资金压力失去了二级市场的融资通道,加上惠程科技股价的持续低迷,无法帮助控股股东获得较高的融资。

2019年,信中利收入和净利润双双下滑。

2020年,信中利全年营业收入下降至不足10亿,仅8.79亿元,同比下降32.26%,归属于股东的净利润为-16.27亿元,下降23751.03%。总资产从年初的81.36亿下降到55.13亿,降幅高达32.23%。

业绩暴跌,信中利在财报中也给出说明,由于行业政策变化和市场竞争加剧,惠程科技的游戏收入和电气收入大幅下滑,导致营收和毛利较同期相比下降69.93%和76.53%。

今年上半年,信中利收入2.21亿元,下降63.56%,归属于股东的净利润为-2.12亿元,下降387.36%。

图片来源:信中利财报

与此同时,上半年信中利有息负债余额1.48亿元,而其货币资金余额仅为2241万元,该公司承认已经出现流动性风险敞口。

针对面临的流动性风险,信中利又采取了哪些措施?根据其公告披露,2021年11月初,该公司向深圳市高新融资担保有限公司借款2652万元,以此偿还到期债务。此外,正在引入战略投资者,并与潜在投资人洽谈,拟转让部分资产,与不良资产处置机构签订合作协议,处置呆滞资产。

今年7月,惠程科技公告,该公司实际控股人易主,同月,汪潮涌辞去惠程科技董事长职务。

至此,汪潮涌与惠程科技看上去似乎已经再无关联,然而,事实真的如此吗?未来如何演绎,还需等待时间给出答案。

对于汪潮涌及其控股上市公司困境,尚智逢源(北京)基金销售有限公司业务管理部赵娇认为,随着国家对产业发展的政策性调整,游戏产业遭遇寒冬,惠程科技的衰落也正式把大股东信中利和一代百亿私募大佬汪潮涌推向困境。

03“PE+上市公司”模式能走多远?

在资本市场,上市公司通过与私募股权投资机构(PE)合作参与设立并购基金曾经风靡一时。

还是在北京财富公馆会所交流那次,汪潮涌曾对野马君提到,很推崇PE+上市公司模式,他认为中国未来会出现兼并收购和产业整合的浪潮,并购基金会成为很多交易的主导方。当时他正在致力于做中国帆船运动的拓荒者,并且也因此把名字中的超涌改名为“潮涌”。

“PE+上市公司”的投资手法是,PE通过收购目标企业股权获得其控制权,上市公司通常是有限合伙人,PE充当一般合伙人,围绕上市公司的发展战略开展投资,在退出时优先将所投资的企业出售给上市公司。

由此,产业基金实现一级市场投资收益,上市公司获得优质资产,这种模式在某种意义上可以加快上市公司的产业整合、结构升级,业内将其称为“PE+上市公司”的模式。

这样的组合在国内资本市场的试金石便是大康牧业(现更名为鹏都农牧,002505.SZ)的案例。2011年9月,天堂硅谷和大康牧业共同发起设立天堂硅谷大康产业发展合伙企业(天堂大康)。

优势互补,各取所需,听起来很美好,但现实很残酷。

后因大康牧业转行,在产业整合上,这桩合作没有开花结果,双方甚至对簿公堂。不过,最终双方冰释前嫌,于2016年共同发起设立总规模为人民币50亿元的国际农业产业并购基金。

2012年,“资本运作高手”高特佳将执掌控股权8年之久的博雅生物(300294.SZ)带上创业板,被看作是国内PE机构尝试控股权投资的标杆性案例。此后,“PE+上市公司”为主设立的产业并购基金,成为机构退出的主要模式,一度备受追捧。

高特佳在2007年以1亿元买下博雅生物,5年后打造出一家上市公司,13年后终于迎来了退出。根据博雅生物的相关公告估算,待到华润医药的收购最终完成,高特佳将完成套现约28亿元,另外还将保留博雅生物小股东的身份,持股市值约24亿元。

九鼎“借壳”中江地产,IDG资本收购四川双马、顺昌集团,盛世景创投并购康跃科技控股权、中钰资本借壳“金字火腿”......近年来,不乏经典案例。

Choice数据统计,2011年-2016年,有近700多只并购基金背后有上市公司参与的身影。

然而,因为牵涉多方利益,现实中不欢而散、合作失败的案例也不在少数,曾被资本市场热炒的“PE+上市公司”模式或许遭遇发展的瓶颈。

新华网2016年曾有过一组统计:2014年起至2015年底,两年时间内共有194家上市公宣布与PE机构成立产业并购基金,基金总规模逾2000亿元,有125家公司在基金设立后并未披露任何进展事项,占比高达64.43%。

可见,对于“PE+上市公司”模式,有机遇但也面临挑战。赵娇认为,无论个人能力多强,历史业绩多辉煌,还须谨言慎行。不过,她认为,信中利未见得会一落不起,毕竟合规备案私募基金的客户资金是充分隔离运作的,只要基金本身按合同履约兑付,老投资人可能仍然会选择信中利的私募产品。

曾被汪潮涌看好的PE+上市公司模式,你认为这一模式有哪些瓶颈,接下来又能走多远?

本文来自微信公众号“野马财经”(ID:YMCJ8686),作者:高远山,36氪经授权发布。

相关推荐

关山难越:中国私募的千亿命门

百亿私募大扩容,谁是青铜谁是王者?

双面汪静波和她的诺亚帝国

新证券法实施,产业并购时代开启

起底千亿私募巨头

诺亚京东各有说辞 歌斐34亿踩雷承兴国际的真相是?

“退出”的大门正在被打开

诺亚踩雷承兴事件“罗生门” 京东是否卷入其中?

贪玩蓝月母公司实控人被刑拘

女董事长被捕曝34亿巨雷殃及京东 京东:合同是假的

网址: 百亿私募信中利创始人汪潮涌被刑拘,“PE+上市公司”模式还能走多远? http://www.xishuta.com/zhidaoview23105.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180