一年营收16亿,一支牙膏即将撑起一个IPO

钛媒体注:本文来自于微信公众号投中网(ID:China-Venture),作者 | 喜乐,钛媒体经授权发布。

如无意外,在中国排名第四的牙膏品牌将在港股IPO,一旦上市成功将会成为港股“国货牙膏第一股”,消费者又一次成功的将手中的日用品“用”上市了。

口腔赛道一直是一个很有趣的赛道,也是资本重押的赛道。这个赛道的投融资风气也很有意思,前两年,投资人对口腔的投资偏好是口腔连锁机构。疫情爆发之后,又恰逢新零售/新消费时代迭起,大部分投资人的目光开始向口腔快消品上面转移。

从投资的角度看,这很显然是一种投资逻辑的迁移,前者模式更重,周期也更长,后者模式较轻,很容易看到现金流的变化。

而如果从市场的角度看,当下中国的口腔赛道投资很符合消费品的投资逻辑:便携化、美观化、运用爆款逻辑迅速抢占消费者心智。

一年营收16亿

薇美姿的招股书直接表明了自己位列第四的市场地位,这个数字反映的是至少在中国人的牙膏选择上面,它有足够的自信。

招股书中显示,根据弗若斯特沙利文的资料,以2020年全部口腔护理产品的零售额计算,薇美姿以5.3%的市场份额位列第四;同样的,他们还以4.3%的市场份额在中国电动口腔护理市场中排名第四。

提起薇美姿,最为人熟知的是他们的“舒克”牙膏品牌,牙膏的收入几乎贡献了薇美姿绝大部分的收入。

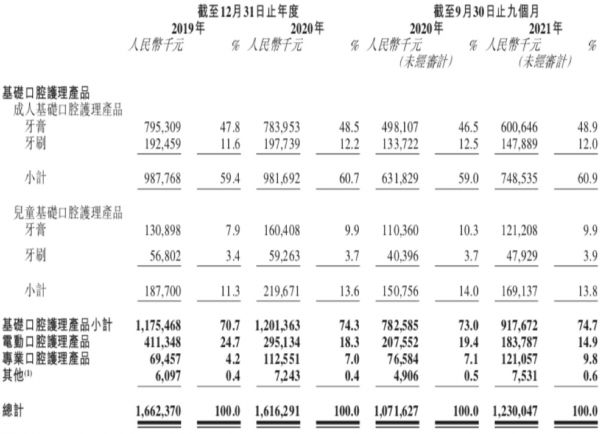

根据招股书,2019年、2020年以及2021年前九月,薇美姿分别实现营收16.62亿元、16.16亿元和12.3亿元;同期净利润分别为5049.4万元、2.11亿元和-4.94亿元。经调整净利润分别为 4819.3 万元、1.52 亿元、1.29 亿元。

薇美姿的招股书里有两条数据线很有意思。

首先,薇美姿的线上收入占比在逐年增高,线下收入逐年降低。截至2019年及2020年12月31日止年度以及截至2020年及2021年9月30日止九个月,薇美姿线上渠道产生的收益分别为6.3亿元、6.74亿元、4.67亿元及5.33亿元,分别占总收益的37.9%、41.7%、43.6%及43.3%。

其次,薇美姿的线下营销支出居高不下。2019年和2020年,销售费用分别为7.34亿元和6.31亿元,分别占当期总收入比重的44.17%和39.06%。截至2020年9月和2021年9月,该比重为41.17%和41.31%。

从以上两条数据线来看,可以看出互联网正在带给薇美姿更多的收入,但薇美姿依然在斥巨资抢滩线下份额。

这不难理解,对于任何消费品品牌来讲,线下是必争之地,更何况中国的口腔护理赛道一定是千亿级别的赛道。

此外,薇美姿的毛利也相当高。在2019年、2020年以及2021年前九月,毛利分别为 8.94 亿元、9.39 亿元、7.72 亿元,对应毛利率分别为 53.8%、58.1%、62.8%。

曾获多轮融资,君联、钟鼎等在列

很显然,牙膏是一个高毛利的生意——这也是资本愿意投一个赛道的重要因素,主要产品为牙膏的新消费品牌“冰泉”就在2021年短短8个月内完成了3轮融资,百度风投、碧桂园创投、BAI资本等知名机构都是它的投资方。

薇美姿也曾经引入过机构投资者。根据公开资料,2014年,君联茂林、惠州百利宏及北京翰盈向薇美姿进行 A 轮投资合计 7500 万元。2016 年 4 月,君联茂林、惠州百利宏及北京翰盈向薇美姿追加 A+ 轮投资合计 7500 万元。

2016 年 7 月,Oceanview Express、钟鼎向薇美姿进行 B 轮投资合计约 1.33 亿元。

此次IPO前,君联茂林(联想投资旗下)持股15.79%,是第一大股东,两位创始人王梓权、曹瑞安分别持股15.58%、14.86%。Oceanview Express持股为14.28%,珠海沄舒二期持股为12.65%,分别位列第四与第五大股东。

风口下的口腔赛道:有的品牌一年融了6轮

2016年投资薇美姿的时候,钟鼎给出的投资原因是,舒克品牌深受消费者欢迎。这个逻辑和今天大多数频获融资的口腔护理品牌的打法不谋而合——爆品逻辑。

根据弗若斯特沙利文的报告,中国口腔赛道还依然大有可为。

有数据显示,中国口腔护理市场于 2016 年至 2020 年稳定发展,零售总额由 496 亿元增至 884 亿元,复合年增长率为 15.5%。未来,随着多元化口腔护理产品渗透率的提高及消费升级,中国口腔护理市场的零售额预计于 2025 年达至 1522 亿元,自 2020 年起复合年增长率为 11.5%。

按照2020年全部口腔护理产品的零售额计算,五大口腔护理企业总共占据33.9%的市场份额。也就是说,对于新品牌来说,他们有足够的空间发展。

三六九医彩网曾做过一个不完全统计,2021年中国口腔赛道发生过85起投融资事件,单笔融资破亿的融资超过30次,单笔金额最高达到2亿美元,融资总额超过130亿人民币。

这其中动作最快的要属口腔品牌“参半”,它在一年内完成了6轮融资,最高的一轮融资额近4亿元。自2019年成立后,两年内总共获得过10轮融资,投资方清一色知名机构,包括梅花创投、清流资本、创新工场、字节跳动、金鼎资本等。

和薇美姿相比,这些新消费口腔品牌最大的优势就在于,他们深谙爆品逻辑和流量打法,知道如何在短期之内迅速掌握消费者心智,而对现下的消费者来说,口腔品牌在健康的基础上实现更便捷、更美观最重要。

无论是主打漱口水的参半,还是主打口喷的BOP,都在线上卖出了爆款。值得一提的是,BOP亦是口腔赛道的明星项目,一年内完成了2轮融资,DCM中国、BAI资本、光速中国等都是参投方。BOP的创始人就曾对媒体表示过,他就是在用做美妆的打法做口腔。

参半之所以成为资本宠儿,或许清流资本的言论可以代表一些资本投资的逻辑:“参半主打漱口水,而漱口水才是整个口腔护理消费品中真正有机会成为大流通快消品的品类。”

在这样的投资逻辑下,2021年呼嘎HUGGAH、清之科研、呼吸海洋、白惜等漱口水品牌都顺利拿到了融资。

除此之外,电动牙刷和牙膏也都是投资人愿意买单的细分赛道,以电动牙刷为例, Usmile已经准备上市,高瓴、源码资本、钟鼎资本都是投资方。小米生态链公司“贝医生”也在今年2月初完成了新一轮融资,复星创富投资。

资本青睐口腔赛道不难理解,但有一个问题或许值得思考:消费者真的需要那么多同质化较重的漱口水、口喷、电动牙刷吗?

相关推荐

一年营收16亿,一支牙膏即将撑起一个IPO

复旦学子“收垃圾”撑起一个IPO:估值250亿

一支牙膏里的江湖

父子联手,卖粽子撑起一个IPO

要上市的舒客牙膏:打不过云南白药,抢不过年轻网红

41岁潮汕科学家,即将坐拥一个IPO

90万卡车司机撑起一个IPO

贝克汉姆代言的首个中国品牌冲击上市,一年卖16亿却干不赢“网红”

240亿市值,锦欣生殖上市:4770万对不孕夫妻,撑起一个IPO

趣头条三季度净亏损8.9亿 预计四季度营收16亿

网址: 一年营收16亿,一支牙膏即将撑起一个IPO http://www.xishuta.com/zhidaoview23943.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180