CVC兵临城下,财务VC如何求生?

图片来源:视觉中国

“我们在全国各地看项目的时候总能遇见CVC,现在他们越来越强势了,导致抢项目的难度又增加了层。”一位多年VC从业者感叹。

“如果同样是给钱,我们更倾向拿CVC的,说不定还有企业订单 。”一家机器人公司的融资负责人表示。

当下CVC与财务VC之间呈现怎样的竞争格局?是否已对财务VC的投资造成“威胁”?CVC有何“法宝”让项目“抛弃”财务VC投向其“怀抱”?

CVC已然强势崛起

CVC已然成为风险投资之中不可小觑的新势力。

回溯历史,CVC (Corporate Venture Capital) 企业风险投资起源于美国,1914年杜邦投资了一家成立刚满6年的汽车企业即通用汽车,就此,开启了企业风险投资的模式。发展期间历经垄断巨头转型、硅谷崛起、互联网泡沫,时至如今,已有一百多年的历史的产业CVC模式已经演进得相当成熟。

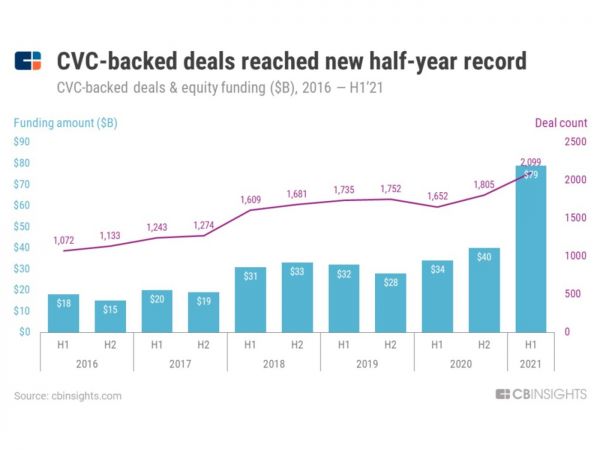

立足全球视野,CVC已呈现逐年增长趋势。CB Insights的报告指出,2021年上半年,全球CVC交易总量为787亿美元,疫情之下,CVC融资记录仍然实现了同比133%的增长。

全球CVC交易数和以十亿美元表示的半年交易额

视线拉回中国,1998年,刚满一岁的阿里巴巴参与投资了海尔旗下智慧品牌“海尔智家”,从某种意义上来讲,算是中国CVC的初期尝试。但真正意义上的CVC第一案,是2000年用友幸福投资作为主体投资了四川成都的理财软件公司“财智软件”。

中国CVC的发展的二十余年,可谓是十年河东,十年河西。

前十年,CVC几乎不被关注,处于不温不火的半遗忘状态。2011年后CVC迎来发展窗口期,一些以腾讯、阿里、百度为代表的互联网CVC开始不定期出现在大众的视野之中,被提及和关注;随后2015年,大众创业、万众创新的“双创”浪潮将创投市场推向高点,VC频频出手,CVC当仁不让。这一期间,CVC 机构数量达到了巅峰的 170 家,CVC 机构对初创企业的投资笔数与投资金额都有显著增长,截至 2016 年,国内 CVC 的投资总额已经与 VC (Venture Capital)旗鼓相当。

粗略划分,目前市场上的CVC大致分为两类,一类是互联网CVC,一类是企业CVC。

互联网CVC是以腾讯、百度、京东、阿里、哔哩哔哩为代表的互联网巨头企业,本身业务稳步发展,运用投资的方式寻找新的业务增长点以及创新机会。

企业CVC大致可以分为两类,一类则是以联想集团、碧桂园、海尔集团、保利地产为代表的传统企业,一类是以小米、蔚来汽车、宁德时代为代表的新制造企业的后浪们。

据IT桔子数据显示,目前国内CVC主体公司之中仅有二成来自互联网企业,其余八成均来自非互联网企业,其中生产制造行业已占比到15%。

这是否预示着本文开篇某机器人企业投融资负责人所提及的,拥抱CVC就可以拿到订单呢?

时代在抛弃财务VC

时代正在抛弃财务VC,投资正在回归价值。

何谓财务VC?还记得当年的百团大战、办公室零售货架、共享单车大战、24小时健身房、社区团购吗?同一个赛道至少涌现出10家以上的企业,不看企业核心竞争力、商业模式如何,创业者仅靠一份BP就可获得VC的百万、千万融资。

项目的发展路径大同小异,对用户进行补贴、闪电式扩展攻占市场,在账面金额“见底”之前加速融资,一轮又一轮追投的财务VC快速“催熟”了一个又一个新兴赛道,资本放大了野心,也产生了泡沫。而今,昔日的热门赛道只留下1-2名头部玩家,资本的金钱成为冲刷了互联网创业的泡沫流水。

如今,互联网创业已成为过去式,科技创业正当时,那些只能为创业者提供资金支持的财务VC正在被时代所抛弃。

从大背景来看,国家政策强调实体创新和科技创新,外部环境“卡脖子”问题亟待解决,为中国芯片、信创产业带来新的机遇和挑战,对于投资而言也带来了新的标的、积极的方向。

从科技企业的特点来看,技术创新本身具有工作周期长、不确定性大、失败率高,这与此前的互联网To C、大平台,快速扩张模式不同。

财务VC投资的资金主要来源于LP(Limited Partner)主要任务是投资、为LP挣钱,所以在投资方式上更加追求短期投入、快速回报;CVC则不同,投资的资金主要来源于自身的企业,投资团队也要对母公司负责,且投资周期远长于财务VC,有的项目投资时间可以达到10年以上,甚至不考虑退出,为科技企业的长周期发展给予了充裕的时间。

蔚来汽车在2016年还没有量产时就获得了联想集团CVC联想创投的两轮融资,发展期间蔚来曾面临“PPT造车”风波、全年净亏损113亿元、核心员工相继离职等重大危机,联想创投始终陪伴从未减持。

至于CVC给予被投企业订单的故事,也并非只是传说。

2017年保利资本投资了商汤科技,利用自身地产企业的资源优势在每一个楼盘入口设置了人脸识别,从而帮助商汤科技在地产领域落地了人脸识别场景。

2021年保利资本投资了一家建筑抹灰机器人公司,也为其开放了测试和应用场景,虽然没有产出,但是在测试后依旧从项目项目端、公司端、总公司端生成试用成果报告反馈给企业,这份报告对于企业拓展其它客户时起到了非常好的标杆效应。

“保利(保利地产旗下)资本对于被投企业会从订单、场景、协同三个角度给予赋能。” 保利资本副总经理李文轩曾公开表示。

订单来源于与主营业务的协同。

“我们定位是作集团产业的延展,投资方向上,基本上没有碰到和产业冲突的项目。在投资上不可能再投小家电或者大家电,反而投很多芯片、人工智能这样的企业,目前,有90%已投的项目或多或少与产业建立了业务协同。”海尔资本的管理合伙人刘璐表示。

对于此,联想集团的王光熙也表示:“作为联想集团瞭望塔,我们探索未来5-10年的前沿科技,并积极进行布局,来补充联想集团的创新生态。”

财务VC如何生存

有钱不再是拿到项目的唯一筹码,优质的项目已经在酌情考虑到底拿谁的钱更“划算”了。

当年,宁德时代在市场上放出希望融资消息的时候,一时间全中国的风险投资基金蜂拥而至,门口上百家VC排队。 而最终,TCL创投成为了宁德时代选择的少数几家投资机构之一。宁德时代做出这个决定,在很大程度上就是看中了TCL和宁德时代在产业上有配套协同的能力。而TCL创投在投资宁德时代之前,甚至已经投资了不少宁德时代的上游公司。

中国发力硬科技的大背景之下,投资的逻辑已从风口逻辑转向产业逻辑,财务VC或将如何求生?

从一线到高层布局产业背景人才。钛媒体App观察到VC圈已然上演产业背景投资人的争夺大战。华盖资本合伙人周家乐来自顺丰集团,深耕多年的供应链与物流领域;盈科资本生物医药事业部总裁施正政博士长期从事生生命科学和创新药研发,具有大学和企业两方面的资深经历,在加盟盈科资本之前,先后担任美国贝勒医学院助理教授, 纳斯达克上市制药公司Lexicon的资深科学家, 康奈尔大学医学院Houston Methodist研究所副教授,浙江大学医学院兼职教授。在美期间,拥有自己的独立实验室(Shi Lab),为主任研究员(PI)和博士生/博士后导师,是一位具有产学研复合背景的医学人才;高榕资本新进医疗健康合伙人杨昆,则具备跨过医疗企业高管工作经验和多年医疗健康领域投资经历,曾主导投资先健医疗、荣昌生物、康诺亚等上市企业。

除去合伙人层面,看项目的一线投资人的招聘需求也呈现了产业化人才趋势。盈科资本向钛媒体表示:“我们目前主要招聘新能源、硬科技方向的投资人员,懂板块是基本要求,兼顾产业和行业投资项目经验最好,一线岗位人员最起码具备二选一的能力。”

加强投后管理,让其成为斩获项目利器。“我们的投后是可以帮我们抢项目的!”一家投资机构的投后负责人向钛媒体App表示。

投前的硝烟尚未消散,投后的战争已经打响。以红杉、高瓴为代表的头部机构已组建了上百人的庞大投后赋能团队,腰部及垂直领域机构也积极搭建更具特色的精干小组。

比如业内知名的达晨、经纬创投等在投后赋能上已有成熟的团队和经验,面对创业者找钱、找资源、找人需求提供海陆空全方位支持。

也有些投资机构在向着“咨询机构”方向延伸。一家名为智齿科技的人工智能客服公司中,云启资本就为这家企业量身定做了一套人力资源改革方案。通过引入年轻优质团队,替代了难以跟上时代的传统员工,其人效比获得提升。一年后,这家人工智能客服公司进一步提升了估值和营收,也进一步印证了云启资本在专业咨询方面的服务能力。

另外,对于专注于某一赛道的基金来说,一些基金形成了对新兴产业的赋能闭环能力。比如,中科创星有着科研成果转化和硬科技投后管理能力,可为硬科技赛道中的创业者提供政策咨询和产学研转化服务。在行业上下游方面,也可以为被投企业助力。

投资机构投后业务模式百花齐放,最终指向都是如何帮助优秀的被投企业走向下一轮、快速发展。当被投企业在真实“获利”之时,亦可以成为投资机构斩获项目的“利器”。

CVC与财务VC融合并存CVC与财务VC并非一定要二选一,在投资上它们在融合并存。

钛媒体App从当下明星项目的投资机构名单观察到此现象。比如,蔚来汽车的资方之中既有联想创投、京东科技、腾讯投资一类的CVC,也有红杉中国、IDG资本、高瓴资本一类的VC。宁德时代也同样类似情况,既有越秀产业基金、TCL创投、长安汽车一类的CVC,也有华鼎资本、云晖资本一类的VC。由此可见,它们正在以融合的姿态,重塑中国的产业生态。

由于企业发展阶段的不同,对于CVC与VC的选择也不出现不同的倾向。例如芯片、机器人一类的硬科技企业,在企业初期更需要订单、商业场景验证,此时CVC对于企业而言是不错的选择;而当企业步入成长期,此时VC单纯的财务投资反而有利于企业大展拳脚、开疆拓土。

对于此现象,歌斐资产创始合伙人殷哲则表示:“一部分成长期企业希望产业资本的进入能带来产业赋能,但更多的企业在寻找平衡点,欢迎产业资本加持的同时,也希望保持独立的发展空间和决策体系。”

不过长期来看,市场上永远需要两类投资人,一类是产业投资人和另一类市场化投资人或者说财务投资人。(本文首发钛媒体App,作者 | 郭虹妘)

相关推荐

CVC兵临城下,财务VC如何求生?

BAT为代表的CVC进入黄金时代,会成为传统VC的灾难吗

圆桌讨论:成为新力量,CVC不是搅局者 | WISE2020 新经济之王大会

传闻中的CVC:巨头在天上,看人间打仗

CVC们一脚急刹,创业者们加速进化

超级CVC圆桌对话:如何成为一级市场的“定海神针”?丨2020中国投资人未来峰会

又一家互联网公司成立VC基金

“LP化”生存,中国CVC战略大棋局

碧桂园创投代永波 : CVC投资更看重场景驱动

对话博世创投蒋红权:一个非典型CVC的前线拓荒记

网址: CVC兵临城下,财务VC如何求生? http://www.xishuta.com/zhidaoview24271.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180