中欧500亿基金大佬闪退

图片来源@视觉中国

文 | 市界,作者丨李峥,编辑丨韩忠强

继农银汇理明星基金经理赵诣离职不到一周,又一位基金大佬离职。

3月30日晚,中欧基金公告,周应波因个人原因离任“中欧创新未来18个月封闭运作基金”(以下简称“中欧创新未来”)的基金经理,这是他当前在管的唯一基金,此番变动预示着这位明星基金经理的最终告别。据报道,周应波即将加盟一家私募基金公司。

2021年三季度末时,周应波参与管理的5只基金规模曾高达576亿元,管理规模在中欧基金仅次于“医药女神”葛兰。但当年12月,周应波卸任了其中四只基金的基金经理职务。市场猜测他可能要离开了。

自2014年10月加入中欧基金,周应波的投资风格从成长逐步过渡到价值、成长均衡,并最终以牛市涨幅大、熊市回撤小的特点被众多投资者熟悉。凭借中欧时代先锋和中欧明睿新常态两只基金,他曾将数座金牛奖、金基金奖和明星基金奖收入囊中,并最终成为“大满贯”得主。

今年4月11日,中欧创新未来的封闭期将要结束,周应波此时宣布正式退出,给了近224万投资者一个可以接受,但并不满意的答卷。

01、离职前的交代

2022年,公募基金离职潮起。

截至3月30日,今年全市场离任基金经理达到85位,涉及63家基金公司,其中不乏明星基金经理“想去外面的世界看看”。华安基金崔莹、农银汇理赵诣均选择在这个季度与老东家“分手”。

相比于普通基金经理而言,明星基金经理离任牵扯面广,备受市场关注。

毕竟,一位管理规模数百亿元的基金经理背后通常关乎着数百万投资者是去是留。如果处理不够妥当,投入真金白银的基民无所适从,去留之间就是一场“兵荒马乱”。基金公司可能遭遇巨额赎回的压力,离职的基金经理也可能被扣上一顶“不负责任”的帽子。

一周之前,在管规模超过400亿元的基金经理赵诣突然宣布离职,谜之操作让投资者心中打出了问号。

3月22日,关于“农银汇理基金经理赵诣离职加盟泉果基金”的消息首先在基金圈内传开,稍晚农银汇理基金官方微信发布了一份赵诣的告别信。3月23日 ,农银汇理基金发布关于人事变动的公告,正式官宣赵诣离职。

此前,基金经理离职基本为先有公司公告再有离职说明,接下来才有基金经理致投资者的一封信。

赵诣的离职略显仓促。

尽管在面对流程方面质疑时,农银汇理相关人士表示:“这是没有问题的,请不要抓这些。”但事关百万投资者,此次的交代并不能让投资者满意。

正如一个基金大V所言:“基金经理离职很正常,大家都想谋求更高的收入,更多的股权,更多的空间。但从投资者体验上讲,赵诣离职这事儿很扯淡。”

就在赵诣离职不到一周,中欧基金就公告了周应波离职的消息。

相对而言,中欧基金在这件事情的处理上多为投资者思考了一步,周应波的离职并未对基民造成太大冲击。

一方面,对于这则消息,市场早有预期。2021年12月17日,中欧基金就正式公告周应波卸任四只基金的基金经理一职,其中包括管理超过6年的明星基金中欧时代先锋。同时,周应波在《致投资者的一封信》中明确了离任原因以及后续接任基金经理的安排。

在信中,周应波表示:“7年时间过去,我记忆最深的还是在投资中犯过的错误和吸取的教训。广阔的资本市场里有长坡厚雪也有荒漠沙尘,我常将自己的投资框架假想为‘能粘厚雪的圆形滚石’,但无数次发现只是‘滤过砂砾的漏斗’……6年基金管理最大的收获是知道了很多自身不擅长、做不好的事,我总结出了诸如‘可靠的管理层’、‘差异化的成长股’等投资认知的方向,未来也希望在看得清、弄得懂、做得深的成长股领域继续探索投资的真谛。”

值得一提的是,周应波在当时仍保留担任中欧创新未来的基金经理。彼时,这只基金还在锁定期,考虑到投资者体验,周应波决定和周蔚文以及另外两位中生代基金经理继续管理该基金,并为这只基金未来的开放申赎做出准备。

一封信,并不能改变基金经理铁了心要离职的事实,但是却可以在很大程度上给投资者一个交代。基金公司是否将优化投资者体验放入日常工作当中,细节之处见真章。

02、百亿规模的养成

在成为基金界顶流之前,周应波并非一直从事投资行业。他毕业于北京大学控制理论与控制工程专业,曾在腾讯即时通讯产品部担任产品经理。2010年转型做投资,曾在平安证券、华夏基金担任研究员。

2014年10月,周应波加入中欧基金,先后担任研究员、专户投资经理。2015年11月3日,开始管理中欧时代先锋,正式开启公募基金经理事业。历经6年,中欧时代先锋成为其代表基金,前4年在同类基金中排名均处前20%。

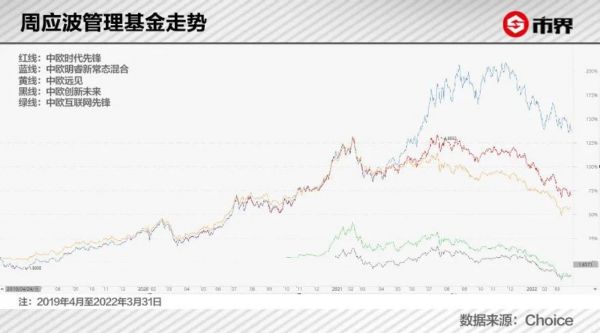

如上图所示,周应波管理的5只基金走势相似,其管理时间最长的中欧时代先锋能够清晰展现其投资历程。

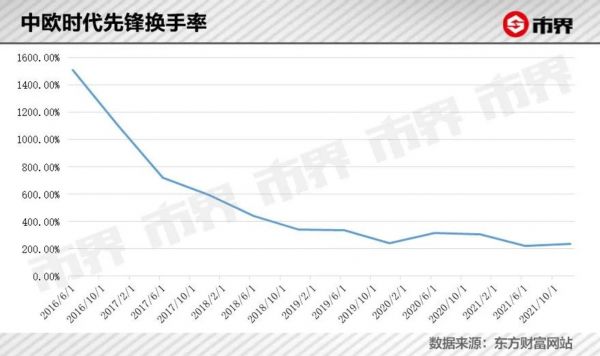

早期的周应波并没有形成自己固定的风格,在这个阶段,周应波习惯于波段操作,换手率奇高,偏向中小盘成长风格,关注行业景气度。

东方财富数据显示,2016年中、2016年末、2017年中、2017年末,中欧时代先锋的换手率分别为1508.58%、1104.63%、719.46%、596.25%,远超同类平均水准。直到2019年后,周应波的换手率才低于同类平均水平。

换手率高只是表象,背后的原因在于周应波此时注重行业景气度,需要不停追逐行业轮动的股票保证自己的收益。

2016年一季度至2017年末,中欧时代先锋有6个季度前十大持仓股变动超过5只。第一大重仓行业从电子到机械设备,再到电力设备,几乎每个季度的重仓行业都会发生变化。

周应波也毫不掩饰自己对景气度投资的喜好:“我的投资风格是按照行业景气度做行业轮动,每年和每个季度都会关注景气度向上的行业,并以此选取本季度或本年度重点关注的行业作为重点配置。”

后期,随着管理规模的不断增加,周应波开始精选个股,行业也逐渐分散,持仓偏向于大中盘股票,并且逐步过渡到价值、成长均衡的风格当中,并更加关注企业家精神。

周应波表示,首先要看公司所处行业的景气度,必须是景气度向上的行业;其次,公司的盈利增长必须能够体现行业景气度变化,能够将行业景气度红利体现在公司盈利上,盈利竞争力比较强;再次,买入并持有的时点必须有很大的安全边际;最后,这些个股在公司治理上不能有大瑕疵。

并且,周应波认为上市公司管理层的评估尤为重要。“支撑一个企业持续高增长的是管理层。我们看一个公司产品的可靠性和财务指标的可靠性,背后源自管理层的可靠性。这个和持有人把钱交给基金经理是一样的道理,我们买股票说到底是把钱交给了管理层,让他来运营公司。我理解真正的安全边际,是这家企业管理层的价值观。”

注重行业景气度,使得周应波在每个阶段都能寻找到当年的上涨行业;注重公司盈利以及管理层评估,让他总能够精选出翻倍个股。

翻看他的历史持仓,周应波在2016年挖掘出了立讯精密,2017年挖掘出普洛药业,2018年挖掘出芒果超媒,2019年挖掘出金域医学,基本上都实现了翻倍。

周应波的核心能力圈在电子、新能源和计算机领域,但随着规模的增加,周应波不得不扩展自己的能力圈,将持仓行业进一步分散以控制持仓集中度的风险。2018年后,周应波前五大持仓行业占全部行业比重逐渐下降,代表着其组合集中度逐渐降低。

同时,规模的增加使行业轮动变得困难,周应波更加倾向于个股的长期持有,且风格偏向于成长、价值均衡。

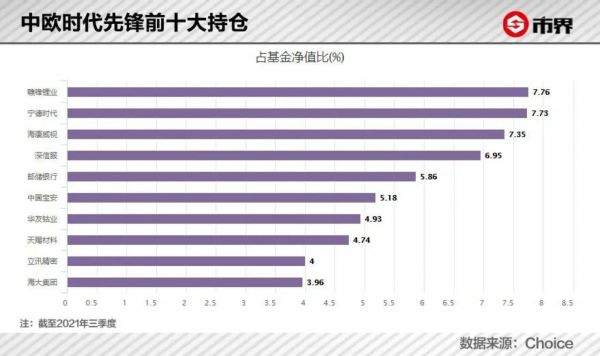

2021年三季度,中欧时代先锋前十大持仓中,既包括新能源等热门行业龙头,也包括邮储银行这种传统公司和云计算厂商深信服等软件厂商。而且,在前十大持仓中,周应波连续持有赣锋锂业、深信服7个季度;宁德时代5个季度,另有邮储银行、海康威视等连续3个季度以上的个股。

事实证明,周应波这种背靠行业景气度精选个股的策略取得了成功。中欧时代先锋在他的管理下取得了344.99%的投资收益。另外2016年12月成立的中欧明睿新常态在其任职期间回报率更高,达到351.6%。

优秀的业绩使得周应波成为市场中炙手可热的基金经理之一。截至2021年三季度末,周应波在管基金规模达到576亿元,成为中欧基金为数不多的流量担当。

03、基民很受伤

在业绩和规模的巅峰,周应波选择了急流勇退。这本应该是一个皆大欢喜的局面,但2022年开年不利,还是为原本圆满的结局蒙上了一层阴影。

仅从当季基金份额来看,周应波的卸任对基金的申赎并未造成太大影响。截至2021年末,周应波卸任的四只基金中,中欧明睿新常态份额增加2.3亿份,中欧远见份额不变,中欧时代先锋份额减少8.8亿份,中欧互联网先锋减少5.55亿份。

但从2022年至今的收益来看,一直持有这些基金的投资者很受伤。四只基金回撤均超过10%,其中中欧互联网先锋下跌25.97%,同类排名垫底。

周应波卸任时,中欧基金为保证基金风格不偏移,派出接任的基金经理有投资老将,也有和周应波共同管理该基金的新生代基金经理。而且,四只基金的前十大重仓股较上一季度并未有明显变化。

(中欧基金对周应波管理基金的安排)

“带徒弟”是周应波送给中欧基金最后的礼物。近几年,中欧基金从原来围绕明星基金经理的事业部制,逐渐转向投研协同的团队合作,搭建了老中新的人才梯队,成雨轩、刘伟伟、王颖、邵洁和刘金辉均为近几年中欧基金基金经理的新人。

早在2019年6月,成雨轩就加入中欧远见和中欧时代智慧与周应波共同担任基金经理;2021年一季度,其余四人陆续加入周应波管理的其他四只基金,参与到基金管理的工作当中。成雨轩聚焦消费领域,刘金辉聚焦电子信息产业,邵洁管理两只科创主题基金,刘伟伟重仓新能源,王颖则在A股、港股市场挖掘互联网公司。

周应波卸任基金经理时,将周蔚文和王培拉入部分基金用以稳定军心。

不过,就目前来看,在周应波卸任后,几人就面临着不小的考验。港股市场近一年表现非常差,导致中欧互联网先锋难逃回撤命运。而其他基金重仓股票多为创业板股票和景气度较高的新能源股票,在2022年后净值同样持续回撤。

在市场流动性充足时,投资者愿意给予创业板和景气度高的股票更高的估值,但在流动性收紧后,最先受到冲击的也将是高估值公司。尤其是2022年开始,市场将杀估值演绎到了极致。从创业板指跌幅远大于上证指数就可以看出,近期的市场风格不利于成长股。当前形势下,仅凭持仓估值高就为大幅回调埋下了伏笔。

另外,周应波最后卸任的中欧创新未来在在封闭运作18个月后仍出现亏损,让投资者难以接受。截至3月31日,中欧创新未来自成立以来下跌4.03%,2022年回撤达到21.55%,眼看开放日期将至,持续持有的投资者只能接受这一事实。

周应波已离任,未来这5只基金的业绩恐面临不确定性,是去是留成了摆在基民面前的一道难题。

相关推荐

中欧500亿基金大佬闪退

砸500亿?银联:云闪付服务商违规发布 涉嫌虚假宣传

基金大佬为什么突然“撂挑子”?

三季度VC/PE报告:募资基金500亿美元环比上调,早期投资数量下降超六成

刚刚,私募大佬汪建国再收获一个IPO:年入近500亿,超十家VC/PE加持

身家500亿,又一位85后新贵做LP

为什么中国只有美元基金,没有欧元和日元基金?

执掌460亿美金,这位非裔PE大佬在毕业典礼上豪掷4000万走红中国

疫情下中欧班列助商家消费者共享“双十一”红利

国民级输入法突然被下架,千亿巨头闪崩大跌,23万股东有点懵

网址: 中欧500亿基金大佬闪退 http://www.xishuta.com/zhidaoview24720.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180