家族企业长城搅拌上市预警:毛利率连降、负债激增, 7名实控人三年分红套现近1.5亿|IPO速递

近期浙江长城搅拌设备股份有限公司(以下简称“长城搅拌”)递交招股书,开启创业板IPO之路。报告期内,长城搅拌无论是营收、还是归属净利润均呈上升趋势。不过,钛媒体APP注意到,长城搅拌业绩增长背后,其存在的不少问题被诟病。诸如毛利率持续下降,偿债能力下降。另外,长城搅拌还有着难以撕掉的家族企业标签。IPO前,长城搅拌实际控制人虞培清、金友香、鲁云光、金友发、施海滨、陈思奇及虞淑瑶合计直接及间接持有公司90.4%的股份,其中虞培清、金友发、施海滨、虞淑瑶有着“裙带关系”。而实控人也成了大赢家,长城搅拌2019-2021年累计分红超1.6亿元。按实控人控股比例来算,IPO前夕超1.48亿元已落袋为安。

原材料成本上升“吞噬”利润

招股书显示,长城搅拌是一家专业从事搅拌设备研发、生产、销售和服务的高新技术企业。数据显示,2019年、2020年、2021年、2022年1-3月,长城搅拌实现营业收入分别为28291.72万元、28716.4万元、40106.35万元、11429.63万元;同期实现归属于母公司所有者的净利润分别为5965.54万元、6694.57万元、7632.36万元、2221.12万元。长城搅拌主营业务收入主要由搅拌设备的收入构成。2019年度、2020年度、2021年度及2022年1-3月,公司搅拌设备的销售收入在主营业务收入中的占比分别为86.7%、85.91%、82.38%及85.8%。

报告期内主营业务收入构成表,截取招股书

与收入规模变动一致的还有营业成本。以整年度来看,2019-2021年长城搅拌的营业成本分别为16222.47万元、17055.25万元、25587.88万元,其中2019-2021年搅拌设备的销售成本分别为14550.36万元、14978.55万元、21246.67万元,占主营业务成本比例分别为90.03%、88.04%、83.14%,是主营业务成本的主要构成部分。主营业务成本项下,八成以上为直接材料。

据招股书,长城搅拌的直接材料主要包括标准钢材、减速机、电动机等原材料。人工成本主要包括生产制造人员的职工薪酬,制造费用主要包括车间所耗用的折旧费用、能源费用、间接人工以及外协加工费用等,而主营业务成本受直接材料的影响较大。2019年初至2020年上半年,钢材价格窄幅震荡,2020年三季度开始进入上涨通道,2021年二季度至2022年一季度呈现高位震荡行情。

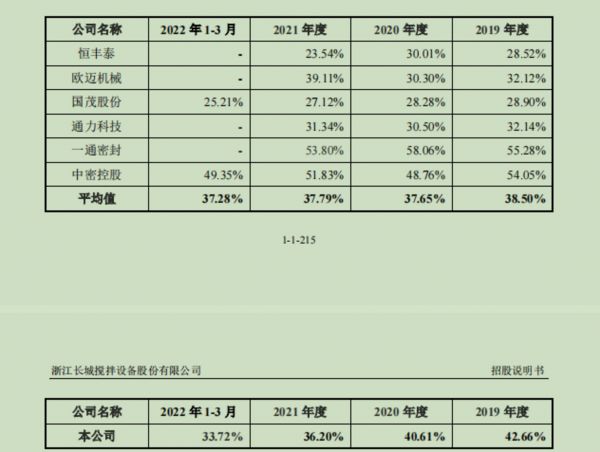

营业成本上升导致其盈利能力下降在毛利率数据上也有所体现。招股书显示,报告期各期,长城搅拌的综合毛利率分别为42.66%、40.61%、36.2%和33.72%,逐年下降。计算可知,今年一季度末长城搅拌的综合毛利率较2019年的毛利率下降了8.94个百分点。

受困于成本,长城搅拌议价能力也在降低。2019年、2020年、2021年以及2022年1-3月,可比公司的综合毛利率平均值分别为38.5%、37.65%、37.79%、37.28%。可见,2019年、2020年长城搅拌的综合毛利率水平还在行业均值之上,2020年开始低于行业均值水平,今年一季度的综合毛利率水平比行业可比公司的均值低了3.56个百分点。

综合毛利率与可比公司比较情况,截取招股书

一位行业人士谈到,如果未来原材料价格大幅上涨,原材料采购将占用公司更多的流动资金并增加生产成本。而长城搅拌如果不能将原材料上涨压力转嫁给下游客户,则可能对公司盈利能力产生不利影响。

对于公司如何应对毛利率下滑等相关问题,钛媒体APP向长城搅拌发去采访提纲。长城搅拌董秘办公室相关工作人员告诉钛媒体APP,“最近领导一直在出差,短期内可能不能及时回复,后续将根据采访提纲内容进行回复”。因此,截至发稿,钛媒体APP未能得到长城搅拌的回复。

负债规模攀升,偿债能力下降

通过进一步查阅长城搅拌招股书发现,该公司除了毛利率下滑以外,其资产负债率近年来也是逐渐攀升,且偿债能力也有下滑的趋势。

数据显示,2019-2021年以及2022年1-3月,长城搅拌的负债总额分别为20135.25万元、24625.17万元、51677.92万元及52837.75万元,负债规模整体呈上升趋势。

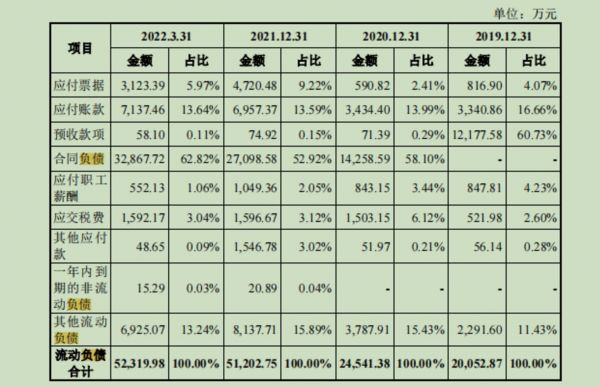

报告期各期末,长城搅拌流动负债分别为20052.87万元、24541.38万元、51202.75万元及52319.98万元,占同期末负债总额的比例分别为99.59%、99.66%、99.08%及99.02%。长城搅拌表示,与公司经营模式、资产结构特征相符。

从流动负债表来看,主要由应付票据、应付账款、预收款项、合同负债、其他非流动负债等项目构成,其中合同负债占比最高。2019年末,长城搅拌的预收款项余额为12177.58万元,占同期末流动负债的比例分别为60.73%。而自2020年1月1日起,长城搅拌开始执行新收入准则,将不含税预收销售商品款重分类为合同负债,预收待转销项税款重分类为其他流动负债。2020年末、2021年末及2022年3月末,长城搅拌合同负债余额分别为14258.59万元、27098.58万元及32867.72万元,占同期末流动负债的比例分别为58.1%、52.92%及62.82%。

流动负债构成表,截取招股书

钛媒体APP注意到,长城搅拌合并资产负债率分别为49.67%、52.99%、68.6%和65.87%。同期,可比公司的资产负债率平均值分别为43.13%、45.57%、42.11%和22.69%。

可以看到,长城搅拌资产负债率远高于同行业平均水平,主要原因系订单量增大,预收款项相应增加导致。

在另外两项偿债能力指标上,长城搅拌也与同行业公司有着明显差距。报告期内,长城搅拌的流动比率分别为1.6倍、1.56倍、1.29倍和1.4倍;同行业可比公司的流动比率平均值分别为2.52倍、2.03倍、2.67倍和4.35倍。速动比率,长城搅拌报告期内为1.06倍、0.96倍、0.79倍和0.81倍,尽管今年一季度末有所回升但仍低于2019年水平,同期可比公司平均值分别为1.87倍、1.5倍、1.94倍和3.47倍。

长城搅拌认为,一方面公司融资渠道较为单一,主要依靠经营积累取得资金进行发展;另一方面,中密控股资产规模大,拉高了可比公司流动比率和速动比率平均值,拉低了资产负债率平均值。

经济学家宋清辉表示,利用的融资工具较少,在一定程度上限制了长城搅拌的发展速度。因此,长城搅拌亟需拓展融资渠道,满足公司日益增长的生产经营管理需要,这也是其上市考量因素。

实控人阵营拿下4个董事会席位

从长城搅拌的股权关系来看,其身上有着难以撕掉的家族企业标签。

截至招股说明书签署日,长城搅拌实际控制人虞培清、金友香、鲁云光、金友发、施海滨、陈思奇及虞淑瑶合计直接及间接持有公司90.4%的股份。其中,虞培清持股24.89%,金友香持股14.22%,鲁云光持股为13.33%,金友发、施海滨各自持股为12.44%,陈思奇持股为11.56%,虞淑瑶持股0.53%。

上述实控人均在长城搅拌身居要职。据招股书,虞培清为董事长,金友香为董事,鲁云光为董事、基建经理,金友发、施海滨二人担任技术顾问,陈思奇为副总经理。

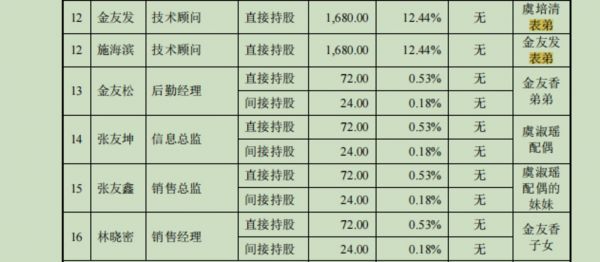

实控人中不少“裙带关系”。金友发为虞培清表弟,施海滨为金友发表弟,虞淑瑶系虞培清子女,虞淑瑶持股虽未超5%,但是自2016年6月起至今担任公司董事、总经理、董事会秘书,并在公司经营决策中发挥重要作用。

在资本市场,家族企业并不罕见。宋清辉认为,家族企业实控人的意志会直接影响企业发展战略的制定。一般而言,绝对意义的一股独大不利于公司形成有效决策,也不利于形成有效公司治理。要杜绝家族企业滥用实控权,根本的是要建立现代法人治理架构,完善内控制度。

长城搅拌亦在招股书中提示风险称,本次公开发行成功后,上述七人持股比例有所下降,但仍处于控制地位。未来如公司实际控制人凭借其控制地位优势,通过行使表决权等方式对本公司的人事任免、发展战略和经营决策等方面施加不利影响,存在实际控制人利用其控制地位损害公司和其他中小股东利益的风险。

长城搅拌虽然形式上具备法人治理架构,但董事会更像是自己人开会。6名非独立董事中,实控人占了4个席位。虞培清、金友香、鲁云光、虞淑瑶均为董事会成员,虞培清、金友香互相提名,另两名董事施毓文、苏杨则由虞培清提名产生。

钛媒体APP还关注到,除了实控人之间的“裙带”关系,在“董监高”层面,也有颇多联系。金友松为实控人之一金友香弟弟,目前金友松任长城搅拌的后勤经理。张友坤为虞淑瑶配偶,在长城搅拌担任信息总监之职。张友鑫为虞淑瑶配偶的妹妹,为长城搅拌的销售总监。林晓密系金友香子女,为长城搅拌的销售经理。

需要注意到的是,长城搅拌在分红上十分大方。2019-2021年长城搅拌现金分红分别为4950万元、5500万元、6006万元,三年累计分红16456万元,该公司三年累计归属净利润为2亿元。按照目前实控人持股比例,合计将14876万元现金装入腰包。

在IPG中国首席经济学家柏文喜看来,分红数额占归属净利润的比例较高,说明现任股东不愿意与未来的潜在投资人共享既往经营积累。一位独立经济学家对钛媒体APP表示,合理的分红体现了公司良好的财务状况,可以增强投资者信心,吸引更多投资者进入。但类似掏空“家底”式分红的方式并不可取,后续能不能持续分红要打一个问号。(本文首发于钛媒体APP,作者|刘凤茹)

相关推荐

家族企业长城搅拌上市预警:毛利率连降、负债激增, 7名实控人三年分红套现近1.5亿|IPO速递

产品质量堪忧业绩水平连降实控人已套现2亿,伟康医疗三闯IPO前景难料| IPO速递

毛利率连降,现金流持续为负,速度时空“跑单”背后缺底气|IPO速递

瑞幸喜茶供应商“恒鑫生活”谋上市,靠卖杯子一年赚8000万,却未给员工交全社保|IPO速递

研发费用率连降,长华化学携创业板定位质疑上会 | IPO速递

煜盛文化赴港上市募资1.5亿美元,素人综艺毛利率较高

IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红

喜茶供应商恒鑫生活的“花样”估值:综合毛利率连续3年下滑,IPO前股价却暴涨13倍

艾森股份冲击科创板:股权转让价格悬殊,先进封装产品靠外购|IPO速递

志高股份冲刺创业板:上市前连续大比例分红,盈利及创新力远不及同行 | IPO速递

网址: 家族企业长城搅拌上市预警:毛利率连降、负债激增, 7名实控人三年分红套现近1.5亿|IPO速递 http://www.xishuta.com/zhidaoview27435.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180