摆脱商誉减值风险的冠昊生物,前三季营收下降幅度创15年之最丨看财报

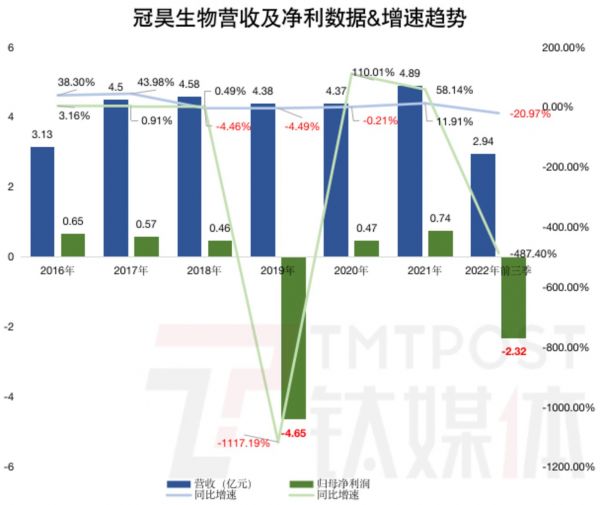

10月27日盘后,冠昊生物(300238.SZ)披露2022年第三季度业绩数据,公司Q3营收9110.71万元,同比下滑16.87%,归母净利润1240.12万元,同比下滑36.58%。

单季数据已经不好看,前三季度的业绩表现也不体面。2022年1月至9月,公司营收2.94亿元,同比下滑20.97%,超过2019年4.49%的下降幅度,为2007年以来最大降幅;归母净利润则是亏损2.32亿元,同比转亏。

今年前三季的业绩暴雷主要在于冠昊生物在年中计提了高额商誉减值损失。这虽然让公司告别了商誉暴雷风险,但并没有根除其业务隐患。

积攒商誉清零,公司丢失“现金牛”

就三季度数据来看,冠昊生物在营收同比下滑的情况下实现了净利润为正,一个原因是公司在花钱方面手紧了一些。根据财报,公司Q3销售费用、管理费用与去年同期相比基本持平,研发费用率同比微降。

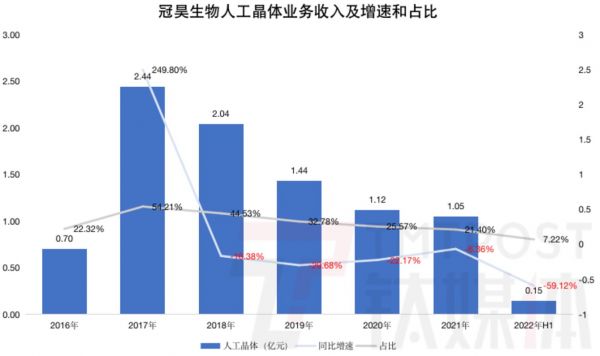

但回看其中报数据,冠昊生物多个业务板块收入下滑严重,其中人工晶体业务收入同比下降59.12%,下滑幅度创历史之最,这不仅是受到了集采的影响,还有经营人工晶体的子公司被终止合约后业务生变的影响。不过,也正因此,冠昊生物多年来由于“买买买”战略而积累的高额商誉也画上了句号。

根据半年报,冠昊生物计提了高达2.14亿元的商誉减值损失,同时计提存货跌价损失6247.62亿元,再叠加其他资产减值损失,公司累计资产减值损失2.768亿元。到三季度末,冠昊生物资产减值损失达到2.774亿元,同比增加16731.99%。

其实早在2019年,冠昊生物就开始处理商誉问题,对巨额并购来的三家子公司计提了3.52亿元的商誉减值准备,再叠加其他资产减值损失,公司合计资产减值达到4.11亿元。当年,公司营收同比下滑4.49%,净利同比下滑1117.19%。但到2020年,冠昊生物营收基本持平,净利润却同比翻番。

钛媒体App制图;数据来源:Wind

自2019年财务“大洗澡”之后,剩余的2.14亿元商誉一直躺在冠昊生物的账上,直到一场始料未及的单方面解约在今年突然到来。

2016年,冠昊生物以发行股份及支付现金的方式收购了眼科领域品牌运营商珠海祥乐100%股权,交易金额为6亿元。2007年,珠海祥乐开始引进美国爱锐(Aaren)人工晶体,成为其在国内的独家代理商。

受益于白内障手术对人工晶体的巨大需求,蒸蒸日上的珠海祥乐并入冠昊生物后,人工晶体业务一度取代了其原有身体组织补片业务的营收地位,晋升为公司的“新经济支柱”。2017年和2018年,冠昊生物人工晶体业务营收分别为2.04亿元和1.44亿元,占营收比重分别为54.21%、44.53%,对应的毛利率分别为70.73%、70.10%。

不过随着人工晶体被纳入集采,冠昊生物的人工晶体业务也逐年缩水,2019年至2021年,营收分别降至1.44亿元、1.12亿元、1.05亿元,占营收比重各为32.79%、25.57%、21.40%。

钛媒体App制图;数据来源:财报

雪上加霜的是,数月之前,与珠海祥乐合作近15年的美国爱锐宣布单方面提前终止该协议,该经销协议原到期日为2023年12月31日,双方协商未果,冠昊生物不得不对珠海祥乐计提存货跌价准备及商誉减值损失。

无论从财务还是业务角度来看,合约解除对冠昊生物的影响都很大。

提前切换增长引擎,但银屑病药物才刚起步

冠昊生物是A股身体组织补片领域的龙头企业,公司已上市的主要产品有生物型硬脑(脊)膜补片、B型硬脑膜补片、胸普外科修补膜、无菌生物护创膜等。这些也是冠昊生物多年来持续存在并创收的产品。

但公司业务范围却不止于生物材料,还布局了药业、细胞/干细胞、眼科、科技孵化平台等。

对于冠昊生物来讲,传统本业虽然普遍毛利率较高,但增长缓慢。以亿元大单品生物型硬脑(脊)膜补片为例,毛利率一直在91%至上,但增长却不稳定,甚至在今年上半年同比大幅下滑32.66%,钛媒体App查阅历年数据发现,生物型硬脑(脊)膜补片的表现相当不稳定,其收入在2015年达到峰值的1.79元,占比营业收入79.29%,之后再未超越。

钛媒体App制图;数据来源:财报

硬脑膜是介于颅骨和脑组织之间的一厚而坚韧的双层膜性组织,是脑组织的一道天然防护介质。硬脑(脊)膜补片是指用于硬脑膜和/或硬脊膜缺损暂时或永久性修补的片状材料类产品,用于开颅手术。但包括该产品在内的膜产品销售自2016年起就受到了“二票制”实施的影响,而且随着医改推进,高值耗材市场增长放缓,叠加疫情以来手术开展的限制,收入不及往年。

冠昊生物一早就制定了“B计划”,于2013年开始发起了多项外延式并购,先后将广州聚生医疗科技有限公司、广州优得清生物科技有限公司、杭州明兴生物科技有限公司、武汉北度生物科技有限公司、珠海市祥乐医疗器械有限公司等纳入上市公司版图。其业务范围也拓展到了细胞治疗、人工晶体、药品等领域。

激进并购为公司埋下了商誉暗雷,但在2019年、2022年,商誉减值靴子全部落地,公司业绩两度遭遇重创。但相比2019年的“自发”减值,2022年则稍显被动。

2017年开始,冠昊生物的增长引擎切换为人工晶体业务,但在集采影响下,公司又开始寻找新的增长点,将目光锁定在神经外科设备及配件和银屑病治疗药物本维莫德。

2021年,其神经外科设备及配件业务收入7139.34万元,占总收入比重14.60%,今年上半年提升为20.48%。本维莫德上半年收入2853.14元,占营收比重为14.06%。人工晶体业务在上半年急剧下滑至1464.73万元,总收入比重仅7.22%。

目前,冠昊生物正在大力发展银屑病治疗药物本维莫德。9月,冠昊生物董秘称,旗下本维莫德乳膏可治疗炎症性和自身免疫性疾病,如银屑病、湿疹等,该药物的湿疹适应症项目的临床试验持续推进中。公司还曾表示,对于本维莫德乳膏这一核心产品,公司正加强整体运营管理,促进各业务板块协同效应,加强营销团队的建设,以多渠道、多方式积极推进本维莫德乳膏的市场推广。

但在这一时间节点,经营人工晶体的子公司被单方面解约,今年才有销售收入的核心产品本维莫德乳膏又刚刚起步,导致冠昊生物的新旧引擎并未实现平稳过度,短期内的业绩前景不容乐观。

而其传统的身体组织补片业务中,生物型硬脑(脊)膜补片收入不稳定,B型硬脑(脊)膜补片倒是长期增速表现较好,近三年维持在50%上下,但收入占比直到今年才涨到11.76%,规模太小,很难拉动公司整体业绩增长。

商誉隐患排除后,冠昊生物面临增长引擎更换时间被动提前、银屑病治疗药物本维莫德市场竞争激烈等问题。公司还需要分散精力在干细胞等在研项目、医美产品的代理等方面,捉襟见肘的研发投入如何覆盖不断跨界的研发管线,是摆在冠昊生物面前的难题。(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)

相关推荐

万达电影解释近50亿商誉减值,时光网成拖累?

靠新冠检测赚“快钱”的圣湘生物,Q3净利下滑25.59%,但舍得为研发花钱了丨看财报

华熙生物Q3营收、净利双增长,为何二级市场不买账?丨看财报

科兴生物2021年日均挣3.5亿,是最赚钱的新冠疫苗厂商丨看财报

商誉压顶、转型不畅,步长制药如何穿过上市“7年之痒”?丨钛媒体深度

上半年营收、净利双增长的药明康德,股价何时止跌上涨?丨看财报

掌趣科技因计提40亿商誉减值收年报问询函,并购“后遗症”显现

万孚生物Q2净利润同比下滑31.45%,常规主业受疫情干扰现负增长丨看财报

影视行业的冰点期,究竟该怎么看减持商誉的影视公司?

埃夫特科创板过会,海外收购只换来商誉,“薛定谔”的疫情该怎么看?

网址: 摆脱商誉减值风险的冠昊生物,前三季营收下降幅度创15年之最丨看财报 http://www.xishuta.com/zhidaoview27634.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180