背靠明星业务“惠民保”,思派健康三度递表港股丨IPO观察

图源自视觉中国

日前,思派健康科技有限公司向港交所递交了招股书,摩根士丹利和海通国际为联席保荐人。这已经是思派健康第三次递表,此前公司在2021年8月6日、2022年2月25日两度交表,但都因未在六个月有效期内通过聆讯而折戟。

思派健康成立于2014年,公司拥有特药药房业务、医生研究协助、健康保险服务三大业务板块,思派健康此次IPO所募集的资金也将用作进一步扩展三大业务线。

特药药房业务是思派健康的主要营收来源,目前收入占比接近九成,包括特药药房及增值专业药剂师服务,专注于治疗肿瘤及其他危重疾病的特药,但高占比收入板块的毛利率仅为个位数。

收入占比不到5%的健康保险业务更有看头,受益于近年来各地大力推进的“惠民保”项目,服务商思派健康吸引了腾讯之外更多的机构投资者入场,这带来了巨大的财务亏损数字——过去三年半,累计亏损达到57亿元。

相较于低毛利率的“卖药”业务,健康保险究竟有何发展前景?

巨额亏损背后,机构轮番“抬价”

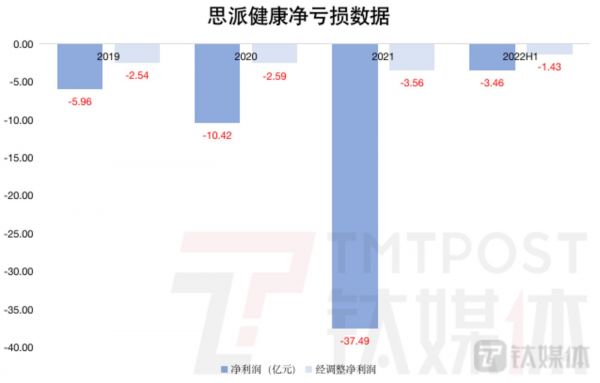

根据招股书,2019年至2021年,思派健康收入10.39亿元、27亿元、34.74亿元,净亏损分别为5.96亿元、10.41亿元、37.48亿元,2022年上半年收入18.88亿元,亏损3.44亿元。过去三年半时间,公司累计亏损为57.29亿元。

亏损数额大幅增长的主要原因是:可转换可赎回优先股的公平价值有变动。2019年至2021年,思派健康的可转换可赎回优先股公平值亏损分别为3.20亿元、6.57亿元、30.48亿元,占其净亏损数额的比重分别为53.69%、63.11%、81.32%。若剔除公平值变动及其他因素,公司同期的经调整净亏损分别为2.54亿元、2.59亿元、3.56亿元,今年上半年为净亏损1.43亿元。

钛媒体App制图;数据来源:招股书

长远来看,可转换可赎回优先股公平值变动为非现金性质,主要体现在公司高速发展过程中的价值增值,当融资中的优先股转为普通股,这一变动对净利润的影响就会逐渐弱化直至消失。

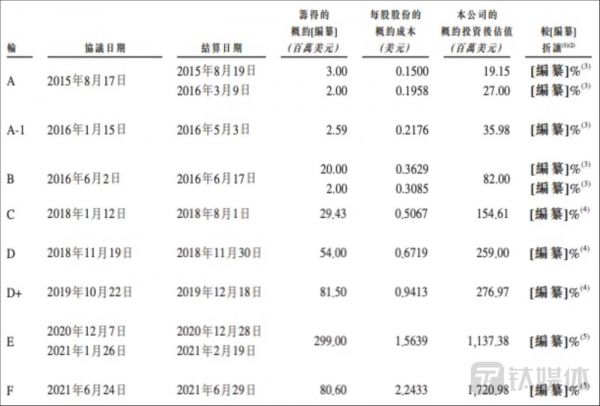

思派健康也在招股书中表示,可转换可赎回优先股公平值变动,为其已发行的A轮、A-1轮、B轮、C轮、D轮、E轮及F轮可换可赎回优先股公平值变动所产生的收益或亏损,确认为按公平值计入损益的金融负债。

公司成立9年以来,累计完成了9次融资,共计获得5.74亿美元资金,其中2019年至2021年6月,就有4次融资。思派健康在2019年增加了健康保险服务,成为“惠民保”的第三方服务商,一级市场对其估值也水涨船高。

在2020年末及2021年初的E1、E2轮融资中,公司估值由此前的2.77亿美元增至11.37亿美元,去年6月的F轮融资,估值提升到了17.21亿美元。IPO前,思派健康的每股股份概约成本为2.24美元,在业务扩张前的2018年仅为0.67美元。

图源自招股书

在多轮融资中,思派健康创始人甚至“让出”了公司控制权。公司成立之初,创始人马旭广与早期雇员以及投资者通过Lucky Seven公司持有86%的股权,2016年6月的B轮融资开始,腾讯加入,并在之后连续参与了思派健康的D轮、E轮、F轮融资,砸钱2.28亿美元获得了思派健康的控制权。

截至2022年10月25日,腾讯通过全资附属公司Tencent Mobility及由其控制的TPP Follow-on共同拥有公司27.77%的股份,为第一大股东。马旭广、李继、Wise Approach、Creative Pioneer、Sail Far为一致行动人,共计持股21.72%。

除此之外,思派健康的股东名单也是“众星云集”,IDG资本、富达投资、时代资本、双湖资本、众为资本、鼎晖等均在其中。不过,成为腾讯嫡系之后,思派健康的业务发展也有腾讯平台的“帮衬”。2021年为,思派健康向腾讯及其控制的子公司提供服务获益684.3万元,另外,其健康健康保险业务通过腾讯的支付管道收取约7.49亿元的保费。

再加上“惠民保”项目的加持,这才为深居幕后的思派健康上市增加了底气。但是,推出3年的“惠民保”,也面临着平衡公益与商业的难题。

明星业务“惠民保”,前途如何?

思派健康的三大业务线中,特药药房业务是基石,但保险健康业务最抢眼。

特药药房是特药及药剂师服务的提供者,以协调保险公司、制药公司、医疗机构及药房之间的药物处方流及经济流。思派健康于2017年8月开设首家特药药房,至今共有102家,其中76家特药药房是社会医疗保险的指定药房。药房中包括236种创新肿瘤药物及143种用于治疗其他重大疾病的创新药物。

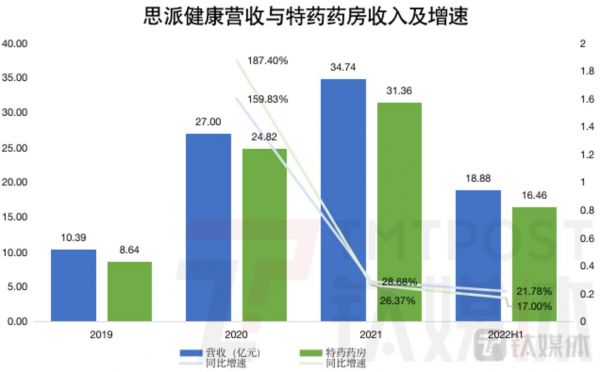

2019年至2021年,公司特药药房业务收入占总营收比重分别为83.12%、91.94%、90.29%,2022年上半年占比为87.22%。不过追根溯源,特药药房做的还是“卖药”的生意,低毛利率是行业特性。同期,思派健康特药药房业务的毛利率分别为5.6%、5.5%、5.9%及5.4%。

另一个问题在于,思派健康的特药药房业务增速正在放缓,2022年上半年仅为17%,2020年则高达184%,这也带慢了公司的整体增速速度。

钛媒体App制图;数据来源:招股书

依托于特药药房业务,思派健康的医生研究协助近年增长较快,2020年、2021年及2022年上半年增速各为7.19%、31.89%、46.04%。医生研究协助主要包括临床试验现场管理组织业务(SMO),以支持制药公司从I期到IV期临床试验的药物研发过程,与CRO企业直接竞争。

特药药房作为业务基石,钛媒体App在思派健康招股书中发现了思派健康为这项业务规划的三个方向,一是继续地理扩张,在2024年新开35家药房,二是除特药外计划扩大其产品范围,延伸至慢性病药物;三是将更多会员流量从健康保险服务引导至特药药房业务。

三年前,思派健康收购了一张保险经纪牌照,于2019年12月推出了首个保险计划“惠民保”,思派健康也借此搭上了风口项目“惠民保”。“惠民保”又被称作“城市定制型商业医疗保险”,是一种由地方政府牵头、保险公司承保的普惠性补充医疗保险产品。因具备低门槛、低保费、高保额的普惠特质,以及将那些被商业保险拒绝的群体纳入保障范围,近两年来,“惠民保”在部分经济发达的一二线城市迅速“走红”。

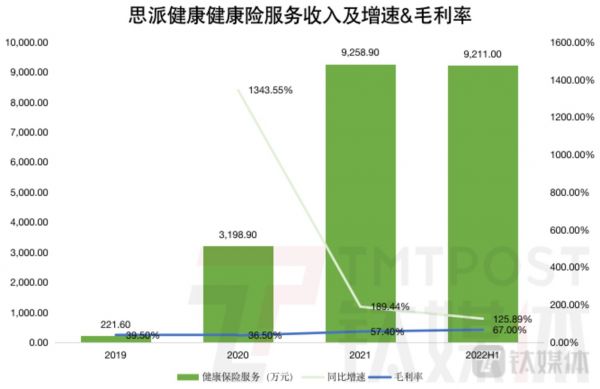

在当红产品的加持下,保险健康服务确实为思派健康积累了大量用户,截至2022年8月31日,其服务了约2420万名个人会员及918名企业客户。从财务角度来看,保险健康服务也成为公司增长最快、毛利率最高的业务,2022年上半年毛利率达到了67%。

钛媒体App制图;数据来源:招股书

正如思派健康在招股书中所言,其经营健康保险服务业务拥有优势,相比泛华(FANH. US)及汇泽(HUIZ. US)等传统保险经纪公司,它的健康服务提供商网络可以将会员与医疗机构、专家、GP(全科医生)及体检机构连接起来。

虽然毛利率高,也具备一定优势,但依靠“惠民保”,思派健康能否实现盈利还是未知数。首先,健康保险服务业务当前只占了不到5%的收入;其次,“惠民保”这一产品本身也存在盈利困境,“惠民保”是一款公益性产品,部分地市会制定赔付“红线”,根据此前报道,险企赔付低于地方设置的红线,则要在下一年调整“惠民保”赔付目录或赔付比例,直到赔付达标。

除此之外,“惠民保”作为大病赔付的重要健康险种,覆盖的大病药品单价昂贵,也有部分经济发达城市的“惠民保”赔付率高的情况,而高额的赔付可能击穿赔付资金池。镁信健康有关人士告诉钛媒体App,“赔付率过高也会影响保险公司参与的积极性,保险公司追求的是高质量可持续发展。”

对此,该人士表示,“精细化运营‘惠民保’将是未来发展的关键,‘惠民保’亟须一份清晰的、不断完善的医保目录外待遇保障的清单,指明参保人实际需要的临床药械和医疗服务,而不是临床获益不高或者过度医疗等项目。清单还应从现有的肿瘤特药逐步拓展到其他自费项目,但需要从项目保障频次、成本上做更精细化的管理。”

未来,“惠民保”将向中西部城市和一些三、四线城市铺开,精细化运营的同时,还要兼顾“因地制宜”,结合当地医保情况、地区特点等研究制定特色的保障方案。

对于思派健康,借着“惠民保”这一风口型产品为自己的主业导流确实能形成业务闭环,但“惠民保”发展本身遇到的诸多问题也是思派健康接下来要去一一解决的。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)

相关推荐

背靠明星业务“惠民保”,思派健康三度递表港股丨IPO观察

乐普心泰三度递表港股,“拼装”业务能撑起未来增长吗?丨IPO速递

巨子生物递表港股,“网红”护肤品创造87.2%高毛利率丨IPO速递

CXO上游企业多宁生物递表港股,三年并购9公司撑大业务盘丨IPO速递

惠民保的醉翁之意

“VC第一股”天图投资递表港交所,多个投资项目面临退出尬尴 | IPO速递

IPO拆解,三次递表港交所的圆心科技,值得被看好吗

互联网医疗下半场,圆心科技三战IPO

第四范式三度递表,亏损成常态,应收款大增

互联网医疗下半场,圆心科技再战IPO:3年累亏13亿、卖药撑起9成营收

网址: 背靠明星业务“惠民保”,思派健康三度递表港股丨IPO观察 http://www.xishuta.com/zhidaoview27993.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180