半年毛利率下降近10%,应收账款远超净利润,博涛热工经得起“质检”吗?|IPO观察

身处锂电池正极材料上游,作为正极材料烧结窑炉及配套设备行业第一的江苏博涛智能热工股份有限公司(以下简称“博涛热工”)拟冲刺A股上市。从披露的招股书来看,报告期内博涛热工营收规模、利润规模保持连续增长态势,但“漂亮”数据背后藏隐忧。

钛媒体APP注意到,博涛热工今年上半年毛利率较2021年末下降了近10个百分点。另一方面,博涛热工报告期内应收账款、存货处于高位。其中今年上半年应收账款远超同期归属净利润,猛增9个多亿的存货。

值得一提的是,证券业协会披露的2022年第四批首发申请企业现场检查抽查名单中,博涛热工赫然在列。而同批被抽中检查的锂电设备商深圳市大成精密设备股份有限公司已撤单。博涛热工是否经得起检查?

毛利率降至“2”时代

招股书显示,博涛热工是一家专注工业窑炉几配套设备研产销的高新技术企业,主要产品包括工业窑炉几配套自动线、粉料处理设备等。公司的产品作为粉体材料热处理工艺的核心设备,应用于锂电池正极材料、电子陶瓷材料的生产。

近年来,工业窑炉及配套设备行业市场规模发展较快。根据中国热处理行业协会和灼识咨询统计数据,2021年的中国工业窑炉及配套设备市场规模达到了230亿元,同比增长了15%;预计2026年,中国工业窑炉及配套设备市场规模到467亿元,工业窑炉市场占401亿元。

受益于行业发展,博涛热工业绩不断增长。数据显示,2019-2021年以及2022年1-6月,博涛热工实现的营业收入分别为35404.76万元、42357.25万元、66801.66万元、47601.87万元;对应的归属净利润分别为3068.32万元、6705.31万元、9291.51万元、4744.61万元。

根据灼识咨询的相关统计,2021年博涛热工在锂电池正极材料烧结窑炉及配套设备行业排名第一,收入市场占有率约为20%。而国内电子陶瓷材料烧结窑炉市场本土企业少,主要为海外企业,目前正处于国内企业逐步赶超海外企业的阶段。

作为上游企业,博涛热工与宁德时代(300750.SZ)、湖南裕能、厦钨新能(688778.SH)、比亚迪(002594.SZ)等锂电池正极材料厂商以及潮州三环、TDK电子、海宁永力等电子陶瓷材料厂商建立了合作关系。

由于身处行业的特殊性,博涛热工也呈现出客户集中度高的现象。数据显示,2019-2021年以及2022年上半年,博涛热工来自前五大客户的销售收入分别为34672.65万元、40295.4万元、64530.25万元、45494.24万元,占各期营业收入的比例为97.93%、95.13%、96.6%、95.57%。贡献度最大的是天津巴莫科技有限责任公司,该公司是华友钴业(603799,SH)的子公司,今年上半年来自天津巴莫科技有限责任公司的营业收入到当期营收比重的一半。

对于客户集中度高的原因,博涛热工表示,一方面,公司主要下业中锂电池正极材料自身市场集中度就较高,公司客户主要为下游领域头部厂商,其扩产规模较大,产品需求量较高,客户的集中度高也符合行业的惯例;另一方面,公司因所生产设备体积较大,需要较多生产场地,因此产能也有限,鉴于此,公司根据产能主动选择行业内排名靠前的主要下游厂商合作,也导致了客户集中度高。此外,公司的设备均为定制化生产,需要与客户进行沟通和对接,与客户同步完成生产工艺优化。公司与下游头部厂商保持稳定合作也有利于促进公司产品的技术升级,增强产品竞争力,与客户也能形成互相信赖。

钛媒体APP注意到,定制化的生产,也对博涛热工的议价能力带来影响。2019-2021年以及2022年上半年,博涛热工的综合毛利率分别为30.3%、30.83%、35.28%、25.87%。

博涛热工解释称,2022年上半年的毛利率大幅下滑,主要系公司产品高度定制化,主要受产品售价波动、原材料采购成本等因素影响。

应收账款高企,存货飙升

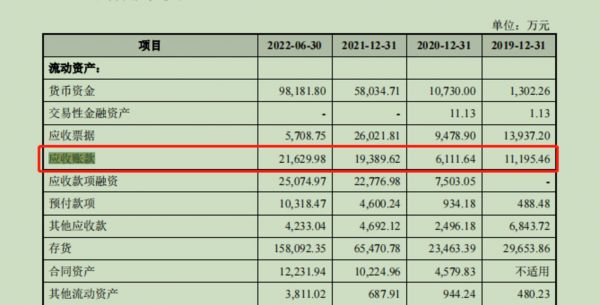

行业发展推高了博涛热工的业绩,但背后亦有“甜蜜”的烦恼。报告期各期末,博涛热工的应收账款及合同资产合计分别为1.12亿元、1.07亿元、2.96亿元、3.39亿元,占当期营业收入比例分别为31.62%、25.24%、44.33%、71.14%。其中各期的应收账款分别约1.12亿元、0.61亿元、1.94亿元、2.16亿元。

报告期内,除了2020年以外,其余财报期的应收账款均远超当期的归属净利润指标。今年上半年的应收账款是当期归属净利润的4倍之多。

一位会计师表示,如果发生存货跌价和坏账的情况,将会对博涛热工财务状况和经营业绩造成不良影响。博涛热工表示,目前超过80%的应收账款为1年期。部分账龄超过1年的,主要系公司设备大多在客户终验后留一定合同款作为质保金,同时公司部分订单回款周期相对较长所致。

“虽然博涛热工表示客户形成坏账风险较低,但不排除客户的经营状况发生意外等不利风险。因此为了降低自身财务发生风险的概率,应制定相应的措施”,上述分析师如是表示。

不仅应收账款处于高位,博涛热工的存货水平也不低。2019-2021年以及2022年上半年,博涛热工的存货账面余额分别约2.99亿元、2.38亿元、6.69亿元、15.95亿元,占流动资产比例分别为46.79%、35.94%、31.58%、47.01%。今年上半年的存货余额较2021年末激增超9亿元。

博涛热工表示,是因为上半年执行订单数量提升,生产和交付节奏显著加快,导致期末在产品余额和发出商品余额分别较2021年年末增长了4.65亿元和3.33亿元。

存货攀升是否符合行业趋势?钛媒体APP向博涛热工发去采访提纲。不过,截至发稿,未能收到相关回复。

博涛热工提示风险称,如果未来出现公司未能及时应对下业变化或其它难以预料的原因导致存货无法顺利实现销售,且存货价格低于可变现净值,则该部分存货需要计提存货跌价准备,将对公司业绩不利。

报告期各期末,博涛热工存货跌价准备分别为246.73万元、345.56万元、1449.74万元、1420.04万元,占存货账面余额的比例分别为0.83%、1.45%、2.17%、0.89%。(本文首发于钛媒体APP,作者|刘凤茹)

相关推荐

扣非净利下降近4成,毛利率不足10%,华勤技术二度冲A,难撕代工标签 | IPO速递

科大讯飞的业务症结:应收账款高企,增收不增利

经纬股份:7成收入依赖国企,应收账款急速攀升 | IPO速递

科拓股份再闯创业板:不断让利、应收账款高企、内控有效性存疑|IPO速递

华塑科技冲刺A股:肥水流向女婿,应收账款畸高|IPO速递

湘园新材二度冲击创业板,大单品毛利率连降 | IPO速递

怡亚通上半年归母净利润同比下滑47.53%,主业“缺血”,深度“饮酒”能拯救业绩吗? | 看财报

博隆技术再谋上市B面:存货、应收账款“双高” ,关键部件依赖竞争对手供应|IPO速递

信凯科技长期无自主生产,应收账款、资产负债率“双高”,竞争对手还是供应商 | IPO速递

慕思股份三季报降收增利,逆势扩张下应收账款攀升 |看财报

网址: 半年毛利率下降近10%,应收账款远超净利润,博涛热工经得起“质检”吗?|IPO观察 http://www.xishuta.com/zhidaoview28057.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180