5.8亿收购的资产,41亿估值申报科创板,揭秘器官移植第一股

图片来源@视觉中国

文|氨基观察

2005年,曾任上海龙华医院外科医师的吴云林,经芝加哥大学肝移植主任Michael Millis介绍,结识了 LSI公司创始人David Kravitz。

David Kravitz专注移植医学领域,曾被Fast Company杂志评选为“全球 50 位企业家/创新者”之一。他主导研发的LifePort肾脏灌注箱,是肾脏移植领域极具潜力的一款医疗器械产品。

推进LifePort肾脏灌注运转箱境内引进工作,正是吴云林结识David Kravitz的目。

彼时,中国器官捐献尚未法制化,市场方兴未艾,更不用说自主研发的医疗器械产品。也正因此,吴云林希望与David Kravitz达成深度合作。

双方一拍即合。自2005年起,吴云林创立的健耕医药,成为LSI公司中国区独家代理商,协助LSI完成LifePort 肾脏灌注系列产品,在中国的注册及上市推广工作。

不过,当时双方或许没有想到的是,日后吴云林会“反客为主”,成为LSI公司的新主人。2016年,健耕医药以5.8亿人民币的价格,收购了LSI公司,David Kravitz退居幕后。

从经销商变身母公司,健耕医药的传奇不仅限于此。2022年11月,健耕医药申请科创板上市,估值或超41亿人民币。

短短6年时间,LSI公司的价值翻了7倍。

01 器官移植背后的百亿产业链

吴云林希望在器官移植领域有所作为并不奇怪。

当前,器官移植手术是终末期肾病、肝病患者唯一有效的治疗方案,背后的产业链市场规模可观。

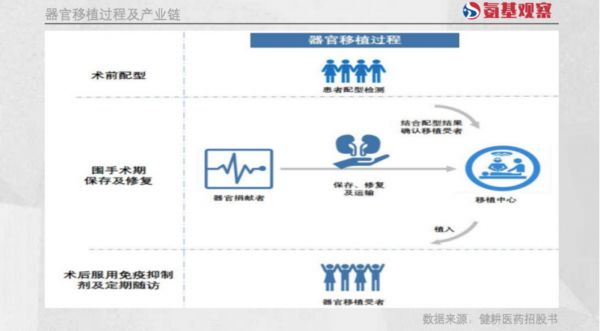

器官移植手术具体可分为三个阶段,分别是术前配型、围手术期保存及修复、术后服用免疫抑制剂及定期随访。

每一阶段都需要用到相应的医疗器械产品,比如术前术后检测IVD产品、器官储存/转运器械产品等。

其中,最为可观的是诊断市场,包括体外诊断和免疫抑制剂药物监测。

根据BlueWeave市场报告,2021年全球移植诊断市场规模为39亿美元;Markets and Markets市场调研数据显示,2020年全球治疗药物监测(TDM)市场规模为16 亿美元。

吴云林创立的健耕医药,也是率先从诊断市场切入。从2010年开始,健耕医药开始研发移植领域体外诊断试剂、药物浓度监测试剂相关产品。

不过,事后来看,吴云林选择的是一条极为艰难的突围之路。

由于国内企业起步较晚,国内移植诊断市场份额几乎全部由外资占据。

其中,配型及抗体检测等领域的主要市场份额由Thermo Fisher Scientific及Immucor, Inc.占据,TDM检测领域市场份额主要由雅培、西门子及罗氏所占据。

并且,巨头们通过“诊断仪器——试剂”捆绑的模式,构建了牢不可破的护城河。直到2021年,作为挑战者的健耕医药,检测试剂收入不超过4000万元。

很显然,要想在器官移植领域需要另辟蹊径。正是在这一背景下,健耕医药走上了并购之路。

02 身份转换之后的预期差

在并购之前,健耕医药只是器官移植产业链上,一家迟迟没能打开局面的IVD企业;而在完成并购之后,健耕医药则变成了该产业链细分领域的小“龙头”。

器官移植对各环节要求极高,尤其是转运环节。核心原因在于,离体器官需要得到精心“呵护”,避免受到损伤。

在肾脏移植过程中,离体器官的传统转运手段,是将其放置于4℃左右的器官保存液中,通过低温环境,抑制器官的新陈代谢和酶类的分解来减轻器官损伤。

而LSI公司的LifePort肾脏灌注箱的独特之处在于,更为智能。

首先,该系统能够持续向器官的血管系统泵入灌注液,向器官供应营养物质,清除细胞的毒性代谢产物和自由基,减轻缺血再灌注损伤;

其次,维持血流动力学刺激,减少血管痉挛,并能够实时监控血管阻力、灌注压、流量等参数来动态评估器官活力。

两大改进,使得对降低移植术后并发症、提高移植患者长期存活率具有重要意义。

而得益于先发优势,LifePort肾脏灌注箱如今已成为全球使用最广泛的设备之一。

当前,美国57家OPO中的54家使用LifePort肾脏灌注运转箱进行供肾机械灌注,市场占有率第一;并且,该产品也是唯一一项在中国取得注册证的肾脏机械灌注产品。

这也意味着,通过收购方式,健耕医药能够直接跨过从0到1的过程。

的确如此。随着LSI公司的“入表”,健耕医药如今已成为一家收入规模4.4亿元的公司,其中近4亿元由LSI公司贡献。

作为高值耗材,器官移植相关器材的利润率并不低。2021年,健耕医药综合毛利率达72.59%,扣非净利润为7195万元。

凭借LSI公司的入局,健耕医药也得以估值41亿元(以拟募资10.23亿元,不超过发行后市值25%计算)冲刺科创板。

03 器官移植第一股的现在和未来

不过,对于器官移植第一股健耕医药来说,局限于肾脏移植领域或许远远不够。

肾移植主要是通过配型的方法来进行,但匮乏的肾源与可能不配型不成功,决定了肾脏移植数量有限,且增长极为缓慢。

即便是成熟的器官移植市场,美国年移植量至今不超过2万例,年增速均在5%左右;国内年移植量跨过高速增长期后,也有放缓的趋势。2019年,在没有疫情影响的情况下,移植量略有下滑。

有限的移植量,导致肾脏移植市场机械灌注耗材规模并不大。2019年,该市场规模仅有8.88亿元。很显然,健耕医药要想打开天花板,亟需拓圈。

健耕医药IPO的目的也在于此。根据招股书,公司募集资金的投向,主要是两个,一是往产业链纵向延伸,拓展诊断产品;二是往产业链横向延伸,拓展肝移植相关耗材。

当然了,对于健耕医药来说,“拓圈”是机遇,但同样也是挑战。

正如上文所说,在诊断试剂领域,巨头们构建的“诊断仪器——试剂”捆绑的模式并不容易攻破,而肝脏领域的拓圈也是如此。

虽然健耕医药的LifePort 肝脏灌注运转箱及配套耗材,是目前唯一处于 FDA 注册阶段的肝脏低温机械灌注设备及耗材。

但由于肝脏机械灌注领域暂无获得广泛认可的肝脏灌注设备,因此临床中静态冷保存方式仍占据绝大多数比例。

并且,即便是机械灌注领域,在健耕医药之前的,还有Transmedics、OrganOx等先行者们。他们,也都是健耕医药需要对垒的选手。

那么,健耕医药能否如愿以偿的成功“拓圈”呢?

相关推荐

5.8亿收购的资产,41亿估值申报科创板,揭秘器官移植第一股

科创板云计算第一股启动申购:该如何对IaaS公司进行估值

健耕医药二闯科创板:核心产品技术依赖收购,曾上会前撤单 | IPO观察

科创板AI芯片第一股 估值达25亿美元的武纪将上市

京东数科冲击科创板:估值近2000亿元,有望成为第一市值

华兴源创今日打新,“科创板第一股”终于来了

科创板创新药第一股:二十余家VC/PE共享退出盛宴,A轮回报超300倍

焦点分析 | 科创板能撇去科技股估值泡沫吗?

吉利拟回归A股,传统车企能否得到科创板的认可?

联想回归科创板,估值争议有谜团

网址: 5.8亿收购的资产,41亿估值申报科创板,揭秘器官移植第一股 http://www.xishuta.com/zhidaoview28099.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180