望圆科技:高度依赖境外市场、研发薄弱,突击分红后募资四成用于补流 | IPO观察

近日泳池清洁机器人厂商天津望圆智能科技股份有限公司(以下简称:望圆科技)向深市主板递交了招股说明书,本次IPO拟募资10亿元,中信建投证券为其保荐机构。

望圆科技是国内较早研发生产泳池清洁机器人的厂商之一,具有先发优势。根据灼识咨询数据,公司在中国泳池清洁机器人制造商领域内的出货量占比达80.90%,位列第一。根据同行业上市公司Maytronics的数据,2021年望圆科技在全球私人泳池清洁机器人市场的出货量占比约为14%,位列全球第三。

值注意的是,目前公司以ODM模式为主,毛利率不及自有品牌产品且技术含量相对偏低。不过,若望圆科技未来加大自有品牌模式的销售将与其大客户形成直接竞争关系,可能会造成主要客户改为自主生产或因品牌之间的竞争减少采购数量,对公司业绩产生负面影响。另外,公司去年进行了大笔分红,而本次IPO拟募资却计划将四成用于补充流动资金,补流的投入甚至高于研发中心项目与全球营销网络建设项目的总和。

对国外市场高度依赖,大客户是竞争对手

望圆科技从事泳池清洁机器人的研发、设计、生产及销售,产品主要包括可在水下自主行走的无缆、有缆泳池清洁机器人和手持款泳池清洁机。

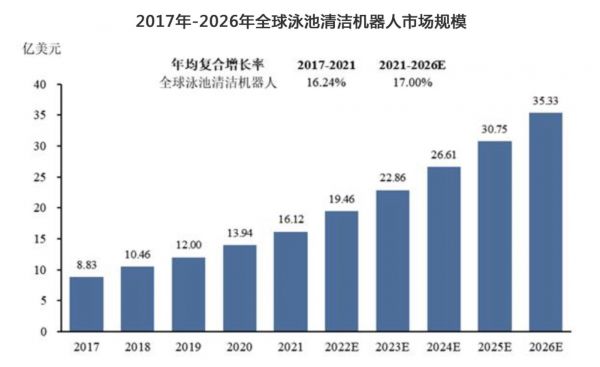

从行业前景来看,市场预计仍存在增长空间。一方面,近几年全球泳池数量呈持续增长趋势,推动泳池清洁机器人市场规模持续扩张。根据灼识咨询发布的《全球及中国泳池清洁机器人行业蓝皮书》,2017年全球泳池清洁机器人行业市场规模为8.83亿美元,2021年全球泳池清洁机器人行业市场规模为16.12亿美元,2017年至2021年年均复合增长率为16.24%。预计2026年全球泳池清洁机器人市场规模将达到35.33亿美元。

数据来源:招股书

另一方面,目前全球整体泳池清洁机器人产品的市场渗透率较低,人工清洁仍然是泳池清洁的主要方式,但随着人力成本逐渐高企,泳池清洁机器人将成为人力清洁的主要替代替代。2021年,全球泳池清洁机器人的渗透率为19.44%。美国泳池清洁机器人渗透率较高,为28.05%;其次为欧洲地区,为24.71%。中国泳池相关产业起步较晚,目前泳池清洁机器人渗透率较低,2021年仅为6.00%。

除行业规模扩张外,随着技术的发展,泳池清洁向着自动化、智能化不断升级,泳池清洁机器人的使用率持续提升,也带动公司业绩高增。2019年至2022上半年,公司分别实现营业收入5805.57万元、1.31亿元、2.90亿元、3.04亿元;实现归母净利润1477.93万元、4545.12万元、9731.1万元和1.15亿元,营收利润均呈快速增长趋势。

从销售额地域分布来看,望圆科技销售区域以欧美国家为主,对国外市场依赖度相当之高。其主要原因是,在中国等新兴市场中目前泳池数量较少,且泳池清洁机器人普及程度较低。根据灼识咨询数据,2021年全球泳池数量共计2888.28万个,其中中国公共、私人泳池合计约34.9万个,占比仅1.21%。而欧美国家经济发达,人均消费能力强,且是泳池行业的发源地,因此成为了我国泳池清洁产品的主要出口市场。

报告期内,望圆科技来自欧美地区的收入占主营业务收入的比例均超过90%。今年上半年,公司北美销售额下滑主由于自2021年末起,应第一大客户元鼎智能要求,双方交易模式由公司出口至境外改为客户向公司采购后自行报关出口,不过这些产品的最终消费地仍主要为北美地区。

数据来源:公司公告

但依赖境外销售并非没有风险。若未来国际贸易摩擦持续加剧,或公司产品的出口国对泳池清洁机器人进一步加征关税,都将对公司业绩产生不利影响。

值得注意的是,2021年以及今年上半年,望圆科技第一大客户均为元鼎智能及其关联方,今年上半年对元鼎智能及其关联方销售收入占比达到45%以上。而元鼎智能是一家泳池清洁机器人品牌运营商,从事智能清洁机器人和储能产品的创新研发,研发人员占比超过45%,已获得的发明专利超50项。

也就是说,如果望圆科技未来加大自有品牌模式的销售,将与其第一大客户形成直接竞争关系。但相比于生产加工而言,显然研发实力和品牌附加值更为重要,不可替代性更强。对此公司称,未来若其主要客户改为自主生产或由于品牌之间的竞争关系减少向公司的采购数量,将对业绩造成不利影响。

ODM模式为主,研发实力薄弱

望圆科技主要扮演ODM供应商角色,将泳池清洁机器人产品销售给下游品牌商客户,同时也打造自有品牌“WYBOTICS”,提高“WINNY”、“WYBOT”等产品系列在国际市场的知名度。不过报告期内,公司ODM模式业务收入占比均超85%,自有品牌收入规模较小且知名度较低。2022上半年,ODM模式业务收入占比已高达94.54%。

然而,ODM销售模式毛利率与自有品牌销售模式存在明显差异。今年上半年,望圆科技自有品牌销售模式毛利率为60.32%,ODM销售模式毛利率较低,为55.64%。望圆科技也在招股书中坦言,“目前公司正在大力发展自有品牌销售渠道。未来如果公司无法提高自有品牌在全球市场的知名度,则将面临市场竞争加剧、运营难度增加,利润水平降低的可能。”

实际上,公司自有品牌销量较低与其在研发方面一直没有太多投入不无关系。目前随着行业技术的发展,泳池清洁机器人的智能化程度不断提升,人工智能与通信技术的快速发展推动了泳池清洁设备向着智能化、自动化方向迭代。市场已经对企业的研发、创新提出了新的要求。但反观望圆科技的研发投入却远不及同行,研发费用率也低于同行业平均水平。报告期内公司的研发费用分别为324.19万元、468.93万元、888.74万元及739.54万元,研发费用率分别为5.58%、3.58%、3.06%和2.42%。

数据来源:Wind

有业内人士指出,望圆科技作为贴牌代工加工厂,本身研发能力相对来说会弱一些,因为公司优势在于生产、加工,对于品牌经营设计、研发、原始创新能力相对薄弱。

截至今年10月末,公司拥有境内专利38项,其中发明专利8项;境外专利9项,其中发明专利3项。然而,望圆科技却卷入了美国专利侵权诉讼案。2022年7月29日,美国Zodiac Pool Systems LLC和Zodiac Pool Care Europe 根据《美国1930年关税法》第337节规定向美国国际贸易委员会提出申请,主张对美出口、在美进口及销售的特定泳池清洁机器人及其产品与组件侵犯了其专利权,并发布有限排除令和禁止令,望圆科技为上述案件的被申请人之一。

同日,Zodiac Pool Care Europe在美国加利福尼亚州中区法院对望圆科技提起专利侵权诉讼,指控望圆科技侵犯了美国专利第US8393029号和美国专利第US8393031号(加州诉讼中列明的两项专利与337调查起诉状列明的两项专利相同)。

虽然调查起诉状列明的HJ3172型号产品在美国销售金额占公司当期营业收入的比例分别为4.43%和5.12%,占比较小,但望圆科技表示,若最终337调查结果对望圆科技不利,公司声誉将受到负面影响,HJ3172型号产品将无法继续在美国销售。虽然337调查不涉及经济赔偿,但是337调查结果将可能作为加州诉讼的重要参考。若最终337调查结果对望圆科技不利,加州诉讼中望圆科技将可能败诉,从而在加州诉讼中需要对Zodiac Pool Care Europe 进行经济赔偿,进而对公司业绩造成不利影响。

上市前大笔分红,大部分流入付桂兰家族

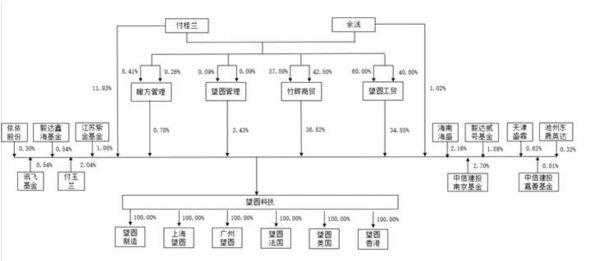

望圆科技家族标签较为明显,公司的决策权也掌握在付桂兰家族手中。招股书显示,公司董事长、总经理为付桂兰,其子余浅为副董事长、技术总监,其配偶余金成也是公司董事。

从股权关系来看,望圆科技实控人付桂兰、余浅为母子关系,分别直接持有公司680.13万股、58.00万股股份,分别占公司股本总额的11.93%、1.02%。二人还合计持有竹辉商贸、望圆工贸100%股权,并通过竹辉商贸、望圆工贸间接持有公司71.66%的股份。同时,付桂兰作为执行事务合伙人分别通过望圆管理、瞰方管理间接控制望圆科技2.43%、0.78%的股份。综上,付桂兰、余浅母子共同直接及间接控制发行人87.82%的股份,为公司共同实际控制人。此外,付桂兰之姐付玉兰也直接持有公司116.00万股股份,占注册资本的2.04%。

数据来源:招股书

据招股书,望圆科技2019年至2021年的“分配股利、利润或偿付利息支付的现金”分别为96.24万元、65.92万元、8526.11万元。可见2021年公司进行了大笔分红,占当年86.62%,导致2021年未分配利润锐减到542.12万元。而根据持股比例,7661.56万元都装入了付桂兰家族的口袋。

而大笔分红之后,公司又急忙补充流动资金。本次IPO公司拟募资10亿元,其中拟投入2.50亿元补流,占比达到四成,成为募资用途中占比第二大的项目。对比之下,研发中心项目与全球营销网络建设项目分别将投入资金1.39亿元和1.08亿元,合计仅2.47亿元。(本文首发钛媒体APP,作者/翟碧月 )

相关推荐

望圆科技:高度依赖境外市场、研发薄弱,突击分红后募资四成用于补流 | IPO观察

聚成科技冲击创业板:毛利率整体走低,“掏空”式分红后拟募资“补流” | IPO观察

电子特气头部供应商派瑞特气:存利润下滑风险,募资近三成用于补流|IPO速递

左手分红右手补流,丘钛微产能闲置仍募资扩产| IPO速递

雅睿生物IPO:受益新冠净利润增长8倍,有钱分红却没钱补流?| IPO速递

航材股份冲刺科创板:募资36亿,其中10亿用于补流|IPO速递

IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红

华塑科技冲刺A股:肥水流向女婿,应收账款畸高|IPO速递

绿通科技:越来越依赖ODM模式及境外客户,内控能力遭质疑|IPO速递

华虹半导体回A上市:募资180亿创年内科创板新高,依赖代工模式前路难测| IPO观察

网址: 望圆科技:高度依赖境外市场、研发薄弱,突击分红后募资四成用于补流 | IPO观察 http://www.xishuta.com/zhidaoview28421.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180