必贝特:刚募7亿,现又“要”20亿,累亏3.4亿元,何时才能盈利尚未可知|IPO观察

1月11日,广州必贝特医药股份有限公司(下称“必贝特”)将科创板IPO上会,公开发行不超过9000万股。公司此次欲募集20.05亿元分别用于新药研发项目、清远研发中心及制剂产业化基地建设项目、补充流动资金。

钛媒体APP注意到,必贝特刚历经了A、B轮融资,合计获得近7亿元的情况下,现又要向市场募集20亿元。经营方面,必贝特累亏了3.4亿元,何时才能盈利尚未可知。

刚募7亿元,现又要募20亿

必贝特成立于2012年,由钱长庚出资设立。截至招股说明书签署日,钱长庚通过直接、间接和签署相关一致行动协议合计控制必贝特43.9582%的股权,为实控人。

钛媒体APP注意到,必贝特刚经历A、B轮融资。2020年6月,必贝特A轮融资时,瑞享源壹号、越秀二期等8位投资者合计向必贝特增资了2.12亿元;2021年7月、8月,必贝特B轮融资时,盈科吉运、盈科价值等13位投资者合计向必贝特增资了4.87亿元,上述两轮融资必贝特合计获得了近7亿元。而必贝特此次IPO欲募集20.05亿元,可以看出,公司对资金的渴望。

值得一提是,2020年6月、2021年8月,必贝特增资完成后,其对应的估值为10.62亿元、37.87亿元。那么,为何短短一年的时间内,必贝特的估值暴增了27.25亿元?

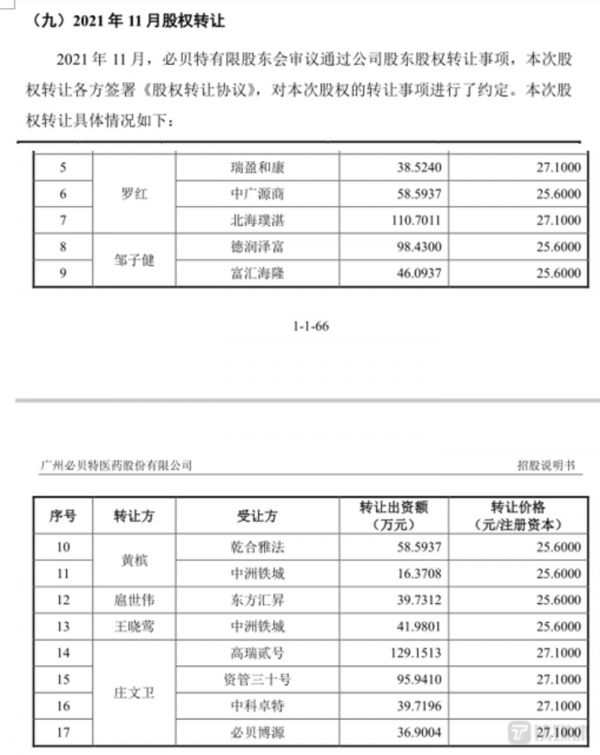

除此之外,必贝特还有一起股权转让事件值得商榷,具体如下:

数据来源:招股说明书

可见,在2021年11月必贝特的股权转让中存在两个价格25.6元/注册资本和27.1元/注册资本。那么,到底哪个转让价格公允?

累亏3.4亿元

必贝特是一家以临床价值为导向、专注于创新药自主研发的生物医药企业,主要聚焦于肿瘤、自身免疫性疾病、代谢性疾病等重大疾病领域,依托自主研发构建的核心技术平台,持续开发临床急需的全球首创药物(First-in-Class)和针对未满足临床需求的创新药物。

必贝特暂无产品,2019年-2021年和2022年1-6月(下称“报告期”)仅通过技术服务所产生35.05万元、37.69万元、97.03万元、0万元的收入,而其净利润分别为-5893.73万元、-6126万元、-13690.22万元、-8431.86万元,越亏越多。另外,截至2022年6月末,必贝特的未分配利润为-10126.79万元。这就是说,科创板又迎来了一家还未实现盈利就提交IPO的公司。

钛媒体APP注意到,必贝特的资产负债率还曾一度超过了100%。招股说明书显示,2019年必贝特的净资产为-2240.66万元,资产负债率为130.82%,已经资不抵债。进一步查询发现,导致必贝特出现上述的情况主要原因是其2019年负责中的其他应付款包含了8539.08万元与政府补助相关的收款。值得一提是的,截至2022年6月末,必贝特其他应付款中仍然包含8550万元与政府补助相关的收款。

对此,必贝特表示,珠江人才计划第五批创新创业团队项目及广州市创新创业领军团队项目分别收到补助资金8400万元、150万元。上述项目当前尚未验收,根据项目合同及相关管理办法要求,若项目验收未通过,需要结合项目进展情况收回相应比例补助资金。

何时才能盈利?

目前必贝特拥有6个自主研发的创新药核心产品已处于临床试验阶段,其中2个产品已进入III期或关键性临床试验阶段,1个产品处于II期临床试验阶段,3个产品处于I期临床试验阶段。其中BEBT-908是必贝特重要的核心产品,预计于2023年一季度提交NDA,预计于2024年一季度获批上市。根据目前的临床试验进展情况,必贝特核心在研产品BEBT-209、BEBT-109预计于2025年获批上市,2025年以前必贝特预计可实现商业化的产品仅有BEBT-908。

据悉,BEBT-908全球首创的 PI3K/HDAC 双靶点抗肿瘤新药,目前国内外尚未有PI3K/HDAC双靶点抑制剂获批准上市,主要针对复发或难治性弥漫大B细胞淋巴瘤(r/r DLBCL)。

值得一提的是,虽然BEBT-908具有创新的价值和意义,但是目前为止CAR-T疗法也可以用于治疗r/r DLBCL。国内已获批用于三线及以上治疗r/r DLBCL的药物为复星凯特引进的阿基仑赛注射液和药明巨诺的瑞基奥仑赛注射液。

根据相关数据,CAR-T疗法的阿基仑赛注射液、瑞基奥仑赛注射液国内外治疗r/r DLBCL的ORR(客观缓解率)高于70%,而BEBT-908 治疗r/r DLBCL的ORR为50%。虽然阿基仑赛注射液、瑞基奥仑赛注射液入组人群包含仅接受过1线治疗的患者,而BEBT-908 入组人群均为经过至少2种系统治疗后难治或复发患者,但是在ORR方面,BEBT-908似乎并不具备较强的竞争力。

钛媒体APP注意到,阿基仑赛注射液、瑞基奥仑赛注射液国内单次治疗费用分别为120万元、129万元。然而,报告期内,必贝特并无销售人员且尚无商业化推广的丰富经验。那么,面对如此“昂贵”的产品,如何实现商业化或许也是必贝特之后的一大难题?有关上述问题,钛媒体 APP 发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体 APP,作者|邓皓天)

相关推荐

必贝特:刚募7亿,现又“要”20亿,累亏3.4亿元,何时才能盈利尚未可知|IPO观察

慧智微:每年越亏越多,主产品曾一度亏本卖,现说自己值150亿元|IPO观察

友芝友生物制药递表港交所:两年半累亏3.5亿,商业化遥遥无期|IPO观察

互联网医疗下半场,圆心科技再战IPO:3年累亏13亿、卖药撑起9成营收

思必驰上市前夕转让股权遭问询,屡亏不止盈利难破局|IPO速递

38岁天才科学家掌舵,三年半累亏30亿,第四范式冲刺港股IPO

一家2025年才能盈利的公司,要IPO了

摩贝四年亏6.1亿、负债率143%,背靠红杉、复星,赴美IPO是“明星”还是“陷阱”

疫情蔓延携程或巨亏18亿,何时才能“说走就走”

前沿生物“梭哈”:募资20亿,只为再亏10年?

网址: 必贝特:刚募7亿,现又“要”20亿,累亏3.4亿元,何时才能盈利尚未可知|IPO观察 http://www.xishuta.com/zhidaoview28477.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180