由盈转亏的Zoom,还能“东山再起”吗?

图片来源@视觉中国

文|异观财经,作者|鬼神前鬼

美东时间2月27日美股盘后,视频会议软件开发商Zoom(ZM.US)公布了2023财年第四季度及全年业绩。在全球公共卫生事件期间,Zoom的业绩“狂飙”,一度成为华尔街“最靓的仔”。

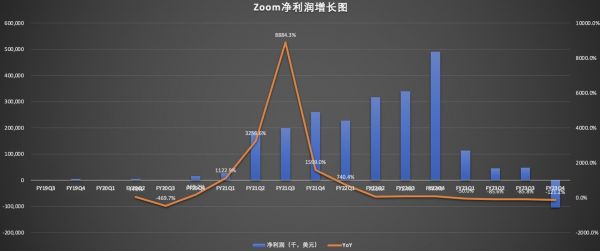

然而,疫情红利褪去,Zoom的高增长已成过去式,进入23财年,Zoom的净利润呈断崖式下滑,到23财年Q4更是由盈转亏。虽说此次该公司的第四季度业绩超出分析师预期,并提供了乐观的全年盈利指引,使得该公司财报公布后股价上涨,但是,不得不承认,净利润由盈转亏的Zoom如同坠落“深谷”,Zoom未来还能“东山再起”,创造新的辉煌吗?

营收增速断崖式下滑,净利润由盈转亏

美东时间2月27日美股盘后,Zoom公布了2023财年Q4及全年业绩报告。从公布的数据看,无论是从季度营收还是年度营收增速来看,均呈现断崖式下滑。

数据显示,Zoom在23财年Q4的总营收为11.178亿美元,与上年同期的10.714亿美元相比,仅增长4%,低于上一年同期21.4%的增速,同样低于上一季度4.9%的增速。

在整个2023财年,Zoom的总营收为43.930亿美元,与上一财年的40.999亿美元相比增长7%,而上一财年的同比增速为54.6%。没有疫情的催化,Zoom的高增长从此成为历史,未来高增长也恐难再现。

营收增速放缓Zoom营收严重依赖视频会议订阅收入有直接关系。众所周知,订阅收入的主要驱动是订阅用户数量的增长、客户对产品使用的保留率以及额外产品/服务购买。

Zoom首席执行官Eric Yuan在电话会议上对分析师表示,在本季度,Zoom继续面临其在2023财年早些时候遇到的问题,包括企业高管们在同意向公司支付服务费用前的深思熟虑。

首席财务官Kelly Steckelberg在电话会议上也解释道,作为更广泛的开支削减的一部分,一些机构减少了对Zoom软件的支出。

数据显示,23财年Q4,Zoom约21.3万个企业客户,与上一财年同期相比增长12%,低于上一季度14%的增速。23财年Q4,Zoom单季度企业客户净增3700,而上一季度净增5200,企业客户增长出现了放缓的趋势。

值得一提的是,该公司此前推出免费增值商业模式,希望借此来迅速赢得客户,并希望将这些客户转化为付费客户。去年12月13日,Zoom还宣布全球有超过100万用户拥有Zoom学习中心,这是一个免费的教育平台,提供超过75个Zoom产品套件的点播课程、超过6小时的视频内容、16个学习计划和个性化仪表板。

需要提醒的是,想要将免费用户转化为付费用户,具有相对较高的时间成本,通常至少需要几个季度的时间才能稳定下来,同时,最终付费转化率高低也有待市场检验,转化率的高低会直接反映出产品体验对客户留存有多大的吸引力,新产品与其他竞对产品相比,是否具备竞争力。

过去12个月中,收入贡献10万美元的客户数为3471家,同比增长27%,与前面几个季度相比,同比增速呈现下行趋势,这一定程度上也反映出该公司整体客户留存率存在降低的风险。

营收呈现断崖式下滑的同时,Zoom的净利润也在暴跌。

数据显示,Zoom全年归属于普通股股东的净利润为1.037亿美元,每股摊薄净利润为 0.34美元,去年同期归属于普通股股东的净利润为13.751亿美元,每股摊薄净利润为4.50美元。

23财年Q4,Zoom的净亏损为1.041亿美元,上年同期的净利润为4.906亿美元,同比由盈转亏;归属于公司普通股股东的净亏损同样为1.041亿美元,上年同期归属于公司普通股股东的净利润为4.905亿美元;归属于公司普通股股东的每股摊薄净亏损为0.36美元,上年同期归属于公司普通股股东的每股摊薄净利润为 1.60美元。

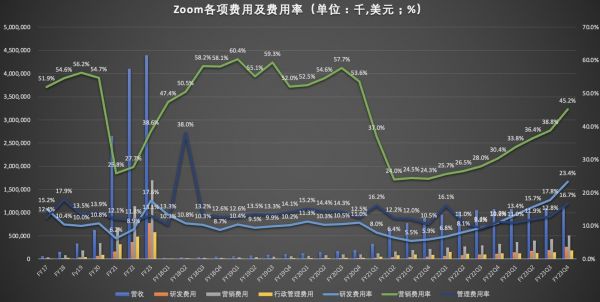

净利润暴跌背后,与各项费用增加有很大关系。

数据显示,23财年Zoom总运营费用为9.533亿美元,与上一财年同期的5.622亿美元相比,增长69.6%。

其中,研发支出为2.613亿美元,与上一财年同期的1.167亿美元相比,增长123.3%,研发费用率从上一财年同期的10.9%,上升至本季度的23.4%;销售和营销支出为5.056亿美元,与上一财年同期的3.254亿美元相比,增长55.4%,营销费用率从上一财年的30.4%,上升至本季度的45.2%;总务和行政支出为1.865亿美元,与上一财年同期为1.198亿美元相比,增长55.7%,管理费用率从上一财年的11.2%,升上至本季度的16.7%。

Zoom试图通过业务多元化来维持营收和用户增长。在第四财季,Zoom表示将推出电子邮件和日历服务,以及用于处理客户服务咨询的虚拟代理聊天机器人。无论是新产品研发与新业务的拓展,则需要研发费用和营销费用都需要持续地投入,这就意味着未来净利润可能进一步承压。

Zoom还能“东山再起”吗?

展望2024财年,该公司提供了高于市场预期的全年盈利指引。

Zoom预计2024财年该公司总营收在44.35亿-44.55亿美元之间,不计入汇率变动影响的营收预计达到44.58亿美元-44.78亿美元之间,这一业绩展望超出分析师预期。据雅虎财经提供的数据显示,33名分析师此前平均预期Zoom全年营收将达43.8亿美元。

Zoom还预计,2024财年不按照美国通用会计准则的运营利润预计将达16.06亿美元到16.26亿美元之间;不按照美国通用会计准则的每股摊薄收益预计将达4.11美元到4.18美元之间,这一业绩展望也超出分析师预期。据雅虎财经频道提供的数据显示,30名分析师此前平均预期Zoom全年每股收益将达3.95美元。

那么,Zoom未来能否“东山再起”?

首先,虽说净利润总体呈现下降趋势,但从盈利能力看,Zoom自身还是具备不错的盈利能力。

目前看来,从2022财年伊始,Zoom就在有意识地控制运营成本,2023财年在运营成本的控制上更加严苛。

数据显示,2023财年该公司全年的营收成本为11.005亿美元,与上一财年的10.546亿美元相比,仅增长4.4%,而上一财年这一增速为28.3%。

通常情况下,一家企业的毛利率越高,说明企业的盈利越高。一般从企业盈利角度来说,毛利率越高就代表着企业的利润越大,从市场营销角度看也说明了企业的产品有着不错的竞争力。

数据显示,2023财年,Zoom的整体毛利率为75%,高于上一财年的74%,综合最近七个财年的毛利率情况来看,2023财年毛利率情况位于历史中高位水平。

此外,为了提升净利润空间,本月早些时候,Zoom宣布将裁减1300名员工,占员工总数的15%。Steckelberg表示:“作为重组的一部分,我们正在优化我们的上市战略,以更好地支持我们的企业客户,并提高生产力。”

其次,面临微软、谷歌、思科等巨头的强势竞争,能实现稳定增长就不错了。

根据市场调研机构IDC预测,2025年全球视频会议市场规模将达到212.1亿美元,2021-2025年的复合增速为17.5%。不难看出,全球视频会议市场中期仍将维持较高的增速。

有市场就一定存在竞争。而在全球视频会议市场中,Zoom面临的最强劲的对手就是思科、微软和谷歌等科技巨头。报告显示,截至2021年3月的数据显示,Zoom的全球市场份额为54%,谷歌Meets占23%、微软Teams占21%,后两者的比重呈持续上升趋势。

谷歌的视频会议工具Google Meet于2020年推出,据报道,当年使用这个工具参加会议的人数超过1亿。

Teams现在有2.8亿每月活跃用户,高于2022年1月报告的2.7亿每月活跃用户。由于新冠肺炎疫情大流行,Teams的用户数量在2020年和2021年之间增加了两倍多,从2020年3月的4400万每日活跃用户增长到2021年4月的1.45亿每日活跃用户。

近日有消息称,微软日前推出了由ChatGPT提供支持的高级版Teams,将引入智能回顾功能,可自动生成会议记录,还通过技术升级来保护用户隐私,防止会议及内容泄露,以此为用户带来更智能、个性化和私密的会议体验。

据微软介绍,高级版Teams每月的费用为10美元,前期用户可以7美元的价格试用。微软、谷歌、思科等科技巨头的存在,很可能会导致Zoom中小型企业客户的流失,从而损害其营收增长。

综上,Zoom虽然在全球视频会议市场还具备一定的领先优势,但这种优势很可能会在一段时间内被微软等科技巨头打破,Zoom的在视频会议市场的份额逐步被巨头分食,Zoom未来营收和盈利能力都将面临巨大挑战。

相关推荐

由盈转亏的Zoom,还能“东山再起”吗?

由盈转亏,投资减值,好未来怎么了?

快手“变脸”:由盈转亏,广告崛起

由盈转亏,英特尔营收下降三成,芯片巨头走下神坛?

贝因美再爆业绩乌龙,2020年净利润由盈利转巨亏3.28亿元

商誉减值致宝通科技去年由盈转亏,智能运营服务能难也扛不起大旗 | 看财报

年亏3.5亿,《中国好声音》联手字节能讲出好故事?

露笑科技2022年由盈转亏,豪赌百亿碳化硅业务尚未“结果”|看财报

最前线丨上半年业绩预计盈转亏,阅文集团仍被多机构上调目标价

Zoom还能保持增长魔力吗?

网址: 由盈转亏的Zoom,还能“东山再起”吗? http://www.xishuta.com/zhidaoview29062.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180