艾罗能源“换皮”上市,实控人控制和业务前景存隐忧 |IPO观察

图片来源:视觉中国

李新富、李国妹夫妇在杭州桑尼能源科技股份有限公司(以下简称“桑尼能源”)挂牌新三板之后没有能完成A股的上市梦,现在触手可及。

3月28日,浙江艾罗网络能源技术股份有限公司(以下简称“艾罗能源”)首发通过上交所科创板上市委会议,离真正上市仅一步之遥。

不过在真正敲钟之前,围绕在李新富、李国妹夫妇及艾罗能源周围仍然有许多困惑和问题,包括从新三板时期的问题频出凸显实控人的控制风险,到此次IPO募资还债、简历变脸、业务隐忧等。

募集还债引发问询

在3月28日过会的会议现场,虽然艾罗能源过会,但仍然接到了来自上市委抛来的两大问题:募资还债和对赌协议是否会影响公司的实际运营。

根据招股说明书显示,此次艾罗能源将募集8.09亿元,除去3亿元用做补充流动资金外其余均将用于服务业务上。

与此同时,艾罗能源又通过了《关于公司利润分配安排的议案》,形成了一个3年内的大额现金分红方案,方案内容披露:“公司拟按照如下安排实施利润分配:截至2024年12月31日,公司以现金形式累计利润分配的数额不低于1.5亿元;截至2025年12月31日,公司以现金形式累计利润分配的数额不低于3.0亿元;截至2026年12月31日,公司以现金形式累计利润分配的数额不低于8.0亿元。“

而对于李新富、李国妹夫妇来说,这笔他们可以得到分红的用途非常明确:偿还债务。

招股书显示,截至 2023年1月31日,李新富、李国妹夫妇尚未偿还的借款本息余额为3.57 亿元,其中对家族成员及其控制企业的本息余额为3.43亿元,这其中最大的债权人则是李氏夫妇的亲家陆海良及其控制公司,提供的借款金额高达2.86亿元。

其中除了0.14亿元的住房贷款,夫妇俩用工资来偿还外,其余均要通过现金分红的形式来进行偿还。

一边募资用途显示上市公司运营急需资金注入,但另外一边又通过大额现金分红方案,而实控人的分红用途则是用来还债,这募资的合理性不免让人打个大大的问号。

实际控制人管理问题频出

这已经不是夫妻俩第一次利用公司的资源做自己的事情。

在桑尼能源挂牌新三板期间,李新富、李国妹夫妇就被发现存在占用上市公司资金的情况。2016年6月,时任桑尼能源主办券商的申万在对于公司资金占用情况进行现场检查时发现,李新富、李国妹夫妇两因个人资金需求分别向公司借款共计965万元,并且将近千万的借款还未约定利息。

在主办券商发现之后不久,李新富、李国妹夫妇就将款项全部归还。

不仅如此,桑尼能源在刚刚挂牌新三板不久,就因为违规提前使用募集资金,导致发布风险提示警告。

2016年2月24日,所有认购对象将资金打到桑尼能源指定的验资专户,2016年2月26日,桑尼能源将所有投资款从验资账户中转至公司其他的银行账户。由于缺乏适当的监管,在取得股转公司股份登记函之前,桑尼能源就动用了此次募集资金。而这一行为已经违反了《全国中小企业股份转让系统股票发行业务指南》“挂牌公司在取得股份登记函之前,不得使用本次股票发行募集的资金”的规定。

对于这种违规行为,桑尼能源当时表示“由于近年来业务规模发展迅速,其流动资金非常紧张,在财务人员规范意识不足的情况下,桑尼能源在未取得股份登记函即提前使用了募集资金。”

而上述种种虽然没有对上市公司造成较大的负面影响,但是频繁出现的问题还是不免让投资者开始关注实际控制人的不当控制风险,这似乎也为艾罗能源替换桑尼能源上市埋下伏笔。

“换皮”上市迫不得已?

早在2017年,桑尼能源短暂上市的最后一年,李新富、李国妹夫妇就欲通过引入一众投资者开启A股的上市之路。

2017年8月,桑尼能源拿出了一个再次发行股票的报告书,彼时就将包括北京睿泽二期产业投资中心、青岛金石灏汭投资有限公司、深圳申万交投西部成长一号股权投资基金合伙企业、桐乡申万泓鼎成长二号股权投资基金合伙企业、桐乡申万新成长股权投资合伙企业在内的投资人拉进公司,并且签署了一揽子的对赌协议。

这次的募资中,很重要的一个对赌时间节点就是,公司是否在 2020年12月31日前实现在 A 股首次公开发行股票并上市或通过重大资产重组的形式上市。

显然,在当年李新富、李国妹夫妇首选的方案还是让桑尼能源转到主板。后来的发展路径也显而易见,桑尼能源没有能够在对赌协议中的时间节点成功转板,反而不久就进行了退市,2020年10月上述在桑尼能源对赌协议中的投资人通过同比例的换股进入了艾罗能源。

3年之后,桑尼能源旗下的全资子公司艾罗能源扛起了冲击A股的大旗。

有意思的是,在艾罗能源的招股说明书中并没有明确说明相关的对赌细节,所以相关监管部门才会抛出“请发行人代表说明协议条款 是否涉及可能导致公司控制权变化、与市值挂钩、严重影响发行 人持续经营能力等约定,现有清理措施是否符合相关规定”的问询。

但在桑尼能源的那次募资中,关于对赌的内容披露得较为详细,除了上述A股上市的时间节点外,还有关于募资完成3年间的利润承诺补偿,而当时仅有披露的桑尼能源2016年的业绩承诺就尚未达到约定的95%,触及了现金补偿的条款。

所以监管机构再次抛出相关的问询其实有迹可循。

而在新三板期间的“问题学生”的标签,李新富、李国妹夫妇显然不想带到A股市场中,“换皮”再上市似乎成为理由之一。

简历变脸术

早在艾罗能源提交IPO之前,李新富、李国妹夫妇旗下的桑尼能源早在2015年就登录过资本市场,只不过当时是在新三板挂牌,并且在上市不到3年之后选择退市,上市时募集的2000多万元也基本用于补充流动资金。

按理说,同一个人虽然两次出现在不同的招股说明书或是上市公司的公告中,但其简历的信息应该高度一致,艾罗能源的也应该相较桑尼能源时期多了几年任职经历,但实际却更为有趣。

钛媒体APP在翻阅桑尼能源2016年年报时发现,李新富的简历和艾罗能源招股说明书中披露的有几处明显的出入。

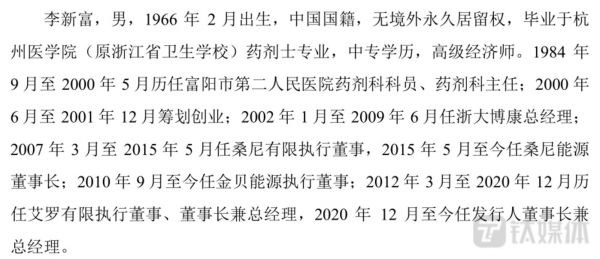

李新富在艾罗能源招股书中的简历

在桑尼能源的年报中披露的李新富“本科学历”“浙江医科大学药学专业”但在艾罗能源的招股书中,李新富则变成了“毕业于杭州医学院(原浙江省卫生学校)药剂士专业,中专学历”。

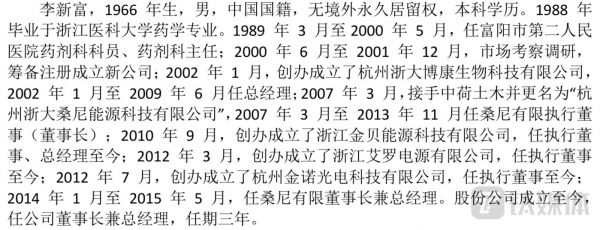

李新富在桑尼能源公告中的简历

不仅如此,李新富在富阳市第二人民医院的从业时间也颇有蹊跷。在桑尼能源的简历中,1988年李新毕业,1989年才开始在上述医院工作,但在艾罗能源的简历中这段经历被提前到了1984年,大学4年的经历被硬生生抹掉。

如果仅仅是李新富,可能存在编写人员的失误,但除了李新富外,李国妹的简历也发生了调整,一些原有的信息被删去。

夫妻俩的亲家陆海良的简历也存在着前后不符的情况,其在桑尼能源的年报中1987年就已经在东阳化工有限公司任职,但在艾罗能源的招股说明书中不仅在东阳化工的任职时间发生了改变,其在桑尼能源任职的信息也一并被抹去。

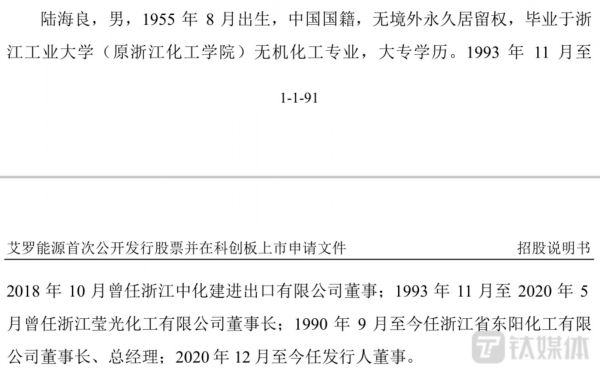

陆海良在艾罗能源招股书中的简历

陆海良在桑尼能源公告中的简历

“两头在外”,业务或藏隐忧

翻阅艾罗能源的招股说明书,可以发现公司发展的轨迹和欧洲户用储能市场爆发几乎一致。

2022年,在欧洲局部地缘冲突发生后,欧洲居民电价开始上涨,户用储能的经济性逐渐凸显,欧洲市场对户用储能需求大增,订单出现井喷式的增长,以欧洲主要的增量市场德国为例,2022年德国户储新增装机约1.03GW,占比超新增装机的80%。除此之外,包括德国、意大利等欧洲国家均出台了相关户用储能的高额补贴政策。

2022年公司实现营业收入46.12亿元,同比增长453.86%,实现净利润11.33亿元,同比增长1699.69%

艾罗能源披露的数据显示,其产品主要销往包括欧洲、美国、澳大利亚等境外国家和地区。其中,欧洲为公司的最大销售市场,报告期内公司在欧洲的销售收入占营业收入的比例分别为 68.99%、74.25%、78.11%和 93.56%,超过9成的营收占比显然已经形成了高度依赖。

“公司这种高速增长的可持续性还有待验证。”资深光伏行业从业人士坦言,“对于目前变化较快的欧洲市场,出现大客户或是单一市场的高度依赖,就需要十分警惕,一旦市场环境发生变化,比如电价下调或是补贴退坡开始出现,必定会传导到业务层面,影响业绩。”

不仅如此,上述人士坦言,去年年欧洲多个国家的市场还出现了抢装的情况,所以对于2023年是否还会保持一个高速增长大家也在观望。

掌握核心科技才有话语权,对于储能行业来说,谁掌握了电芯,可以说就掌握了储能。

对于艾罗能源来说,电芯这一储能行业的核心其实还掌握在别人的手中。

在艾罗能源披露的信息中,其生产储能电池所用电芯全部对外采购,并且大多数都是香境外的厂商采购芯片对电芯供应商具有较高的依赖度。外购境外品牌芯片金额占外购芯片总额的比重分别为 76.40%、76.93%、72.70%和 70.41%,也就是说起对境外芯片供应商也存在依赖。

一旦电芯供给出现短缺,或是电芯价格上涨,也势必影响艾罗能源的储能业务发展。而此前行业就因为电芯不断涨价,曾经出现过一“芯”难求的境地。

至此,艾罗能源目前形成了一种核心原料和主要销售市场“两头在外”高度依赖的格局,虽然目前行业环境尚佳,一旦两头市场其中一方发生变化,给艾罗能源带来的业绩影响不言而喻。

与此同时,户用储能行业壁垒并不算太高,在原有市场内公司未能形成绝对的市场格局时,不少行业巨头都开始入场跨界布局,比如华为、美的等,接下来这个赛道的竞争性将逐渐增强,蓝海转红的时间可能提前。(本文首发于钛媒体APP,作者|曹晟源)

相关推荐

实控人“埋雷”,内控漏洞频出,锦艺新材科创板上市藏隐忧|IPO观察

浙江华远:卖地2亿后分红1.88亿,公司成长性存隐忧 | IPO观察

特创科技:将未来押宝PCB,议价能力却弱,实控人的认定还存疑惑|IPO观察

“突击”并购实控人资产、两年成立8家子公司,众鑫股份被指“拼凑”上市 |IPO速递

产品质量堪忧业绩水平连降实控人已套现2亿,伟康医疗三闯IPO前景难料| IPO速递

暴风另有“暴风眼”?实控人冯鑫或涉罗静案

净利润“注水”,大客户疑似“空壳”,实控人行贿案终披露,金龙股份冲A背后故事多|IPO观察

实控人20亿增持,科大讯飞第二春?

天玛智控分拆上市:牺牲利润换增长,经营独立性存疑|IPO观察

3%市占率的正恒动力:业绩原地踏步,与实控人好友亲戚“互惠互利”|IPO观察

网址: 艾罗能源“换皮”上市,实控人控制和业务前景存隐忧 |IPO观察 http://www.xishuta.com/zhidaoview29554.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180