麦驰物联:业绩遭“寒冬”,股东保利是第一大客户|IPO观察

近期,深圳市麦驰物联股份有限公司(下称“麦驰物联”)更新披露了招股说明书,拟创业板IPO上市,公开发行不超过2533.34万股。公司此次欲募集50322.49万元分别用于社区安防智能化产品扩产项目、麦驰物联设计服务网络项目、麦驰安防研发中心项目、麦驰物联信息化建设项目、补充营运资金项目。

钛媒体APP注意到,麦驰物联的业绩连续两年持续下滑,业绩较为依赖房地产商。值得令人关注的是,公司的第一大客户是第二大股东保利。

业绩持续下滑,成长性存疑

麦驰物联专注于建筑智能化领域,是一家以楼宇对讲和智能家居等社区安防智能化产品研发、生产和销售为主并提供建筑智能化设计服务及系统集成业务的综合服务商。

2020年-2022年(下称“报告期”),麦驰物联分别实现营业收入52348.44万元、49928.79万元、46361.28万元,净利润分别为8191.17万元、5783.21万元、5450.38万元,业绩持续下滑。

从客户性质上看,麦驰物联的客户主要来自于房地产商、工程商、经销商,其中房地产商产生的销售收入分别为42574.39万元、42944.89万元、38390.77万元,分别占当期主营业务收入的81.61%、86.02%、83.29%。

需要指出的是,随着2020年5月“三道红线”“两集中”等房地产行业调控政策出台,房地产行业启动本轮调控周期,至2022年上半年房地产行业达到本轮调控周期最严阶段,房地产企业资金压力加大,支付能力下降,影响到房地产商的开发规模和开发进度,部分持续高杠杆运营的房地产企业在本轮调控中受到影响更大。

这也意味着,由于房地产行业的“寒冬”导致麦驰物联的业绩持续下滑。对此,深交所也要求麦驰物联进一步量化分析和披露导致业绩下滑的相关影响因素及其变动情况,公司是否影响持续经营能力,是否具有成长性。

股东保利是第一大客户

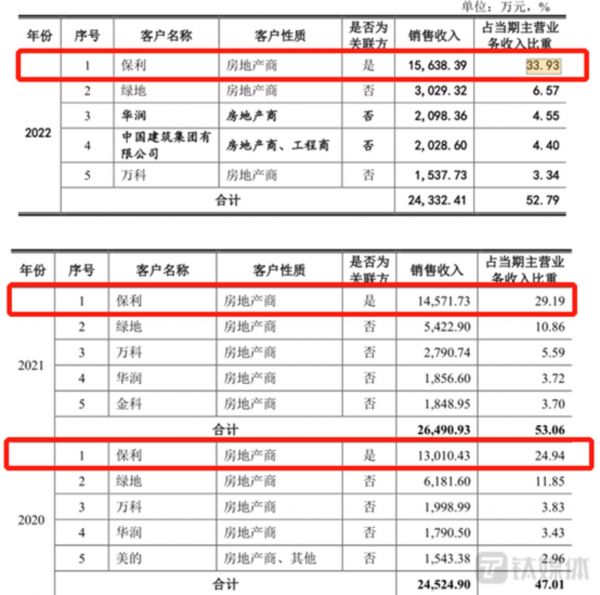

虽然房地产行业面临“寒冬”,但是有一家地产商却仍对麦驰物联不离不弃。报告期内,麦驰物联向前五大客户产生的销售收入具体如下:

可见,除了华润和保利每年加大对麦驰物联的“采购”之外,其余房地产商的采购额均在波动,特别是保利,报告期内,麦驰物联向保利产生的销售收入分别为13010.43万元、14571.73万元、15638.39万元,分别占当期营业收入的24.94%、29.19%、33.93%,而保利也始终霸占着麦驰物联的第一大客户头衔。

为何保利如此“钟情”于麦驰物联,这或许要从麦驰物联的股东中说起。据悉,2016年12月,珠海利岗入股了麦驰物联,截至招股说明书签署日,珠海利岗持有麦驰物联13.82%的股权,为第二大股东,同时,珠海利岗的执行事务合伙人保利(横琴)资本管理有限公司的实际控制人为中国保利集团有限公司。

也就是说,麦驰物联的第一大客户其实是公司的第二大股东。那么,是否是因为股东的因素才导致公司对保利的销售额持续增长?

值得一提的是,麦驰物联的产品卖给保利还能赚到更多的钱。招股说明书显示,保利主要向麦驰物联采购社区安防智能化产品、建筑智能化设计服务、建筑智能化系统集成,具体如下:

其中社区安防智能化产品是产生销售收入最多的产品。令人意想不到的是,报告期内,麦驰物联社区安放智能化产品的平均毛利率分别为48.56%、38.94%、48.78%,而对保利的毛利率分别为49.36%、42.86%、48.78%,对保利的毛利率始终高于平均毛利率。为何作为第一大客户的保利不仅没有在价格上得到优势,反而还要支付更多的资金?是否存在利益输送?

1.7亿应收账款已逾期,变现能力弱

钛媒体APP注意到,麦驰物联还是一家应收账款较高的企业。截至2020年末、2021年末、2022年末,麦驰物联的应收账款分别为余额分别为 25101.27万元、31541.2万元、 36381.74 万元,分别占当期资产总额的40.01%、46.06%、48.54%。

由于应收账款较高,麦驰物联应收账款坏账准备金额也越来越高,分别为2679.36万元、4049.05万元、5766.57万元。有意思的是,在上述时间段内,麦驰物联向保利计提的坏账准备金额分别为1100.68万元、1051.35万元、1474.64万元。这不禁令人感到疑惑,为何作为公司股东的保利也要被计提坏账准备,难道是担心保利不付钱?

更为有意思的是,在麦驰物联的应收账款原值中,有3成应收账款已逾期。报告期内,麦驰物联逾期应收账款的金额分别为6485.13万元、12334.01万元、17396.18万元,分别占当期应收账款原值的15.04%、23.69%、30.58%。

除此之外,钛媒体APP还注意到,报告期内,麦驰物联的应收账款周转率分别为1.44、1.05、0.85,同行均值分别为2.31、2.45,可见麦驰物联应收账款的变现能力持续变弱,且2020年和2021年的变现能力始终弱于同行。(注:2022年麦驰物联未披露同行应收账款周转率的情况)有关上述问题,钛媒体APP 发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体 APP,作者|邓皓天)

相关推荐

麦驰物联:业绩遭“寒冬”,股东保利是第一大客户|IPO观察

思必驰上市前夕转让股权遭问询,屡亏不止盈利难破局|IPO速递

鸿安机械:前员工变身劳务供应商,竞争对手竟成了第一大客户 | IPO观察

联亚药业冲击科创板:大客户兼职研发伙伴,净利率“砍半”|IPO观察

矽电股份:业绩靠股东,五年无新发明|IPO观察

联芸科技谋求上市:背靠海康威视仍亏损,存货飙升远超营收 | IPO观察

索迪龙谋求上市:预计募资5.61亿元,欧姆龙为第一大客户 | IPO观察

配件厂商科马材料闯关A股:部分大客户业绩下降,公司成长性存挑战 | IPO观察

微源股份业绩“回头”,大客户疑点重重|IPO速递

传ASML遭大客户砍四成订单:销往中国大陆受限,行业准备度过寒冬

网址: 麦驰物联:业绩遭“寒冬”,股东保利是第一大客户|IPO观察 http://www.xishuta.com/zhidaoview29874.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180