中美居民消费全貌对比,国内5个存量、3个增量领域的机会

“ 上世纪30年代,美国经济大萧条,但美国总统和他的顾问们焦虑不安、不知所措,这主要是因为缺乏美国经济全貌的信息。他们知道铁路运量骤减、钢产量下降,数百万人失业,但很难对经济大局全面了解,制定经济政策无从下手。”

为了解决上述问题,经济学家西蒙· 库兹涅茨开发了国民经济账户、反映美国经济总体状况。政府基于这套账户,得以全面审视国家经济全貌,作出全局的政策指引。这套国民经济账户正是现在各国采用的GDP账户基础。

GDP账户同样适用于创投领域,GDP中居民消费(ToC消费)支出结构,代表着一个国家消费市场的全貌。发达国家会有其前沿的消费市场“步伐”,与发达国家对比居民消费GDP,将有助于理解中国居民消费(ToC消费)的全貌与机会:“创投白银时代”,消费者需求较大的(存量)领域以及具备增量空间的领域是什么。

本文将基于GDP中的居民消费支出,拆解国内居民消费(ToC)消费全貌,解答上述问题。解答的维度包括:一、中美居民消费支出总体量差异,与国内消费结构变迁。二、中美各细分领域对比:国内To C消费哪些领域存量市场相对较大?哪些领域相对较低——对应的增量市场如何?

一、中美居民消费(To C消费)对比:国内总体量上升的空间,与消费结构变化

总体量:国内居民消费占GDP比例有提高的空间

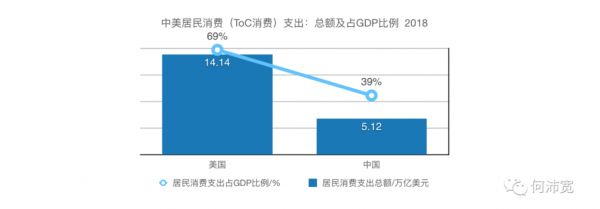

首先,来看中美消费者居民支出占GDP比例。在美国,居民消费支出占GDP比例达69%,在中国这一比例仅为39%。这一比例的差异意味着:中国居民消费支出比例具备提升的空间。至于如何促进居民消费(内需)实现经济增长,这是一个更高层的经济设计问题,本文不展开。

从绝对值来看,美国居民2018年居民消费支出(To C消费总额)为14.14万亿美元,中国居民消费支出为5.12万亿美元(35.11万亿元)。按照中国6%的GDP年增速,2030年中国居民消费额若占比不变,ToC消费市场在国内提升空间为56%,对应的居民消费额约为8万亿美元。

值得注意的是,这里(GDP支出法)核算的总体国内To C消费市场空间,它包含的不仅是直接与C端交易的场景端、产品端,还包括生产产品、服务的上下游整个供应链。接下来对比的数据,是中美居民消费支出在各领域占比。

总体结构:中国居民基础型消费比例正在下降,服务型消费占比将提高

数据来源:中国国家统计局;金融数据网站 the balance

不难看出,中美消费支出结构中,存在较大的差异:中国现阶段仍以衣食类基础消费结构为主,美国居民在食物衣着上支出比例低,生活用品、服务消费等相对高层次消费上支出较多。比如在中国居民消费支出占比较高的领域:食物(基础消费),支出占比达28%,是美国的3.5倍。

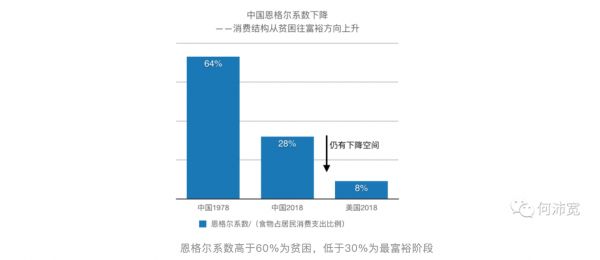

值得一提的是,单从国家间横向对比,中国居民消费总体偏向基础层次。但以纵向时间来看,中国居民基础消费(温饱型消费)比例下降:比如在食物消费上,1978年占比63%,至现在低于30%。根据联合国粮农组织的标准,中国已从1978年恩格尔系数高于60%的贫困级别走过50%的温饱、40%的小康,正在进入低于30%的最富裕级别。

这一变化意味着:中国居民消费支出主体正从基础型为主,往更高层次的消费结构(比如服务型消费)升级。对应的是国内服务型消费市场空间的总体扩展:国家统计局最新数据显示,2019年服务消费占(居民消费支出)比为50.2%,比上年提高了0.7个百分点。

另,这里提及的食物支出比例下降,并不一定意味着绝对值下降,因为随着国内经济体量/GDP的增加,比例下降对应的消费总量仍可能上升——基础型消费的市场空间并没有因消费结构升级而降低。

二、中美居民消费各细分领域对比:国内To C消费的机会

再回到中美对比下,中国居民消费支出各领域的差异。一方面是国内消费支出占比较高的领域,它是目前国内存量市场空间较大的方向;另一方面,是国内消费支出占比较低的领域,它们中一部分对应的潜在提升领域。

中国居民消费(To C消费)占比较高的领域:存量市场较大的领域与机会

目前中国居民消费支出占比,相较美国而言较高的领域除了食物还有:衣着、居住、交通通信、文娱。

服饰

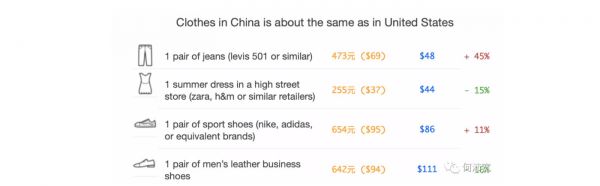

服饰方面,中国居民消费支出占比7%,比美国居民消费支出占比高133%。其中的原因包括,一方面在日常衣着,国内居民衣着成本相对收入而言较高。中美衣着成本对比(基于百元量级/中等品牌),绝对价格相差不大,但中国人均GDP不到美国的1/6。这里指向的一是国民消费力的有待提升、另一维度是中等(国内外)品牌定价/对应的是商业供应链升级的机会。

中美衣着成本对比,绝对价格相差不大。但中国人均GDP仅为美国的1/6不到

另一方面在奢侈类衣着,国内消费观念偏好程度远超包括美国在内的发达国家。麦肯锡报告显示2018年中国消费者贡献奢侈品消费占比1/3、达7700亿元。80后的奢侈偏好最突出,他们贡献了其中56%的消费支出,人均每年支出4.1万元,但90、00后的奢侈服饰偏好下降,90后支出占比23%,对应的市场对新一代消费者需求的重新理解与新产品的迭代。

再者,在美国二手衣着含奢侈品是一个500亿美元的市场,美国居民对二手衣着接受度高,因而也降低了衣着支出成本。最先跑出独角兽/上市公司的二手服饰、二手奢侈品平台也来自美国(Rent the runway、The RealReal)。

交通

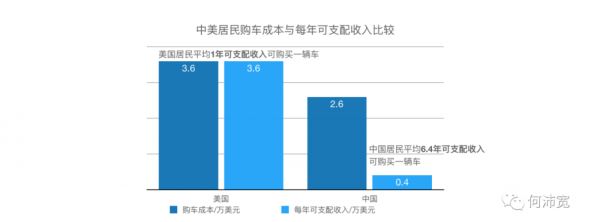

交通(汽车消费、交通),中国居民消费支出占比14%,是美国的2倍,这是一个值得关注的差异。首先是中美居民购买汽车的平均成本:美国平均3.6万美元每辆,中国2.61万美元(18万元),但对应的是消费能力是:中国2018年人均可支配收入0.41万美元、美国3.6万美元。

这意味着美国居民购买一辆新车成本仅需1年的收入、而中国居民需要6.4年。这一维度指向的,与衣着方面是相似的——国民消费能力有待提升、汽车生产供应链优化/成本降低的机会。至于为什么居民交通消费支出占比不是6.4倍甚至更高,这是因为中国每千人拥有汽车量173辆、仅为美国的1/5。这其中,可以看到中国的汽车市场仍较大激活空间。

中美居民交通消费支出:汽车购置成本与可支配收入比较

另外,美国二手车与新车销售比例长期保持在2.3:1,二手车成为越来越多年轻人拥有第一辆车的选择。二手车相对低价,降低了美国居民在交通上的消费支出——这一方向也是国内目前二手车企业、汽车金融企业在切入的。

文娱

文娱消费,中国居民消费支出占比达11%,高于美国的9%。文娱包含包括文化教育、娱乐休闲。在文化教育支出,国内消费意愿是相对突出的:无论是素质教育/少儿英语的头部公司vipkid,还是k12阶段、国际教育,国内已有教育巨头好未来、新东方,这些公司的市值/估值远高于美国的头部公司市值(目前美国市值最高的公司在高教、职业教育和企业培训,均在50亿美元及以下),国内头部公司的营收能力都在印证国内To C教育消费的空间。在娱乐休闲方面,中国消费互联网的快速发展正在带动线上线下的消费者支出意愿,不限于电影、现场娱乐、旅行、游戏及社交服务。

居住

居住方面,包含自住房、房屋租赁,中美居民消费支出占比差异不大,中国占比23%,美国占比20%。共同的特点是两国居民在居住的支出比例相对其他领域都较大,对于中国居民而言是仅次于食物的领域、对于美国居民而言是消费支出最高的领域。自住房方面,从目前中美房地产(自住房生产商)格局,国内头部公司集中度较高,与国内土地性质相关,此处不展开。在国内相对新兴的租赁市场,国内长租公寓2017年市场占有率为5%,落后于美国(30%),这一方向的扩展仍有较大空间——包括目前相对头部的长租公寓品牌更高的市场占有率、以及新品牌的市场机会。

中国居民消费占比相对较低的领域:从基础型消费结构往上升,哪些消费领域具备增量市场

中国居民消费支出占比相对较低的领域:医疗保健、金融、其他用品与服务(非基础生存类消费品)。这些领域,随着国内从基础型消费结构往上升,具备增量市场空间。

医疗保健

医疗保健,含门诊+医院及护理家庭服务,中国居民消费支出占比7%,美国居民消费支出占比14%。其中,美国方面在医院及护理家庭服务支出占比达9%——这一方面的支出贡献部分来自老龄人口的增加。而中国主要消费支出仍在基础的生病治疗类,老龄医疗护理类消费需求正在上升,且伴随中国第一代有富余的、具备消费能力的消费者进入中老年阶段市场,国内医疗保健类消费服务有待进一步探索。

金融保险

金融方面,包括金融服务消费以及保险服务。美国居民消费支出设置了独立的项目核算,消费支出占比达7%。而在中国,暂时没有独立核算的项目,相对而言是一个暂时占比不高的。美国居民不仅在金融服务上消费支出占比高,他们的收入来源也因为金融产品/服务的投入更多元化,在美国16%的收入来自财产性(利息、股息等资产收益以及房屋租金收入)、仅次于工资收入。这一方向,指向的是国内消费者金融服务的进一步普及与市场渗透。

其他消费用品及服务

其他消费用品及服务,与文娱消费相似,指向的是相对而言非刚要类需求。比如宠物消费、个人护理、电子消费品、家电等消费者具备富裕财产后,基于个人偏好扩展的消费意愿与需求。在美国,非刚需类消费已达29%、在中国为8%,对于国内消费市场而言,随着消费结构上升、非刚需类消费支出占比将提升,总体市场空间也将扩展。

最后

2019年从创投圈资金视角而言,资本回归理性,上游投资机构募资门槛上升、投资总额同比骤降,下游创业者融资难度加大。但从ToC消费者消费体量(居民消费支出)来看,下游消费长期是国内经济增长的主要动力且其体量伴随GDP总体增长还将上升:这意味着ToC消费(居民消费)及其上下游提供生产与服务(ToB厂商)仍具有增长空间,对应的是2020s乐观的市场。本文基于GDP居民消费(ToC消费)在各领域支出,我们看到各领域存量(市场)大的领域以及国内存有较大增量空间的领域,以及基于中美居民消费差异,国内的机会。大公司、初创公司选择产业、产品切入领域时,可以作为自上而下的视角参考。

*本文提及的各种比例,比如中国食物消费支出占比28%,它对应的消费总额为:28%*5.12万亿美元(国内居民消费支出总额)=2.4万亿美元。其他有需要读者自行计算即可。

*本文采用了支出法核算GDP视角,支出法计算的GDP,除了居民消费支出,还包括政府消费支出、投资净出口。文中描述的消费全貌仅指居民消费支出全貌(ToC消费及其上下游供应链中的ToB生意)。

-----

本文从相对宏观的经济数据拆解了中美ToC消费整体差异与国内的各领域机会。接下来我会做一系列中观行业层面的梳理,中观维度将帮助进一步了解:中美居民消费及上下游ToB在各行业的市场数据与机会。

以上,是我的2020年重新学习商业系列开篇啦~ 欢迎一线从业者、创业者交流。微信:Danbchpk

相关推荐

中美居民消费全貌对比,国内5个存量、3个增量领域的机会

美国人花了近5万亿美元购物:它们分布在哪些行业,头部公司体量与国内机会 (上)

从中美市场差异,看国内企服市场正在出现的新机会

中美消费信贷对比:为什么有头有脸的美国互联网巨头都没有放贷?

从中美市场差异,看国内企服市场正在出现的新机会——险峰聊聊

创投研究:中美各行业人才、企业密集度与薪酬对比

2019年一季度中美创投市场对比:中国基金募资总规模大,平均管理规模较小

获取“存量用户”是下一步互联网公司的竞争力

企业服务2020展望:中国市场的理想模式和5个值得关注的方向

2020年的互联网创业:与其到处碰风口,不如耐心挖存量

网址: 中美居民消费全貌对比,国内5个存量、3个增量领域的机会 http://www.xishuta.com/zhidaoview6076.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180