2019年社零行业数据统计与投资建议

图片来源@全景视觉

文丨庄帅

2019年12月CS商贸零售行业上涨5.42%,与上年同期相比提振9.44pct,但跑输大盘1.58pct。12月份中信一级30个行业均呈上涨状态,市场表现较为乐观。

CS商贸零售行业12月市场表现强于去年同期,在中信29个行业排名第24 位,处于中下游水平,较上月持平。

从子板块来看,涨跌幅排行前三的分别是家电3C、百货和综合业态,涨跌幅分别为12.76%、9.92%、7.59%,表现均超过沪深300,除其他连锁以外,子版块在连续几月的超跌中实现反弹。

2019 年全年CS 商贸零售估值水平整体呈现阶梯式上扬趋势,至9月中旬达到年内阶段性高位,随后10月底回落至20X 左右,11月整体呈现“微笑曲线”, 一直持续到 12月中旬,整体看1-12月平均估值水平为21.8X。

12 月CS 一般零售估值水平显著提升,至下旬涨幅趋于平稳,截止12 月31日,CS 一般零售估值水平提振至38.3X,略微高于年内平均水平,月均估值水平为37.6X。

行业数据跟踪:社会消费品零售数据

消费持续发挥对经济增长的拉动效应,据测算2019 年最终消费支出对经济增长的贡献率为 57.8%,分别比资本形成总额、货物和服务净出口高 26.6pct 和 46.8pct。

2019 年社会消费品零售总额 41.2 万亿元,其中第四季度在国庆假期、“双十一”电商促销节等因素带动下,当季社会消费品零售总额达到 11.5 万亿元。

全年社零总额名义增速8%,总体保持平稳增长态势,其中 12 月单月增速为 8%。

2019年消费品市场增速比上年有所回落,主要受到石油类和居住类商品增速回落影响。

受成品油价格回落、汽车销售量下滑等因素影响,限额以上单位石油类商品零售额增速比上年大幅回落12.1pct;

受房地产市场总体放缓影响,限额以上单位家用电器和音像器材类、家具类和建筑及装潢材料类商品零售额增速分别回落 3.3pct、5.0pct 和5.3pct。

据测算,石油类和居住类商品共拉低社会消费品零售总额增速约0.8pct。

随着乡村基础设施建设更加完善、营商环境改善、农村居民购买力提高以及零售渠道向农村地区下沉,乡村市场消费潜力得到释放。

乡村市场销售增速继续快于城镇市场,乡村市场占比稳步提高。2019 年乡村消费品零售额比上年增长 9.0%,增速快于城镇 1.1pct;乡村消费品零售额占比为 14.7%,比上年提高0.2pct。

近年来农村居民人均可支配收入增速持续快于城镇居民,农村居民消费潜力不断释放。

2019 年农村居民人均消费支出名义增长 9.9%,比城镇居民人均消费支出增速快 2.4pct,其中,农村居民人均教育文化娱乐、医疗保健等支出保持两位数较快增长。

从限额以上单位商品零售增速来看,满足居民基本生活类的商品增速稳中有升。

2019 年限上单位粮油食品饮料烟酒类商品零售额同比增长9.7%,增速比上年加快0.2pct。

其中,粮油食品类商品增长10.2%,增速与上年持平;饮料类商品增长10.4%,增速较上年加快1.4pct。

日用品类商品增长13.9%,增速加快0.2pct,吃和用均继续保持两位数较快增长。

2019 年服装鞋帽纺织类增速持续承压,全年保持2.9%增速,较上年同期降低5.1pct,主要受到暖冬天气、行业去库存、终端需求降低及电商冲击等因素的影响,服装行业增速较为疲软。

可选品类中消费升级类商品增速加快,化妆品行业维持高景气度。

2019 年限上单位化妆品类、文化办公用品类和通讯器材类商品零售额比上年分别增长12.6%、3.3%和8.5%,增速分别比上年加快3.0pct、0.3pc和1.4pct,化妆品是可选品类中唯一增速保持两位数的细分行业,“口红效应”叠加国货潮催化,行业维持高景气度。

在消费升级类商品中,可穿戴智能设备、智能家用电器和音像器材等发展享受型商品零售额快速增长。

2019 年体育娱乐用品类商品增长8.0%,上年为下降2.7%;金银珠宝类全年增长0.4%,较上年同期下降7pct,但12 月单月同比+3.7%,为下半年最高增速,7 月份开始金银珠宝类单月增速持续为负。

随着物流配送体系的完善以及网购用户数量的增多,网上零售继续保持快速增长。

2019 年,全国网上零售额106,324 亿元,累计同比增长16.5%,其中实物商品网上零售额同比增长19.5%,增速比社会消费品零售总额快11.5pct,占社会消费品零售总额的比重为20.7%,比上年提高2.3pct。

在实物商品网上零售额中,吃、穿和用类商品分别增长30.9%、15.3%和19.8%。

国家邮政局预计2019 年快递业务量和业务收入分别完成630亿件和7450亿元,分别增长24%和23%。

据测算,实物商品网上零售额对社会消费品零售总额增长的贡献率超过45%。

2019 年直播电商、社交电商、生鲜电商等新业态快速壮大,天猫“双十一”期间,超过 10万商家开通直播,超过50%的商家通过直播获得新增长。

全国大中型零售企业销售额数据

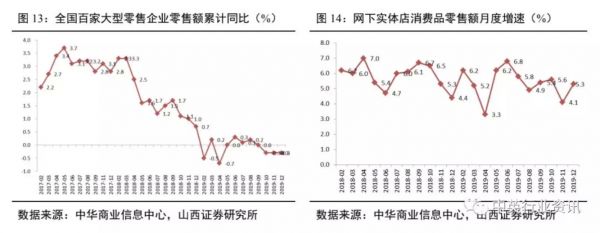

根据中华全国商业信息中心统计,2019 年全国百家重点大型零售企业零售额同比下降0.3%,增速较1-11月持平,较上年下降1pct。

其中化妆品类、粮油食品类、日用品类商品零售额实现正增长,且增速快于上年。

服装类、金银珠宝类、家用电器类商品零售不及上年同期。

实体店消费增速实现平稳增长,2019 年实体店消费品零售额增长5.4%,增速较1-11 月持平,较上年放缓0.5pct。

其中,12 月同比增长5.3%,增速较上月加快1.2pct。

2019 年限额以下单位和个体户商品零售额实现226363 亿元,累计增长10.6%,增速较1-11 月份持平,较上年放缓0.6pct。

限额以下单位和个体户商品零售额对商品零售总额增长的贡献率为81.5%,占商品零售总额的比重为62%。

实体商业行业集中度整体较低,商品零售中有超过60%的零售额由限额以下单位和个体户贡献,实体龙头的市场份额仍然存在较大的提升空间。

2019 年,传统业态加快融合发展。为应对网上零售等新模式对实体店零售的冲击,传统零售业态加速转型升级,积极推进线上线下融合发展。

2019 年,包括超市、专卖店、专业店等在内的限额以上单位实体店零售额比上年增长3.8%。

其中,限额以上超市和便利店零售额分别增长6.5%和4.9%,增速比实体零售平均增速分别快2.7pct 和1.1pct。

据测算,2019 年,限额以上单位通过互联网实现的商品零售额占限额以上单位消费品零售额的比重为12.9%,比上年提高2.7pct。

投资建议

2019 年最终消费支出对经济增长的贡献率达到近60%,消费在中国经济发展中发挥了基础性作用,是中国经济增长的第一拉动力。

展望2020年,居民收入稳步增长,带动消费能力提升;

而且随着居民消费结构的不断升级,消费领域继续扩大;

随着改革深入推进,消费环境继续改善;

再加上市场预期的好转,居民消费意愿的上升。

消费在中国经济发展中的基础性作用会进一步发挥。四季度宏观经济指标均出现积极变化,目前我国经济已经从高速增长阶段转向高质量发展阶段。

在经济运行总体平稳,发展质量稳步提升的环境下,我们建议关注消费需求的结构性优化升级,重点关注服务性消费占比提升,景气度较高的细分行业和下沉市场的增量需求,主要关注以下几条主线,

1)今年以来与百货相关的可选消费品增速弹性较足,优秀的传统百货企业重新聚焦实体零售的本质,通过盘活存量会员资产、回归产品与服务、增加体验式元素等方式寻找内生增长的机会。

并保持一定的外延扩张速度持续提升市场占有率,我们认为低估值龙头具备一定估值修复的机会,建议关注深入推进数字化、体验式、供应链三大发展战略。

通过推进各业态数字化增强顾客洞察和中后台改造,公司对内夯实差异化经营特色,增厚门店服务价值,对外持续铺设门店网络扩张,推进各业态供应链整合,下沉三四线优势显著的天虹股份。

2)受益必选消费稳健增长、大众消费升级以及行业自身跨界融合程度不断加深,超市企业同店增速持续向好,企业自身对于供应链的把控和自有品牌的构建逐渐成为其优势所在。

超市板块在消费后周期中存在较强的业绩确定性,具有一定的防御性价值,建议关注集中聚焦超市主业放权十大战区,核心地区创新业态有所突破,各战区有均衡发展之势,并坚持以智能中台为基础打造食品供应链,要约收购中百股份,提升湖北市场份额的永辉超市;

以及持续完善在区域密集布局、多业态互补、一体化物流、供应链建设、生鲜经营等方面的优势,在巩固成熟区域的同时加快新区拓展速度,推动业态精细分级,同店收入行业居前,持续提升供应链效率,支撑连锁业务拓展的家家悦;

3)在消费升级背景下,低线城市的大众消费市场仍然存在较大的增量红利发掘空间,新锐品牌通过布局下沉市场的长尾消费渠道,可以有效增强品牌盈利护城河、提升市场占有率。

而其中的龙头企业在拓展新增量的同时巩固存量运营,有效提升细分行业集中度,建议关注持续推进全场景零售发展,加快社区、农村市场布局,强化社交、社群运营,进一步提升非电器品类的专业化经营能力,加快物流基础设施建设和用户体验的提升,通过丰富商品品类、优化供应链来提升内生运作效率,推进全渠道布局尤其是对低线市场和社区市场布局的苏宁易购;

以及身处万亿母婴市场优质赛道,管理团队聚焦主业,以渠道拓展和升级、品牌建设、商品结构优化、供应链优化等为主轴,较好地推进了主业快速发展,持续加速门店拓展,整合产业资源的能力的爱婴室;

还有不断优化品牌布局和产品结构、丸美顺应高端化趋势,继续深耕抗衰老细分领域,线上线下各渠道稳步推进,有效落实各项经营举措,实现差异化品牌资产精准定位,融合社交化营销多渠道协同发展的丸美股份。

相关推荐

2019年社零行业数据统计与投资建议

2019年互联网与传媒行业中期格局:全面复苏,还是回光返照?

聚焦医疗大数据,「零氪科技」完成7亿元D+轮融资

疫情下的互联网行业投资指南

2019年通用行业企业服务投资分析

拼多多与它的社交电商门徒:野蛮、争议与转型

2019年教育行业年度盘点:政策频出,短视频新血注入

2020中国生鲜行业报告:发展现状、逻辑与未来趋势

2019年Q4智能手机行业季度数据研究报告

浪潮褪去:给2019年寻求股权融资创业者的三大建议

网址: 2019年社零行业数据统计与投资建议 http://www.xishuta.com/zhidaoview6229.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180