为什么只把茅台当成高端消费品,市值就被大大低估了?

本文来自公众号:思想钢印(ID:sxgy9999),作者:人神共奋

真正的社交货币

如果你看到在超市里看到你的朋友买了一瓶茅台,那么你大概率不会觉得他是个喜欢喝酒的人,你只会觉得,他大概是要送礼或者是请客办什么重要的事了。

这种商品消费用途发生飘移的情况以前也有。

在战争年代,货币很容易贬值,人们就想寻找一种价值比较稳定的东西来代替货币,比如香烟。因为香烟是刚性消费,价格追随通胀率同步上涨,而且价格透明,不抽烟的人也可以当成钱用,

香烟正是由于被当成货币,大大增加了“消费人群”。

凡是具备这两个特征的商品,去借用了传播学上的一个名词“社交货币”。“社交货币”在传播学中只是一个比喻,但茅台的“社交货币”是真的具有货币的“一般等价物”的某些特征。

通常茅台被归为高端白酒这个消费品类目中,但正如我们平时的认知,茅台这种商品是“喝的人不买,买的人不喝”,把茅台当成饮料或者高端消费品去研究,掩盖茅台社交货币的金融属性,研究结论就会出现偏差。

比如茅台的估值是35倍PE左右,利润增速15%,这是典型的略带周期性的消费品龙头的估值,如果考虑茅台的“社交货币”的属性,对它的估值产生什么样的影响呢?

消费与投资品的双重属性

货币作为“一般等价物”,有五种职能:价值尺度、流通手段、贮藏手段、支付手段和世界货币,茅台具备这些职能吗?

首先,为什么我们喜欢用茅台送礼或者请客呢?因为茅台知名度高、且价格比较透明,全国统一。

这就是在说,茅台具备货币“价值尺度”的作用。

其次,茅台的典型消费场景是商务宴请和送礼,本质上是把“茅台”当成货币进行“情感支付”。

这是茅台所具备货币的“流通手段”的作用。

很多高档白酒、甚至高档食品在某一特定区域内,都具备上面两个职能,但第三点,却是茅台独有的。

最后,酱香型酒更适合储存,茅台又是价值最高的,单位面积贮藏价值量最大。所以近十几年,茅台培养了“喝老酒”的习惯——很多人遇到机会就买几瓶,贮藏在家里,既保值增值,想用得时候也方便,必要的时候又能当礼品转送出去。

这就是货币“贮藏手段”的功能。

茅台具备了货币职能中的“价值尺度、流通手段、贮藏手段”三种最原始的职能,让它跟一般的消费品有很大区别。

一般的消费品的消费过程是“消费需求——购买——消费”。

茅台的消费过程是:“社交需求——购买——流通——贮藏——消费”。

茅台既有高端消费品的特征,又有投资品“保值增值”功能,多出来的这个“收藏”功能,将对公司估值产生什么样的影响呢?

茅台的量

研究公司价值,无非是“量”与“价”,先看“量”。

一般消费品有两个量,产量和销量。茅台的产量等于销量,但却多出了两个“独有的量”,出现了三个量:

1.销售量:每年的出厂卖给经销商或直销终端的销量,这是财报上的销量

2.购买量:从各种销售终端卖到消费者手上的量

3.开瓶量:实际消费场景中发生开瓶量

销售量取决于经销商或终端的采购量,像白酒这种耐贮藏的商量,跟经销商的库存有关,经销商的囤货行为正是白酒之前有周期性的最大原因。

但随着各大酒企对经销商控制能力的不断加强,茅台的经销商越来越放弃了之前靠囤货待涨赚更大差价的盈利方法,只保持几个月的合理库存,通过走量来实现利润,所以,长期的趋势而言,“销售量”跟“购买量”是差不多的。

再看“开瓶量”,社交宴请是一个非常稳定的量,酒水是无法绕过的,高端宴请中,酒水占比很高,除了白酒几乎没有别的选择,文化是一个超级稳定的因素,大家不要根据自己的消费习惯去臆测白酒以后没人喝的问题。

所以在总量稳定的前提下,茅台的“开瓶量”,重点是社交货币的替代品的竞争。

由于茅台的价格与其他高端白酒差别过大,没有替代性。而人的酒量又是有限的,所以,要么是五粮液的档次,要么是茅台的档次,一般不存在用两瓶五粮液代替一瓶茅台的问题。

事实上,我认为茅台和五粮液长时间保持一倍以上的价差,是一种自然选择后的均衡状态。它们就像货币的金银双本位,金和银的价格有很大落差;就像纸币是百元钞票和五十元钞票,而不会出现百元和八十元钞票。

所以,未来的一二十年,茅台每年的开瓶量都是一个非常稳定的量。

但开瓶量稳定,并不能保证销量稳定,因为茅台发生开瓶的消费,其来源,可能是直接购买,也可能是前几年提前购买后进入贮藏环节的。

相应的,销售终端每年的实际销售,一部分直接开瓶消费掉,另一部分进入贮藏环节。

原因在于茅台的“价值贮藏”作用,开瓶量与购买量发生错位。之间多了一个“存世量”。

“存世量”是收藏品的概念,用在茅台身上,是指历年出厂又没有被消费掉的贮藏量,包括经销商、销售终端的库存和消费者的收藏,总之,所有没有喝掉的,甚至包括无法鉴别真伪的高仿版都算是存世量。

收藏品的“存世量”直接决定了市场价格,像几年前很火的邮票,现在大量跌破面值,正是因为没人用邮票,导致存世量惊人。

十几年前的茅台,因为消费能力有限,大量货源被囤积在经销商手中,给出一个虚假的价格信号,最终导致价格崩盘。

好在茅台并不是纯粹的收藏品,它还是有适合饮用的最佳时间,大部分茅台最终还是会被喝掉,导致茅台的存世量还是保持在一个合理的水平。

影响茅台未来销售的关键变量在于“存世量”的波动。消费者手中的贮藏量进入“开瓶”有一定的比例,“存世量”过大,从这个环节进入“开瓶”的就越多,就会减少厂家对经销商和销售终端的销售量。

那么存世量过小呢,这就涉及到另一个判断企业价值的因素——价。

茅台的价

茅台公司价值的“价”是指茅台的出厂价,目前因为与市场价有巨大的利差,至少在几年内是稳定的,但未来还是要考虑市场价对出厂价的制约。

食品行业的原材料由于通胀的原因,成本处于长期上升趋势中,因此在企业成长的过程中,提价是一个必然的选择,品牌商品提价的过程,也是行业集中度提升的过程。

但提价过快也会遭到消费者的反噬,东阿阿胶就是一个反例,提价需要慢慢提升,其提价能力也是品牌力的一种体现。

当然,白酒的提价跟成本无关,是为了体现品牌价值,跟上消费者的消费升级,厂商通常要通过控制供应量来稳步提升市场价格,这就是控盘挺价。

不管是茅台的金融属性,还是消费属性,都要求市场价格(不是出厂价)必须长期保持小幅提价,既不能过快,也不能过慢。如果市场价格上涨或下跌过快,都会直接影响“开瓶量”,原因还是前面说的,酒水对宴请档次有直接的影响。

茅台的“挺价”有一个难点,作为一种社交货币,比别的品牌多了一个“M0”——存世量,茅台的货币属性中有一个其他高端白酒并不具备的功能——储藏价值。因此,其市场价格就像资产价格一样,与金融市场的货币供应量高度相关。

茅台之前价格的周期性是“库存周期”,是经销商因为价格本身的涨跌而囤积库存和抛售库存造成价格大幅波动。茅台的“库存周期”造成了业绩周期性波动,是压制茅台估值的最重要的因素。

从2019年开始,茅台加大了直销的比例,市场理解为提升短期的利润,但我认为,如果坚持下来,它将有更长远的意义——或将直接拉长周期。

从长期而言,经销商手中的一部分量提前进入消费者的储酒柜,改变了存世量的结构。

经销商囤货是为了抛售,而消费者就算因为价格上涨而存酒,其目的还是为了喝,不存在集中抛售导致价格坐过山车,必然会弱化茅台的“库存周期”。

不过,消费者也存在“涨时买涨,跌时卖跌”的心理,同样会加大波动,这怎么解决呢?

直销占到一定比例后,茅台就可以通过控制直销量去影响市场价,降低了价格的波动。

而且,茅台作为食品,它还是有一个适合饮用的时间,一旦超过了这个时间又不能在收藏市场上获益,拥有者会遭到损失,所以开瓶仍然是一个稳定的量。

当然,存世量只是从经销商转移到消费者手中,其周期不会完全消除,而是被拉长,变平缓了。

所以,决定茅台长期价值的,还是能否把茅台的金融属性控制在一个合理的范围内,让茅台的存世量保持在一个适当的范围内——要别人去消费,就不能太贵,要别人去贮藏,就不能太便宜。存世量既不能太大,也不能太小,既不能过度消费掉,也不能过度储存。

这就是茅台公司近年一直强调的酒喝不炒的原因,用各种方式引导正常的开瓶而不是收藏。

不过,影响茅台成为长期稳定的社交货币的,还有一个制约因素——产量的峰值。

产能是唯一的疑问

茅台想要长期承担社交货币的作用,它的产能必须是无限可扩张的,否则,要么价格涨到开瓶量越来越少,沦为真正的收藏品,要么出现其他替代品。

金银退出货币舞台的原因之一,是它的产量有限,无法满足现代经济金融的要求。

而茅台在营销上一直强调,离开了赤水河谷地带,就不可能生产真正的茅台,所以理论产能极限就是10万吨。

不过,我也看到一种说法,离开了赤水河谷地带,也能生产同样口味的茅台。

我只研究白酒投资,不懂酒的生产,产能极限算是一个知识盲点。不过我相信,到了一定时候,茅台公司也必须想办法突破产能瓶颈。

估值的探讨

在得到最后的估值结论之前,我要先理清前面说的茅台“社交货币”的核心逻辑:

1.既是高端白酒绝对的龙头,又是消费文化意义上的“社交货币”。

2.现阶段的需求是高消费群体快速增长,而永续期,就算高消费群体不再增长,作为“社交货币”的需求量也非常平稳,不但没有竞品,而且无法被替代。

3.茅台的价格的本质是一种货币现象,长期缓慢上涨的趋势无法改变,

4.随着直销比例加上,库存周期将渐渐被抹平,但作为社交货币,其价格不可避免的受到货币供应量的影响,呈现长周期性波动。

在这四点基础上,我可以给茅台一个更合理的估值。

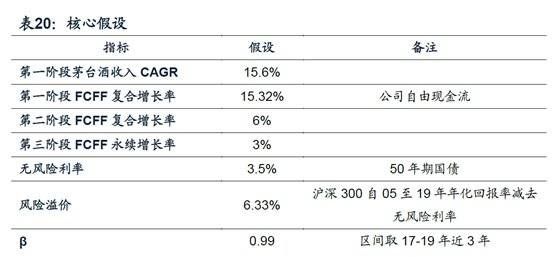

下图是广发用自由现金流贴现法计算的茅台估值。

其永续增长率三阶段分别为:16%、6%和3%,如果从金融和消费双重属性的角度看,基本同意。

关键在于市场选择的“股票贴现率”。

一般公司用股指回报作为预期收益的计算基数,没问题,但如果本文的逻辑成立,茅台具有一般等价物,即货币的某些特征,而且这种特征将在未来长期存在,那么,该笔投资的投资回报率,显然不应该要求股指的预期收益率。

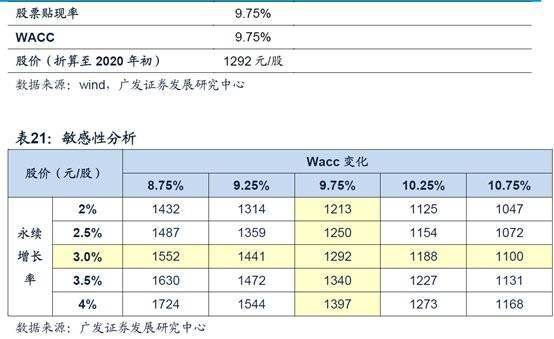

市场给出的估值是担心周期性带来的风险,考虑到直销比例拉大周期,其波动性更像大众消费品,WACC应该低于9.75%,我觉得可以达到8%,具体估值,因为我不是持牌分析师,不能给,但大家可以自己用公式算一算。

再从相对估值法看,我觉得其需求逻辑、业务特征、竞争格局和永续增速,更像目前44倍PE的“爱马仕国际集团 (HRMS)”。

本文来自公众号:思想钢印(ID:sxgy9999),作者:人神共奋

相关推荐

为什么只把茅台当成高端消费品,市值就被大大低估了?

A股最贵的茅台,是一颗“定时炸弹”吗?

都靠涨价赚钱,为何茅台这么牛阿胶这么衰?

“万物利好”的茅台遇到了麻烦

市值近千亿,年入近百亿,那个号称要与茅台平起平坐的郎酒要IPO了

“上天入地”,寻找茅台

任正非历次谈5G:为什么会有人把5G当成“核弹”?

如果华为登陆科创板:市值将超六个茅台

新品牌存活率不足一成,光控新经济基金高扬:如何做消费品的“乘法生意”?

“不务正业”的外国品牌,为什么占领了中国高端口罩市场

网址: 为什么只把茅台当成高端消费品,市值就被大大低估了? http://www.xishuta.com/zhidaoview8072.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180