新环境下的风险投资格局将如何变化

编者按:本文来自微信公众号“红点创投”(ID:RedpointVentures),作者:Tomasz Tunguz,36氪经授权发布。

前言:随着疫情全球化,很多国家进入了紧急状态。美股有史以来短时间内熔断四次,多国家市场受到重创。以史为鉴,当今资本市场会呈现出何种趋势?创业者和投资人会有什么疑问?

以下内容来自于红点创投合伙人TOMASZ TUNGUZ的博客。最近他连续发表多篇关于“新冠时期”的风险投资行业的分析。我们将陆续推出后面的内容,希望可以引发创业者和投资人进一步的思考和讨论。

编译:红点中国团队 Phyllis & Emily

新环境下,线下投资活动暂停,创业公司投融资会发生怎样变化?2008年的金融危机,那一年我刚进入风险投资行业,让我们一起来看看当年的数据。

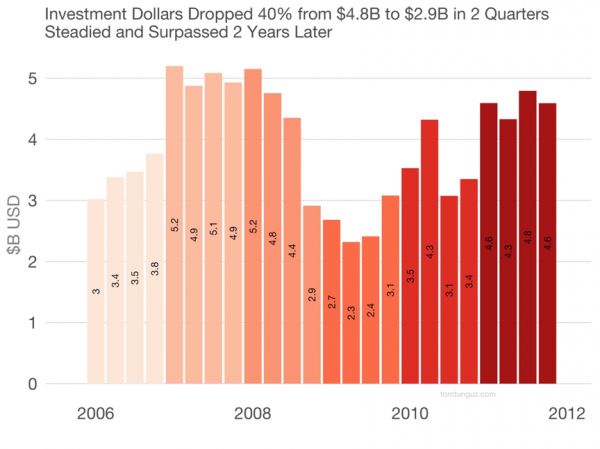

2006年,早期投资机构每季度在种子A、B和C轮的投资总额约35亿美元。在2007-2008年初,增长到每季度50亿美元。随后,在股市崩盘后的几个季度里,投资速度下降一半,分别跌倒29亿、27亿和23亿美金。市场曾在2010年第二季度恢复到之前水平,但需要八个季度才能回复到之前的交易量。

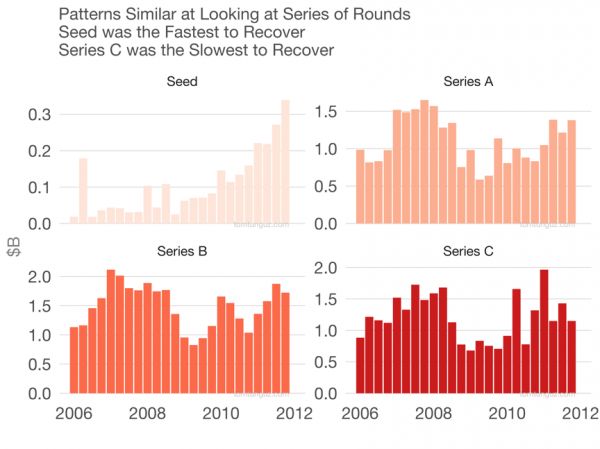

从轮次上看,越早阶段的投资受到的影响越小。图表所示,种子轮投资恢复最快。种子轮的投资速度在2008年第三季度下降了50%,但是在第四季度就回到之前水平且交易量继续增加。这可能是几个方面原因:估值下跌、无需对公司进行重新定价/估值、通常经济衰退是创业的好时机。

A轮的投资节奏从2009年第四季度开始稳步增长至2012年。B轮市场也出现了良好的复苏,随后在2010年底出现了萎缩,然后又一次激增。C轮公司的投资是最难恢复的。我怀疑是因为C轮标的的估值重置,与早期不同,市场对后期标的需要更多时间的调整。

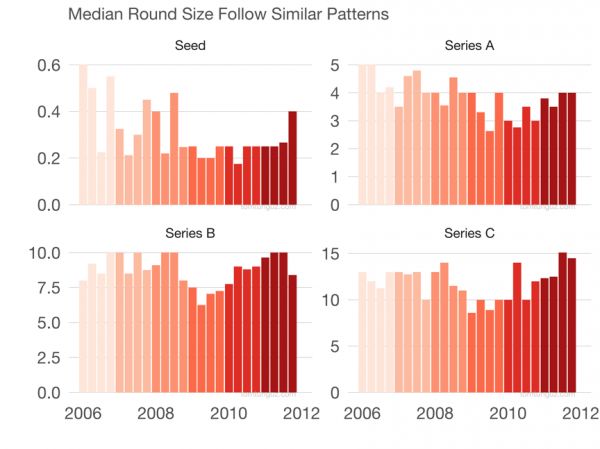

以上图表显示了同一时期的融资规模中位数。因为VC通常会投资一定数量的初创公司,所以我们也可以把它看做是估值的指代。种子轮保持在30万美元(不同时代),A轮融资规模从400万美元下降至260万美元(下降了35%),然后在接下来的八个季度里反弹。B轮融资规模从1000万美元降至600万美元。C轮融资规模则从1400万美元降至850万美元(下降了40%)。

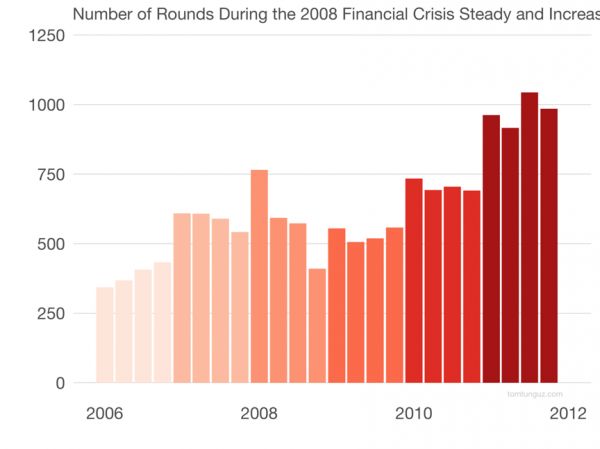

然而,就交易数量而言,在早期的几轮融资中,一切照常。除了2008年第三季度有所下降外,VC仍在进行多轮投资。估值和融资规模是风险投资下降的主要原因。

在更具挑战的金融环境中,初创公司通常烧钱更少,因此成长速度也更慢。我理解,增长放缓意味着公司升值放缓,因此估值增长应该更少。

将一场危机与另一场危机进行比较,是评估潜在影响的一种方式。但因为很多事情是不同的,这样比较也只作参考。以史为鉴,我们参考2008年金融危机,风险投资市场的估值在18至24个月期间持续下跌,而交易速度将会如常。

相关推荐

新环境下的风险投资格局将如何变化

比知识更重要的,是格局

我亲历的数据安全To B格局大变化

经此一疫,互联网公司格局发生了哪些变化?

风险投资史话:硅谷的崛起

2020,风险投资格局已变

百度市值掉到第八,近十年互联网公司格局变化

推拉之间——新流量格局下,消费品牌的起量路径

普华资本董事李杨:拥抱变革,行者无疆-巨变环境下的医疗投资 | 2019WISE风向大会

当前环境下的6个市场机会

网址: 新环境下的风险投资格局将如何变化 http://www.xishuta.com/zhidaoview8170.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180