对于巴菲特的沉默,每个人都需冷静下来

编者按:本文来自微信公众号“猛兽财经”(ID:mengshoucaijing),作者:猛兽财经,36氪经授权发布。

回顾一下巴菲特在2008-2009年期间的所作所为,并详述其中可能的原因。

他真正的大动作是在2009年11月买下北伯灵顿圣达菲铁路公司的剩余股份。

比较伯克希尔哈撒韦公司的资产负债表:现金占股本的比例是2008-2009年的两倍。

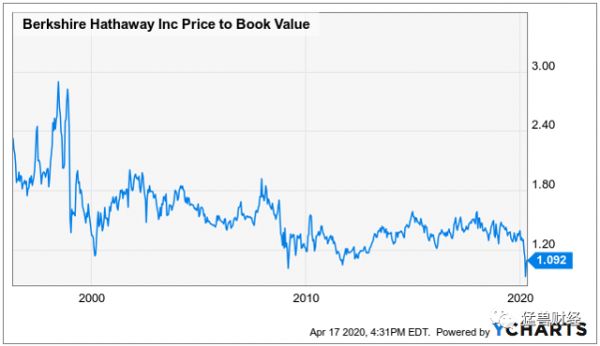

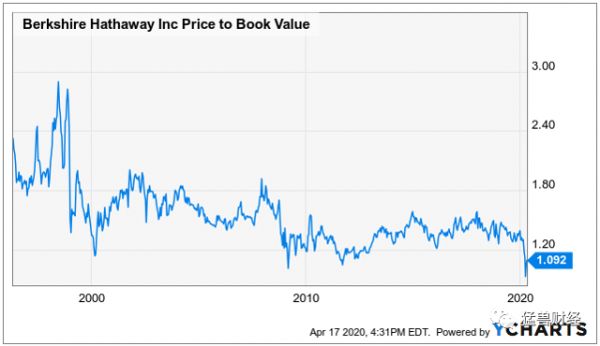

为什么我们准备长持伯克希尔哈撒韦公司(BRK. b)。在我们的职业生涯中,这是自90年代中期以来第一次以最低的市盈率和市盈率来交易。

为什么最近我们没有听到或看到沃伦•巴菲特像2008年秋季那样投资公司的消息?我们始终记得,巴菲特在2009年11月宣布收购伯灵顿北方圣菲铁路公司(Burlington Northern Sante Fe,BNSF)的剩余股份时做出的重大决定。

在我们的投资生涯中,我们第一次长期持有伯克希尔哈撒韦公司(BRK.b)的股票,所以我们决定更深入地比较伯克希尔当时和现在的行为。

2008年全球金融危机 巴菲特出手买了啥?

如果你搜索巴菲特在2008年全球金融危机期间所做的交易,你就会找到一些讨论他2008年10月与高盛的优先和认股权证交易的文章。此外,还会有讨论提到他对通用电气(GE)的投资,其中还包括一笔优先股和认股权证交易。甚至可能会找到这样一篇文章,提到他从2009年3月开始对瑞士再保险(OTCPK:SSREF)的投资。

我们甚至还会找到一些文章,宣称他更愿意与美国银行达成交易,并获得授权,作为他在2008年金融危机时期的“杰作”投资。这个旧闻本身就很有趣,因为对美国银行的投资直到2011年秋季才发生。事实上,假如你没有看到他收购伯灵顿北方圣菲铁路公司的时候用了几乎相同的招式,那是因为当时很少有人讨论。

在撰写这篇文章的过程中,我们常常感到有趣的地方是:巴菲特的投资风格、模式清晰可见。我们可能都认为巴菲特更像是一位传统的股票投资组合经理,而不是一家金融和工业企业集团的领导者。回顾他在2008年金融危机期间所采取的投资行动,我们将这些交易分为三种类型:

1)合并融资;2)不良融资;3)商业投资;

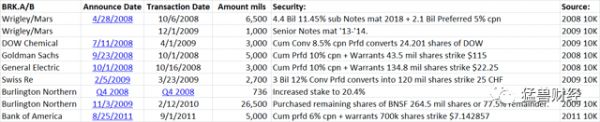

以下是我们根据伯克希尔在2008年全球金融危机时期的主要交易清单:

Sources: SEC filings 10K's & 13F's, Google Search and Media Reports.

合并融资交易可能是最有趣的,因为它们通常被认为是巴菲特在这一时期的重大举措,但从公告日期可以看出,它们处于市场下跌过程的早期。你还可以看到他倾向于购买优先证券来降低风险,但这确实让我们想起了合并套利在巴菲特投资策略中是多么早的一个重要部分。随着时间的推移,这种策略被越来越多的专业人士采用,从而缩小了价差。现在,巴菲特已经转向为并购融资,而不仅仅是利用价差。

Source: SEC filings, Media Reports, Fidelity Active Trader Pro.

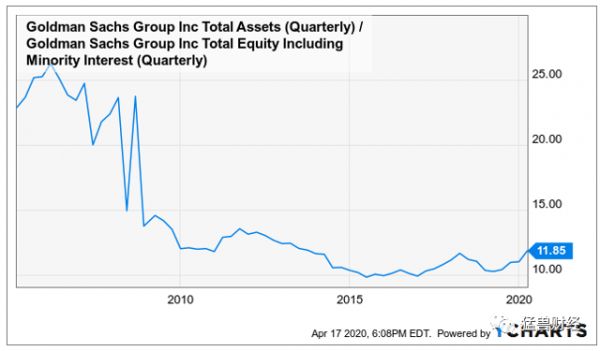

如果巴菲特在2008年全球金融危机时期仅仅是通过并购融资开始的,那么你可以从上面的图表中清楚地看到2008年秋季这一情况是如何变化的。高盛和通用电气的交易属于我提到的第二种类型,但有趣的是,它们也发生在加速下滑阶段的早期。事后看来,只有瑞士再保险的交易时机选择得很好。这三种投资的共同之处不仅仅是优先股,它们可以转换为股票,也可以附带权证。它们也都是金融交易,这些公司都因为它们的财务杠杆而陷入困境。

事实上,我们认为,在这一点上,它们实际上都已资不抵债。我们想补充的是,不要过多地考虑哪些公司倒闭了,而要考虑为什么幸存下来的公司能够幸免于难。

到目前为止,巴菲特和他的伯克希尔一直保持沉默。但现在查理·芒格正在谈论为什么伯克希尔要等着瞧。这是芒格在最近的一篇文章中的一句话:

“沃伦想让伯克希尔为那些将90%的净资产投资于该公司的人提供安全保障。我们总是小心谨慎的。这并不意味着我们不能做一些非常积极的事情或抓住一些机会。但基本上我们会相当保守。我们将在另一边强势崛起。”

所有这些观点在2008年也应该是正确的,但为什么巴菲特会积极参与2008金融危机时期三家核心的金融公司呢?在我们看来,我们认为当时的伯克希尔本身实际上也已经资不抵债了。巴菲特的动机不仅仅是拯救高盛和通用电气,他还拯救了伯克希尔及其旗下GEICO部门的巨大财务风险。几年后,巴菲特本人在2018年的采访中提供了关键线索:

我们在那次特别的恐慌中学到的是,我们都是多米诺骨牌。

当你想到他在2008年10月16日写的那篇专栏文章时,就会想到这个概念。巴菲特是演讲大师。他经常主张提高美国企业的道德标准和董事会多元化,但在他自己的公司却很少这样做。总之,我们认为有一个令人信服的理由来解释为什么伯克希尔在金融危机最严重的时候进行了这些金融投资,这些投资多半是为了伯克希尔自身的财务状况,而不仅仅是增加回报的机会。如果你这样想,那么当前伯克希尔缺乏行动背后的原因就更有意义了。

本质上,目前与2008年全球金融危机时期不是相同的处境。尽管美国现在都面临着严重的经济衰退,但在我们看来,金融系统全面崩溃的风险是不可比拟的。单纯从数字上看,这些季度对GDP的影响将更为严重。然而,当时的金融体系的杠杆率比现在要高得多,而且还充斥着大量劣质资产,这些资产是以房地产价值崩溃为抵押的。当时我们离社会彻底崩溃只有几周的时间了。商业票据市场实际上已经关闭。这就是杂货店货架空空如也的原因。尽管人们不幸也会出现恐慌性的囤货行为,但这次我们没有同样的担心。

Source: YCharts: GS Total Assets / Total Equity.

将2008年全球金融危机与当前期间进行比较

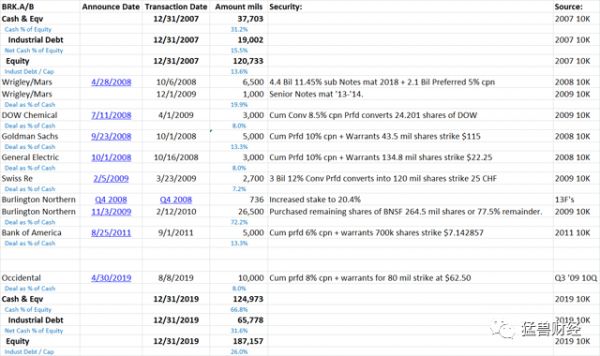

除了提到的那些,伯克希尔还有其他的投资。2008年9月,巴菲特购买了比亚迪股份有限公司(OTCPK:BYDDF)的股份。他还增加了对USG公司(USG)的投资,但这些都是3亿类型规模的支出。我们一直试图把重点放在数十亿美元以上的交易上,因为对于像伯克希尔这样规模的企业集团来说,这样的规模才是真正起到推动作用的。我们还需要考虑伯克希尔在进入全球金融危机之后的资产负债表,以及当前的环境,以便公平地衡量它们采取和未采取行动的动机。

Sources: SEC filings 10K's & 13F's, Google Search and Media Reports.

在上面的图表中,我们已经从伯克希尔的资产负债表中添加了现金、股本和工业债务水平。当从资产负债表上看这几个项目时(是的,这显然不是全部),但就现金金额占总股本的比例而言,伯克希尔显然比在2008年全球金融危机期间更有保障和灵活性。只有当我们考虑净工业债务/资本比率的水平时,伯克希尔目前的地位才会略低于当时的水平。我们选择只使用工业债务而不是金融债务。你还可以看到,交易规模占现金的比例往往在类似的水平附近。

最后,当然,就资金配置而言,投资伯灵顿北方圣菲铁路公司的交易与其他任何交易相比都是一个巨大的亮点,这一点应该非常引人注目。它实际上相当于所有其他交易的总和。当时,他还因为这笔交易受到了很多批评,许多人认为他为铁路业务支付了过高的价格。以下是三个主要美国货运铁路公司(CSX Corp.,CSX)、联合太平洋公司(Union Pacific Corp.,UNP)和诺福克南方公司(Norfolk Southern Corp.,NSC)的EV/EBITDA倍数(企业价值倍数)。

我们已经画出了伯克希尔宣布收购的大致时间点。未来有几个时点,市盈率会下降,但这更多地与息税折旧摊销前利润的增长有关,而不是与企业长期前景的下降有关。关键是,巴菲特肯定没有为这项业务支付任何形式的溢价,而现在市场回报这些业务的倍数基本上增加了50%。

总而言之,伯灵顿北方圣菲铁路公司的交易比那个时期任何其他更受欢迎的巴菲特交易都投入了更多的资本资源。它也是在2009年3月市场触底八个月后、在与高盛和通用电气达成财务困难的交易一年多后才公布的。换句话说,在因为没有BRK的消息而心烦意乱之前,给他一些时间。如果以史为鉴,那么至少在今年年底或2021年初之前,我们真的不应该指望BRK进行任何商业类型的收购。这是假设我们不会创造一个新的低点。

总结

综上所述,我们认为,巴菲特在2008年全球金融危机期间达成的许多交易并非出于机遇,而是出于需要。真正的大买卖是在低点出现很久之后收购伯灵顿北方圣菲铁路公司。考虑到伯克希尔如今的财务灵活性比当时更大,巴菲特保持沉默,因为他不必出于需要进行投资。也几乎不可能让没有陷入困境的有价值企业以这样的价格出售。在股市有所反弹、每个人都对经济谷的另一边将会是什么样子有了更好的认识之后,打击股市的时机可能就在未来。

在投资生涯中,我们是第一次持有伯克希尔的B股。有两个原因使我们做出了这样的选择:

1) 伯克希尔有大量现金可供配置,而且坦率地说,巴菲特常常能够以低于其他追求者的价格收购大企业。这就是同化管理和替换管理的好处。你经常可以达成一些让股东在短期内完成成本更低的交易。

2) 伯克希尔的市净率和有形账面价值处于或低于90年代中期以来的各自低位。

因此,在这些包罗万象的指标上,该股的交易价格要比在2008年全球金融危机时便宜,当时我们刚刚指出,巴菲特进行这些投资是出于必要,也是为了挽救自己的伯克希尔免于金融崩溃。

作者:Non-Correlating Stock Ideas

免责声明:本文为作者独立观点,不代表猛兽财经立场。

猛兽财经致力于让每一个不甘心的青年人学会美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过美股投资获得自由。

另外在美股投资这件事上,猛兽总是独行,牛羊才成群。我们像猛兽一样关注着全球美股、A 股、港股等股票市场并且为投资人提供专业的财经资讯、金融圈社交、知识问答、线上线下活动等服务。

相关推荐

对于巴菲特的沉默,每个人都需冷静下来

一文读懂巴菲特股东大会,干货都在这了

巴菲特:我比任何一个88岁的老头都活的开心

环球时报社评:国际社会需打破对美国明抢TikTok的沉默

巴菲特的2020年致股东信,暴露了自己资产配置的致命问题

伯克希尔股东大会:巴菲特批判比特币 遗憾错过谷歌

不该沉默:什么样的运营机制能帮滴滴司机成长,获得更多收益?

Q3顶级机构持仓浮出水面,“巴菲特们”三季度都买了什么?

巴菲特的三位老师

《沉默的真相》,为什么这次网友不再抗拒付费点播?

网址: 对于巴菲特的沉默,每个人都需冷静下来 http://www.xishuta.com/zhidaoview9020.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180