上坤地产IPO:借新债还旧债,净负债高达118.8%

撰写 | 鲜宝

编辑 | 森淼

在当下房地产行业融资窗口收紧的大环境下,赴港上市成为房企解决资金紧张的不二选择。

3月30日,上海本地房企上坤地产集团有限公司(下称“上坤地产”)向港交所递交上市招股书,农银国际为其独家保荐人。

对上坤集团而言,赴港上市无疑能够获得更多的资源与金融支持,但在疫情蔓延的当下,房地产市场遭受到剧烈的冲击,而上坤地产的上市路还能一帆风顺吗?

/ 01 /

“上坤花木兰”背后的实控人

房地产行业鲜少出现女性领导者,而上坤地产背后的创始人朱静正是其中之一。像许多商业故事的开始一样,朱静称自己在大学毕业后是机缘巧合之下进入到地产行业。

在创立上坤之前,朱静曾任河南建业地产股份有限公司集团副总裁,集团经营决策委员会委员、执行董事。在建业地产工作7年之后,朱静辞去了副总裁的职位,决定自己创业。

朱静选择创业并不是一时冲动,朱静在读中欧国际工商学院EMBA期间,结识了知名投资人林劲峰,二人都有进军地产的想法,随即一拍即合,朱静在获得林劲峰的投资后,于2010年在上海创立上坤集团。

可以说,上坤地产能够在上海起步,林劲峰的盈信投资在资金上给予了上坤地产强力的支援。

公开资料显示,上坤集团属于深圳盈信国富集团(即盈信投资集团)旗下的房地产公司,而盈信投资正是由林劲峰一手创办。同时林劲峰还是股神巴菲特长期价值投资者的忠实信徒,与股神巴菲特私交甚厚。

根据天眼查,上坤集团主要由两家公司实际控股,分别是上海上坤实业投资有限公司持股85%,上海世蕊合伙投资企业持股15%;其中,上海上坤实业投资有限公司的大股东为由林劲峰实际控制的深圳盈信国富集团。

图片来源:天眼查

林劲峰和朱静两人对上坤集团的持股比例为,林劲峰占29.05%,朱静占32.13%。但是,经过天眼查大数据分析得出结论:上坤集团的实际控制人疑似为林劲峰。

有了林劲峰在背后的操盘,上坤地产不愁一战成名。2015年收购上海佘山的项目让上坤地产在上海房地产界初露锋芒。

2015年,上坤地产年度销售额只有17亿元的时候,朱静就从万科和碧桂园嘴边抢下一宗33.37万平方的地块。这是香港富豪李明治旗下天安中国早年在上海松江佘山屯下的一处住宅和商业开发用地。

这个项目成功让上坤地产在上海地产圈里一炮而红,这一地块上开发的住宅项目2018年开始预售,让上坤置地在这一年以“操盘金额”计整体销售额达到230亿元,同比增长了346%。

而这也离不开背后林劲峰的助力。

“上坤需要资金去收购天安中国的上海松江佘山地块,盈信哪怕减持茅台也要去支持。”这是因持股茅台在投资界一战成名的林劲峰。

2003年,盈信投资以1200万元从上海产权交易所受让100万股贵州茅台,一下成为茅台第六大股东。到2012年,当年的1200万投资变成7个多亿,一只股票就让林劲峰赚得盆满钵满,也在投资界声名鹊起。

而林劲峰唯一一次减持茅台就是为了上坤地产,事实上,林劲峰即便在当年茅台股价大跌时都未曾减持过一股,可见林劲峰对于上坤地产的支持力度。

此外,盈信也为上坤的信托融资进行担保,使之能够拥有资金去不断拓展土地,实现规模跃升。

转眼2016年,上坤地产在上海的销售额就超过了50亿元,一年内翻了3倍,同时上坤地产也成功闯进上海楼市TOP30的行列。

/ 02 /

物业销售占九成收入,过于依赖上海房地产

作为物业开发商,目前上坤地产通过四个标准化产品系列(即四季系、樾山╱半岛系、云系及S系)提供多种住宅物业,包括低层及高层公寓楼宇、联排别墅、洋房及阁楼公寓。上坤地产的客户主要为上坤地产物业的个人及公司买家以及上坤地产投资物业的租户。

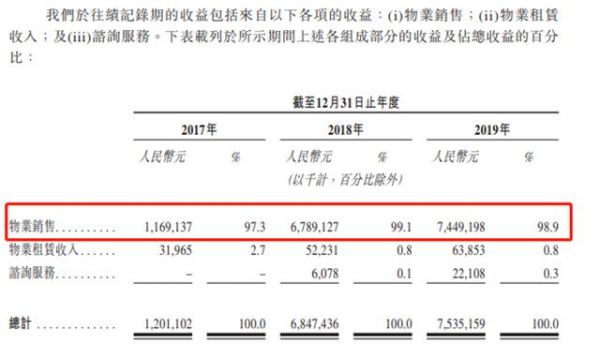

从收入模式来看,物业销售、物业租赁以及咨询服务是上坤的三大收入来源。2019年,三者在总营收的占比分别为98.9%、0.8%和0.3%。

可以看到,物业销售收入是上坤地产的主要收入来源,在过往三年,这一收入分别录得11.69亿元、67.89亿元及74.49亿元,分别占同年总收入的97.3%、99.1%及98.9%。

图片来源:招股书

上海房地产的收入成为其营收占比的大头。截至2020年2月29 日,上坤地产应占总建筑面积超过70%位于长三角经济区,且近半数的物业项目及应占超过18%的总建筑面积位于上海。

上坤集团在招股书中也提到:“过去,我们的收益主要来自销售我们所开发的物业,预期未来数年物业销售仍继续构成我们的大部分收益来源”。

不过,上坤地产在招股书也明确指出,“我们高度依赖长三角经济地区的房地产市场,尤其是上海”。

数据显示,2017年、2018年及2019年上坤地产的物业销售收益分别有约100.0%、100.0%及60.8%来自上海的物业项目。

过度依赖上海房地产,也为上坤地产带来销售区域过分单一的风险。截至2020年2月29日,上坤拥有七个处于不同开发阶段的商业物业组合项目,均位于上海,包括三座已竣工办公楼、两座已竣工商业区购物广场及两个开发中或持作未来开发的综合用途商业物业项目,上坤应占总建筑面积为26.76平方米。

成立5年,上坤地产也迟迟未走出上海。截至2020年2月29日,上坤地产项目位于8个省份及直辖市的14个城市,绝大部分是二线、强三线城市,包括苏州、佛山、东莞等。

对于上坤地产来说,如何在别的城市,尤其是在二三线城市复制其在上海的成功,这或许会是未来上坤地产发展的一大隐患。

而且这些新城市的房地产竞争之激烈,并不亚于上海。

/ 03 /

借新债还旧债,扩张带来的高负债

2016年,上坤地产首发选择进军苏州市场,启动了全国扩张计划。2017年,上坤地产进入安徽和浙江,2017年底的时候进军广东东莞,2018年进了河南和湖北。

截至2020年2月29日,上坤地产在全国8个省市的14个城市中拥有43个物业项目,分布于长三角经济区、粤港澳大湾区、华中等区域,总占地面积160万平方米,总土地储备约360万平方米。不过,长三角经济区仍是上坤地产的主阵地。

据了解,上坤地产目前成立了上海,河南,浙江,湖北,广东,江苏,安徽全国7大区域的事业部,并且在上坤内部,珠三角区域被视为公司未来重点之一,其中广东区域,是进入大湾区的突破点,上坤地产计划在未来五年内容奠定在珠三角的标杆形象,落地核心商业项目。

目前上坤地产在珠三角区域,东莞、佛山各布局1个项目。今年年初,广东上坤并购顺德两项目。

上坤地产不断开疆拓土的过程中也给自己带来现金流短缺与高负债的危机。

招股书显示,2017年、2018年、2019年,上坤地产净资产负债率分别为684.9%、325.9%、118.8%,虽然逐年下降,但仍在行业水平高位,有较高的偿债风险。

根据克而瑞地产研究中心发布的报告,2019年上半年174家典型房企的加权平均净负债率为91.37%,上坤地产的净负债率依然处在行业高位。

另外,上坤地产2017年、2018年所录得经营活动现金流量净额为负值,招股书披露,该公司2017年的经营现金流净额为-3848.5万元,2018年这一指标为-38.06亿元,2019年经营现金流净额约20.07亿元。

图片来源:招股书

对此,上坤方面解释,主要因物业开发活动持续增加,导致经营用了大量现金。

另外,上坤地产短期偿债压力较大。截至2020年2月29日,计息银行及其他借款总额为62.74亿元,其中,有30.75亿元将在1年内到期。

实际上,每年偿还计息借款的现金非常庞大,2017年、2018年及2019年,上坤地产用于偿还计息借款的现金额分别为31.33亿元、40.19亿元和68.53亿元。

根据披露,上坤地产本次募资所得款项净额将用作开发现有物业、偿还有息负债及补充一般营运资金。

具体来看,约60%募集资金将用作开发现有物业方面,即宁波‧慈溪慈澜府、常州‧峯峰及佛山‧上坤瀚湖四季,包括开发项目的物业成本;约30%募集资金将用作偿还项目开发的部分现有计息银行及其他借款;约10%将用作一般营运资金用途。

上坤主要通过内部产生的现金流以及外部融资保持流动性。除了高额债务压身之外,其自身的营收并不足以能够支撑其资金周转。

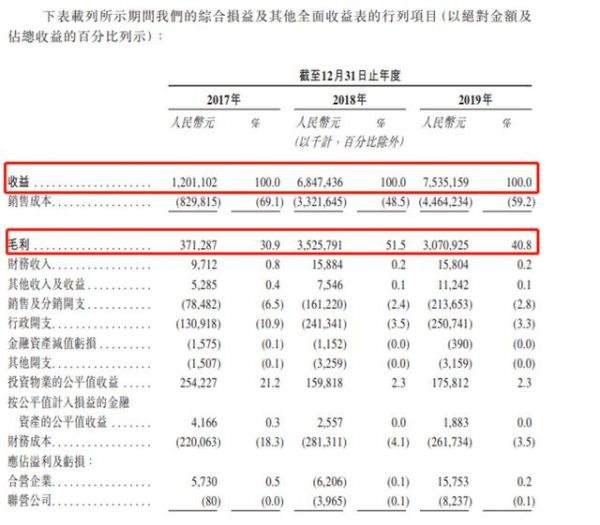

从营收来看,2017年、2018年及2019年,上坤地产的收益分别约为人民币12亿元、人民币68亿元及人民币75亿元,毛利率分别为30.9%、51.5%及40.8%。2019年录得7.6亿的年内溢利,股东应占溢利为2.19亿元。

图片来源:招股书

上坤地产的营收浮动较大也是得益于上海樾山别墅及联排项目进行了结转。

招股书显示,2018年,上海·上坤樾山美墅、上海·上坤樾山四季、上海·新城樾山璟里、上海·新城樾山明月4个项目的部分建筑面积进行了结转,分别取得收入约25.43亿元、14.03亿元、22.16亿元、6.0亿元,总计约67.62亿元,占当年全部营收的约98.76%;2019年,上述四个项目及上海·上坤樾山半岛、上海·新城樾山半岛,分别结转收入约2396.7万元、2358.0万元、1.06亿元、16.17亿元、32.14亿元、7.09亿元,总计约56.94亿元,占当年全部营收的约75.57%。

而截至2020年2月底,若不计入受限资金及已抵押存款,上坤集团手中现金及等价物仅剩11.54亿元,尚不能覆盖一年到期借款的30.75亿元。

2019年10月,杭州银行向上坤地产提供了20亿元的授信额度,同年12月,大连银行及韩亚银行(中国)有限公司向其提供50亿元、20亿元的授信额度。但截至2020年2月29日,上坤地产未动用的银行融资仅剩12.2亿元。

上坤方面在招股书中坦陈,公司当下及未来的债务水平,以及相关借款契约条款,可能会限制公司寻求额外融资的能力。

除此之外,据招股书披露,截至2020年2月29日,上坤地产可出售的建筑面积和可租赁建筑面积共为23.97万平方米,而开发中的建筑面积高达210.88万平方米,占到应占土地储备的80.19%,也就是说上坤地产八成的应占土地储备都在开发中,仍需要庞大的现金流做支撑。

不论是从上坤集团的短期债务来看亦或者是其当下的现金储备来看,其现金流都较为紧张,而在当下的形势下,严控现金流才是能够活下去的唯一出路。

/ 04 /

未来扩张中的潜在风险

对于房地产来说,“高杠杆”意味着房企仍需面临到期债务和刚性成本的支出压力。这种收支不平衡的局面无疑增大了现金流压力,资金能否顺利周转则直接决定了房企生死存亡的命运。

上文也提到,上坤地产因为2018年上海佘山的别墅项目上海樾山销售出色,在上海的高端住宅市场占得一席之地,但是这样的经验放到二线甚至是三四线能得到一样的效果吗?

伴随着疫情来袭,“停工、停产、停售”让房地产进入了“寒冬”。据人民法院公告网显示,截至4月1日,已有108家房企宣布破产的公告。相当于至今为止,每一天至少都有1家房企因为种种原因“退出了”楼市。

而上坤能否在其他二线城市复制其在上海的成功经验还未可知,但是从此前经营状况来看,上坤地产还是缺乏“经验”。

上坤地产披露,在2017年至2019年,上坤地产对开发物业进行减值拨备4430万元、5850万元及3790万元。

之所以出现上述状况,是因为杭州‧上坤山语四季、苏州‧上坤水岸四季及合肥‧上坤海棠四季项目录得减值亏损。对于这几个项目出现亏损,上坤方面解释,主要是“由于限价政策,令公司的预期售价产生了变动。”

除了亏损之外,上坤地产还曾因两个项目的已建总建筑面积超出相关批文违规而受到处罚,被处以9.96万元的罚款。

据了解,如果项目建造的总建筑面积超过了许可,或已完工项目中存在与建设工程规划许可证不符的情况,房企将无法取得项目的竣工验收备案表。而无法取得该备案表,房企将无法向购房者进行交付。

不论是因扩张出现的亏损或者是违规行为,都说明了上坤地产在向外扩张时步伐过于急切,而经验尚且不足。

高于同行的高负债、即将到期的债务、紧张的现金流以及经验不足等等这些风险无一不是上坤地产上市路上的“拦路虎”,而在此时选择赴港上市,是上坤地产打开融资渠道的不二选择,但是未来能否稳扎稳打的顺利走向全国还是一个未知数。

免责声明:文章内容仅供参考,不构成投资建议。

相关推荐

上坤地产IPO:借新债还旧债,净负债高达118.8%

最前线 | 部分员工停岗,优信“节衣缩食”能否渡过资金难关?

地产青铜时代:上市难于上青天,发债堪比高利贷

黄奇帆:互联网金融务必吸取P2P发展的深重教训

光环之下,实地集团闯关IPO的四个难点

IPO观察 | 八年长跑、开盘暴涨,地产数字化龙头「明源云」未来将走向何方?

净利润同比近5年最低,新城控股进入“二代”王晓松手中,成色几何?

黄其森想通了

富力线上卖房促销,还指望冲击三千亿吗?

永辉超市参股公司申请破产:负债高达8.6亿

网址: 上坤地产IPO:借新债还旧债,净负债高达118.8% http://www.xishuta.com/zhidaoview9030.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180