谁拿走了“六个核桃”的巨额分红?

文丨燃点新消费,作者 | 王子辰

就像一条严重失去平衡的大船,中国最大的核桃乳饮料制造商养元饮品(603156.SH)未来前景堪忧。

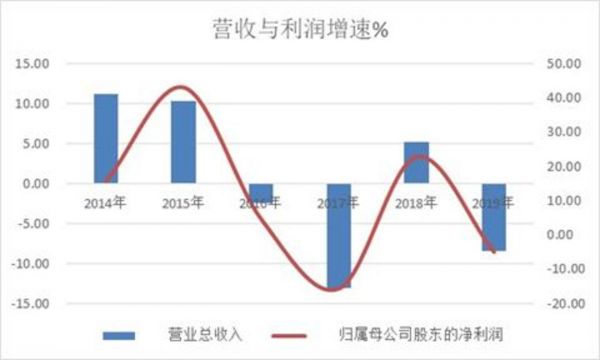

养元饮品成立于1997年,其从事生产明星产品“六个核桃”则始于本世纪初。这家经常聘请明星代言其核桃乳产品的上市公司,刚刚经历了4年的业绩动荡。从2016年以来,业绩增速忽升忽降,四年归母净利润增速均值不足2%。市值也不断创下新低,成为2018年迄今表现最差的新股之一。

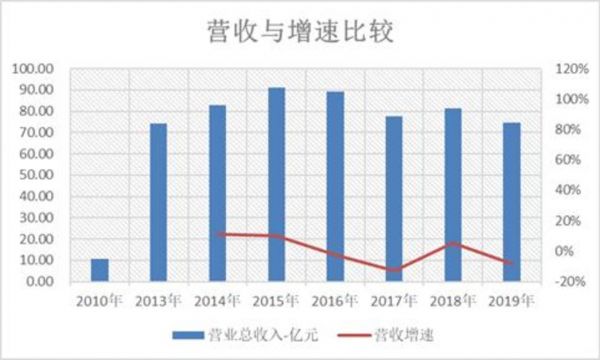

养元饮品的核心产品是“六个核桃”,是一种以核桃为原材料的植物蛋白饮料,其广为人知的广告语是“经常用脑,多喝六个核桃”。经著名电视主持人鲁豫代言后,六个核桃更是进入千家万户。公开的财务数据显示,2010年,养元饮品的营收增速超过100%。

历经波折,三次冲关,养元饮品最终于2018年登陆资本市场,78.73元的发行价,是A股上市公司的高价股。不过,从估值看,发行市盈率(PE)仅为17.7倍,远低于彼时食品饮料行业50倍的PE。这让不少的投资者怀揣财富梦想,养元饮品“补脑”又“赚钱”。

遗憾的是,养元饮品上市就“翻脸”。这家由一帮“老人”组建,上市后依然由这些老人掌控船头的上市公司——事实上的管理层控制,失去了过往的激情,这让公司的管理低效且缺乏活力。业绩增速高位快速滑落,股价上市即进入漫长的下跌通道,迄今跌幅近30%。

这并不妨碍养元饮品的豪放分红。在2018财年度进行了10派30转4的大手笔分红后,这家公司2019财年度再次推出10派20转2的分红方案,2019年的分红比率高达78%。

谁拿走了养元饮品的分红

4月17日,发布了2019年年度报告的同时,养元饮品还推出了其分红方案。根据公告,养元饮品拟向全体股东每10股派发现金红利20元并转增股本2股,现金分红比例78.25%,本次实际分红21亿元。

大部分的分红将流向姚奎章、李红兵,以及范召林等公司管理层。公开披露的信息显示,姚奎章,为公司董事长,河北省人大代表;李红兵为副董事长、副总经理;范召林为公司董事总经理,范本人还是衡水政协常务委员;其他重要股东还包括了担任公司董事、副总经理的邓立峰,董事、财务负责人邢淑兰,董事、监事会主席朱占波,原公司董事李志斌等。

持股数量最多的,是姚奎章、范召林以及李红兵,三人直接以及间接合计持有养元饮品53%的股份。这意味着,上述21亿元的巨额分红,其中11.2亿元流入了姚奎章、范召林、李红兵等管理层股东的腰包。

另据2018年财报数据,当年养元饮品大手笔现金分红22.6亿元,上述三人直接以及间接持股比例同样约53%,这意味着超过12亿元的现金分红落入姚奎章、范召林以及李红兵腰包。

过往两年,姚奎章、李红兵、范召林为代表的公司管理层累计从上市公司获得现金分红超过23亿元。

这远远超过了管理层在上市公司获得的薪酬水平。财报数据显示,2019年,养元饮品有公开披露资料的管理层(含姚奎章、李红兵、范召林、邢淑兰等),合计从上市公司获得的薪酬仅为389.75万元,两年仅为731万元。其中,姚奎章的薪酬为18万元,范召林125万元,李红兵仅10万元。管理层的薪酬与巨额分红形成鲜明对比。

遗憾的是,大手笔分红的背后是这家公司低迷的业绩。

低“谜”的业绩

2019年,养元饮品实现营收75亿元,一夜回到解放前。这一数据仅为2013年的水平。

养元饮品在2018年上市之前,就曾经饱受质疑,历经IPO三度冲关,其被质疑最多的便是增长乏力、长期盈利能力存疑、产品单一,以及因“虚假宣传”官司缠身。

通过上述图表也不难发现,养元饮品2010年的收入不足11亿元,2013年就迅猛增长至74亿元。公司并未披露2011-2012年的收入状况,但是依据上述数据,简单测算发现,其2011-2013年期间的复合增长率高达89%。

然而,如我们所看到的,这家公司此后的营收增速戛然滑落,从89%快速降低至10%左右,直到如今的负增长。

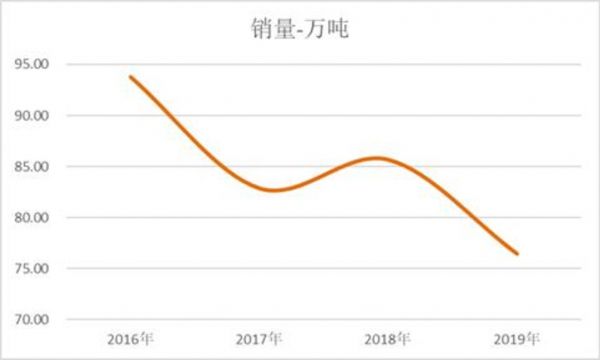

谜一样的营收数据,背后是产品销售的低迷。养元饮品旗下的明星产品“六个核桃”2016年销量约为94万吨,很快下降至2019年的77万吨,下降近两成。

与之形成鲜明对比的是,这家公司铺天盖地的广告和市场推广。从2016年以来,养元饮品的销售费用稳定在10亿元以上,其中一半以上流向了广告以及市场推广。

尽管销售费用不低,公司营收并未增长,数据看,销售费用占营收的比重从2015年的10.1%,上升至2019年的14.4%,上升4个百分点。同期销售收入却从2015年的91亿元,下降至2019年的75亿元,下降幅度18%。

尴尬的数据反映了一个现实,或者产品缺乏创新,消费者逆反,或者广告营销策略失当,这导致了经营的低效率。

养元饮品的产品过度单一,核桃乳(六个核桃)对公司营收的贡献近乎100%,这影响了公司长期业绩表现。从公司官网显示资料看,其品牌产品,清一色的核桃乳,发生变化的更多是其“包装”,或者名称。

这并不新奇,研发在养元饮品地位并不充分。2019年,养元饮品宣传期研发费用增长翻倍,不过5700万元,仅为其2019年全部销售费用的5%多一点,占营收的比重则不足1%。

种种迹象最终导致了这家公司过往4年动荡的业绩,忽升忽降,股东回报率一年比一年低。

一起来看一下这家公司过往四年动荡的业绩,营收和归母净利润,这让投资者很难找到这家公司未来的业绩准绳。

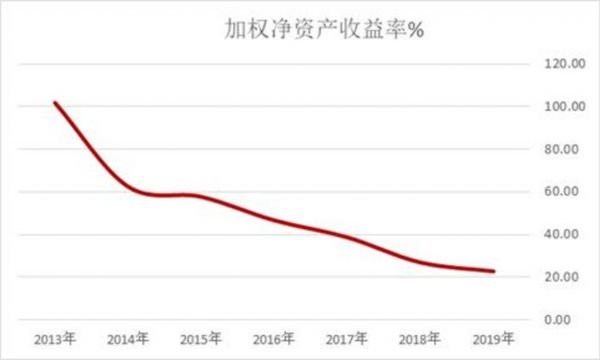

净资产收益率逐年下滑。2013年,曾经高达102%,到了2019年,仅为22%。

低迷的市场前景以及不稳定的产品销售增长,导致了公司在营销等方面开支的压力加大,这会反过来进一步吞噬这家公司的盈利能力,更让其长期增长前景蒙上阴影。

机构对于这家公司2020年的业绩前景表示悲观。据Wind一致预测,养元饮品2020年营收将会进一步下滑16%,并导致其归属于母公司净利润下降13%。

根据公司最新公布的一季度财报,养元饮品归母净利润大幅下滑38%,当然,这有新冠疫情的影响。

一家细分领域的龙头消费品公司,业绩如此糟糕,让投资者有充分的理由质疑这家公司的公司治理是否合理。

低效缺乏活力的公司治理

如前所述,尽管公司营收、净利润增长低迷,股东回报率也在逐年下降,但是投中网发现,从2018年上市以来,这家公司的理历届没有一次出现过董事会成员对于公司业绩的质疑。

非常重要的原因,在于公司的董事会与管理层高度一致。9名董事会成员,6名公司董事,3名独立董事。6名公司董事成员:姚奎章、范召林、李红兵、邢淑兰、邓立峰、夏君霞均在公司担任从总经理,到财务负责人在内的不同职务,从经营,到财务,再到内部审计,姚奎章、范召林、李红兵完全控制着这家公司的经营和方向。姚奎章表面不在经营层,实际掌控着这家公司的经营,是实际控制人,直接间接拥有28%的比例。

既然,董事会成员与经营层高度一致,作为股份公司治理基石的代理制,失去了实际的存在意义,任何对于管理层的质疑,也就意味着董事会的自我否决。

再看养元饮品的三位独立董事会成员,霍军生、马爱进为食品领域专家,于雳出身财务,三位独立董事成员过往经历都不足以表明其能够在公司经营、治理方面对于上市公司带来多大的改善。过往两年,三位独立董事成员也从未在董事会上对公司的业绩有过质疑。这与外部股东、媒体对于养元饮品的低迷的业绩增长、高企的营销费用、逐年下滑的股东盈利能力等多有批评形成了鲜明对比。

从分红看,较高的现金分红比例,尽管有助于回馈股东,但是从现金分红的流向来看,绝大多数流向了养元饮品的管理层股东。与较大的现金分红比率形成对比的是这家公司极其低迷的业绩。对比鲜明的数据,折射了这家公司在治理层面较大的问题,管理层缺乏足够的动力改善其业绩表现,或者在产品的布局、研发方面有更大的进取心。

还有一个事实不得不承认,以姚奎章、范召林、李红兵为代表的养元饮品股东,其持股主要是在上市之前形成。

投中网统计发现,除了上市以后的增减持形成的股份变动,姚奎章、范召林、李红兵等人,位列上市之初前十大股东,合计占比71.46%。这意味着,管理层核心成员以市值衡量的财富就接近了200亿(未考虑后续增减持)。

如果以2019年末持股数量推算,姚奎章、范召林、李红兵三人持股比例分别为27,54%、12.9%、12.9%,根据最新交易日公司总市值280亿测算,上述三人的财富总额分别为,77亿元、36亿元、36亿元,合计149亿元。

巨额的财富效应,再加上绝对控制董事会所形成的的高额分红,养元饮品的管理层显然已经没有了任何的前进动力。

最新交易日,养元饮品股价收于26.57元,涨幅0.34%,总市值280亿元。

相关推荐

谁拿走了“六个核桃”的巨额分红?

大数据之殇:我们的数据,被谁拿走了?

巨额分红争议下的中公教育:学员退费难,创始人母子成教育首富

玩物得志唐金尚:劳力士配核桃,新青年的选择

中公教育“清仓式分红”:学员退费难,创始人成教育首富

4年分红近2亿,一家“校园贴报栏”公司的逆袭上市路

云南白药大分红的背后

用大数据开冰箱!揭秘今夏饮料圈的3大趋势

格力电器重启分红模式 向全体股东分红36.1亿元

36氪首发 | 核桃编程获 5000 万美元 B 轮融资,将投入 1.5 亿元升级 AI 教育产品

网址: 谁拿走了“六个核桃”的巨额分红? http://www.xishuta.com/zhidaoview9126.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180