来自华尔街投资大佬们的警告:目前市场估值高、风险大

编者按:本文来自微信公众号“巴伦”(ID:barronschina),作者:阿尔·鲁特,编辑:郭力群,36氪经授权发布。

在为股票估值时,最终看的还是现金流。所有估值指标都只是用来帮助计算一项投资能带来多少现金的替代指标。

受疫情影响,许多公司大幅下调了2020年盈利预期,然而标准普尔500指数目前较3月低点反弹了三分之一。在公司盈利下降但股价却上涨之际,一些投资大佬对股票估值敲响了警钟。

本周二(5月12日),知名投资家斯坦利·德鲁肯米勒(Stanley Druckenmiller)在接受智库Economic Club of New York采访时表示,目前投资股市的风险是他多年来见过的最大的。对冲基金大佬大卫·泰珀(David Tepper)认为,目前股市估值是1999年以来最高的。

泰珀曾在高盛(Goldman Sachs)做交易员,上世纪90年代初创办了对冲基金Appaloosa Management。德鲁肯米勒在创办对冲基金Duquesne Capital前曾和乔治·索罗斯(George Soros)一起工作。

要确定股市估值是否有问题,首先需要稍微了解一下华尔街在给股票估值时都关注哪些方面。

每个行业都喜欢用自己业内的缩略词,华尔街也不例外。

虽说有时候缩略词很有用,但有时也很令人迷惑。特斯拉(Tesla, TSLA)首席执行官埃隆·马斯克(Elon Musk)曾以禁止员工在邮件中使用缩略语而闻名,他认为,把相关单词直接拼写出来往往更简单明了。马斯克说得也许有道理,但了解一些行业术语可以更好地了解业内情况。

PE比率可能是华尔街最有名的行话了。PE是市盈率的缩写,PE比率是股价和每股收益之比。举个例子,10倍的市盈率意味着一家公司的股票在一个特定时期内以10倍于预期收益的水平交易。

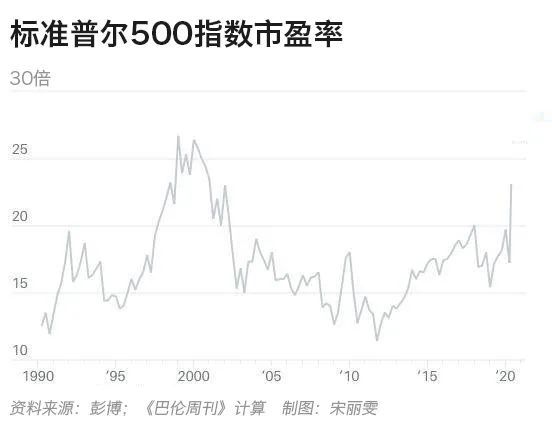

几十年来,标准普尔500指数的平均市盈率在15倍到16倍之间,目前已经超过20倍。此外,如果公司利润因受疫情影响而持续下滑,那么市盈率可能会超过互联网泡沫破裂时的水平。

这是个令人担忧的问题,但市场抱着这样一种希望:2020年公司盈利不佳只是一种特殊情况。从2021年的公司利润预期来看(预计每股收益约为163美元),标准普尔500指数的市盈率约为17倍,看起来更为温和。

从历史上看,17倍的市盈率仍然有点高,但市盈率也是和利率有关系的,股票回报和所有其他资产回报都是有关系的。虽然这种想法有其局限性,但利率下降往往会推高市盈率。目前10年期美国国债收益率不到1%,低于一年前约2.4%的水平。

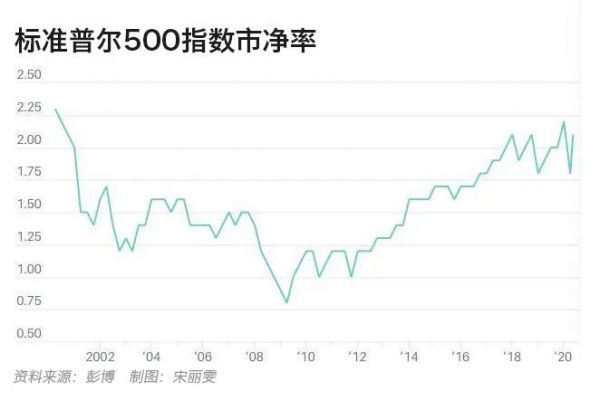

当公司利润像目前这样起伏不定时,投资者会关注PS比率,即市销率。销售额的波动一般比利润小,当利润率下降时,市销率是一个有用的指标。股价和销售额之间的关系也有助于评估例如Beyong Meat (BYND)等还没盈利的初创公司。

股市目前的市销率约为2倍,高于金融危机期间的1倍。和历史数据相比,目前的市销率也有所上升,但市销率同样也和利率有关,利率下降也会推高市销率。

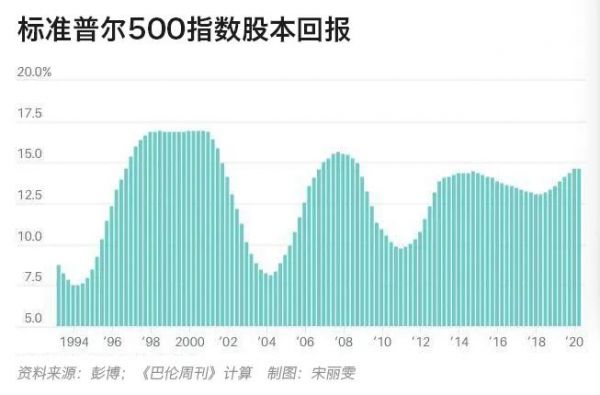

除了利率,估值倍数也会随着其他一些因素波动。增长率很重要,回报率同样如此。增长较快的股票的市盈率和市销率都更高。此外,投资资本回报率较高或正在上升的股票的市盈率和市销率也较高。

投资资本回报(如股东权益)的水平和变化是衡量公司发展是否健康、未来盈利水平如何的标志。和经济一样,股本回报也有周期,但一直呈上升趋势。投资回报是否能够进一步上升则是另一个话题了。

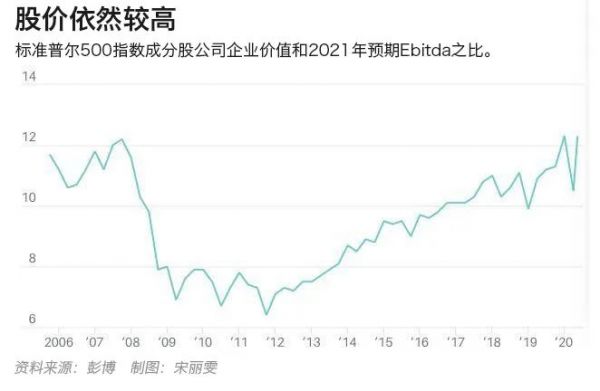

疫情造成的另一个后果是债务水平上升。举例来说,道指成分股公司波音(Boeing, BA)刚刚借了250亿美元,不是为了建设新工厂,而是为了帮助该公司及其供应商度过航空旅行的低迷期。

有时投资者在研究杠杆较高的公司时,他们会看看EV和Ebitda之比水平如何。EV即企业价值,是指市值加净债务;Ebitda是息税、折旧、摊销前利润的缩写。在华尔街经常能听到Ebitda这个缩略词。

Ebitda是现金流的代理指标,指公司可用于购买设备、支付债务利息以及派息的资金总额。

正如华尔街经常说的:现金为王。在为股票估值时,最终看的还是现金流。事实上,所有估值指标都只是用来帮助计算一项投资能带来多少现金的替代指标。

当被问到如何为资产估值时,加拿大一家私人理财公司高管说,“把现金流折现就行,任何资产都可以用这种办法来估值。”他说的很有道理。以可以接受的回报率进行折现,只要能带来现金,任何资产都是有价值的。

要是真有那么简单就好了。预测现金流和折现率也不容易。除了市盈率、市销率和企业价值与Ebitda之比,投资者还可以使用其他估值指标,但了解这几个术语就已经足够让投资者和华尔街人士侃侃而谈了。

相关推荐

来自华尔街投资大佬们的警告:目前市场估值高、风险大

科技股疯狂上涨,华尔街担心估值虚高行情会逆转

从估值来看,中国集成电路产业的发展有什么风险?

中概股新“造壳运动”,大佬们正闷声发大财

大佬们的掌上明“猪”

Nubank和软银谈崩:但新一轮投资估值还是超百亿

高瓴投资了2家奶茶店:一个估值200亿、一个估值160亿

最前线 | Uber拟下月开启IPO,估值预期1200亿美元

最前线 | 470亿美元估值的WeWork从未盈利,但也要上市了

估值切换:每年四季度最重要的投资逻辑

网址: 来自华尔街投资大佬们的警告:目前市场估值高、风险大 http://www.xishuta.com/zhidaoview9844.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180