京东险过疫情关

图片来源@视觉中国

文丨老铁

零售业在疫情期间遭到重创,2020年Q1全国社会消费品零售总额同比下滑19%,其中实物商品网上零售额18536亿元,增长5.9%。

无论是线上还是线下,零售业都面临极为艰难的一个季度。

即便是仍然呈正增长的实物电商,分化也在加剧,吃类和用类商品分别增长32.7%和10.0%,穿类商品下降15.1%,原因也很是简单,疫情期间线下零售几近停止,刚需性需求转移线上,值得注意的是,非刚需的服装类电商销售全面下滑,到4月份也仍然未能回正。

以上简单分析大概可以为疫情期间的电商业做如下注脚:1.Q1电商增速的急剧放缓,意味着巨头之间会完全转向存量竞争,其中关键在于企业能否承担疫情期间的刚需消费的线上化转移工作;2.对于服装、美妆为代表的非刚需品类占比较高平台或是一种压力,2020年的整体成长面临上行压力。

京东作为一家以3C起家,在近年跃跃欲试向“非3C”品类进军的线上零售企业,在过去的Q1季度,总营收达到1462亿元,同比增长20.7%,其中自营电商营收增长接近20%,也就是说,在外部环境极为恶劣之时,京东在当季度是跑赢大盘的。

这其中又为何?

本文我们将重点探讨以下问题:其一,京东Q1表现的基本原理是什么?其二,后疫情时代,京东会面临何等的危机或机会?

京东Q1财报概述:一半海水一半火焰

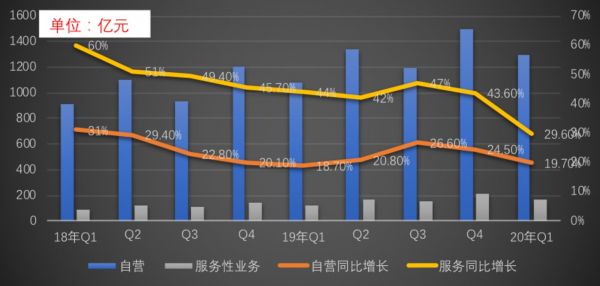

我们整理了2018年Q1以来京东分季度的自营业务和服务性收入情况,见下图

在过去的两年时间内,京东通过为开放平台商家提供营销和物流服务,获得服务性收入的快速增长,自营业务作为京东基石,在速度上保持在较为稳定的水平,其关键原因与“京东超市”以及3C家电等品类拿到的优势市场地位有关。

值得注意的是,2020年Q1,服务性收入下降明显,同期自营业务则有所抬头,较上年同期同比甚至有明显的上扬。

这可以为京东的处境做以下总结了:外部环境的复杂和下行压力已经传导至京东,开放平台商家的GMV增速恐迅速变缓,在京东物流的支持下,自营业务成为疫情初期为数不多未陷入停摆的电商企业,获得了可观的增量。

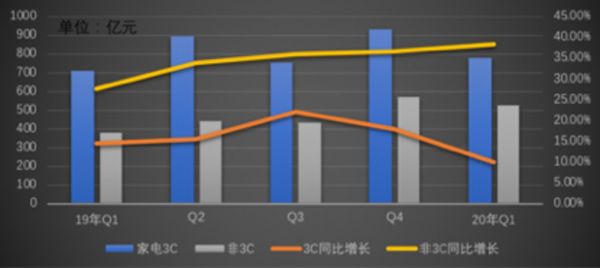

我们再看京东自营增长的细节,见下图

从体量上看,3C家电仍然是京东自营的第一大品类,但非3C业务在过去一年多时间里,保持了快速的增长势头,尤其是在疫情期间,速度并未受到影响,大有超过3C家电规模的势头。

我们认为,京东非3C增长逻辑与疫情期间生鲜和买菜业务大放异彩的平台不同,京东生鲜业务整体发展滞后,7鲜由自营转入“类加盟模式”之后,还没进入正常发展轨道,也就是说:京东原有路径的非3C业务是增长的主要推动力。

当服饰,美妆等品类受到“二选一”等因素的限制后,京东超市肩负了品类扩张的主要工作,结合开篇刚需类产品在疫情期间的增速情况,不难看出,京东非3C部分增长的原因也恰在此处。

城市区域间的及时配送一直是业内争夺的一大要点,从联盟线下商超巨头做到家,再到电商巨头摒弃固有的“平台模式”转身采买式重思维,从最早的流量较量,到现在的生态和资本的抗衡。

最近亦有消息称天猫事业群升级为同城零售事业群,也可见此业务诱惑之大,而猫超的多次整合,调整和布局也可见其难度之大。

京东超市类业务在疫情期间取得较大进展,乐观看,此部分可视为京东业务的“锚业务”,扛住对手多次进攻之后,比较优势得到证实,尤其较之后疫情时代线上买菜用户会面临流水风险,维护成本居高不下的压力,在线超市业务自身并未表有明显的周期性,此后不至于面临过分冲击。

若悲观看,京东仍然需要在多品类运营中快速扩张,尤其是拼多多与国美进行资本和业务方面的深度合作之后,在农产品、服装几个品类得到优势地位之后,拼多多开始“入侵”京东,后者无论是出于防御还是进攻,都需要树立多个优势项目。

当自营业务(尤其是非3C部分)保持增长之后,如前文所言,开放平台了面临更大压力,我们也可以通过京东数据来理性看待行业当下面临的问题。

在线营销收入和物流收入增速都在放缓,但物流的下行速度更快,由于京东物流现有服务相当部分为体系内商家(亦有个人业务),其加速下滑可证实开放平台内商家在Q1的低沉,对于行业而言,非刚需品类和及时收货的增长是被严重抑制的。

京东的自营为对抗疫情提供了缓冲空间,但过分倚重开放平台的电商企业在Q1的压力不容小觑,对于此类企业,2020年Q1并不寻常。

总结本章节:京东自营在疫情期间价值被放大,非3C品类成长较快,但品类扩张的紧迫感仍未得到缓解,开放平台承压,部分品类的外部环境乃是极不友好,由于此前京东品类扩张工作的滞后,反而在增速上躲过了疫情冲击,但后疫情时代呢?

后疫情时代京东怎么走?

以上分析中,对京东既有赞赏亦有反思,此部分,我们将重点梳理京东的改革进程。

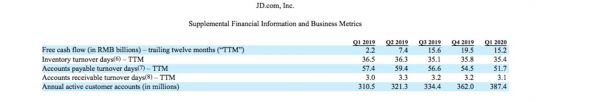

京东当下主要面临两大矛盾:1.零供关系,具体说是供应商的账期,京东在过去依赖于应付账款周期,这也是长期亏损却仍然保持丰沛现金流的主要原因;2.盈利与成长性之间的矛盾,京东能否长期盈利成为业内外长期关注的话题。

先看零供关系部分。

2020年Q1,京东应付账款周期为51.7天,为几个季度以来新低,当季应付账款规模为765亿元,较上年同期减少140亿元,其原因固然有许多,诸如疫情之下供应商现金流普遍吃紧,京东理应在此时对供应商多加照顾。

我们认为更为关键的在于2019年至今的物流资产ABS工作,通过物流资产进行ABS(资产证券化),2019年获得接近79亿元现金流,在2020年Q1财报中,京东披露,京东又开始将46亿元物流资产进行ABS。

也即,通过对物流资产的盘活,京东获得了更多的资金补充渠道,降低了对商家账期的依赖。

这才是京东长期改善零供关系的动力,但以上手段的边际效应自然会递减,也就是说京东此后仍然要找的新的资金来源,诸如开放平台“轻运营”的成长等等,切实有效改善零供关系。

再看盈利部分。

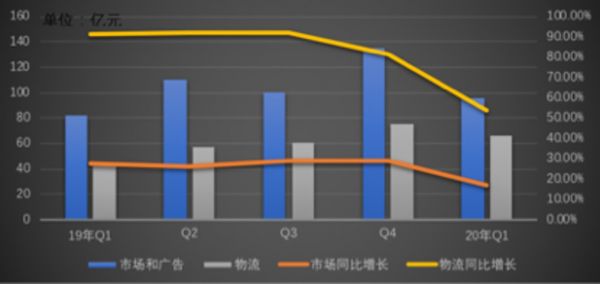

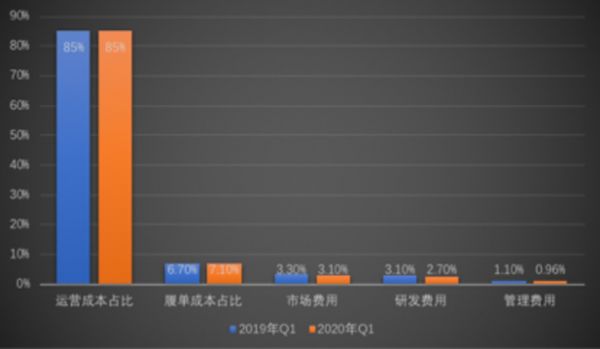

我们整理2019年Q1和2020年Q1运营成本和费用占比情况,见下图

2019年保守争议的“996讨论事件”,对于京东乃是开启了节流的新计划。

在疫情中,自营产品规模增速加大,但并未抬高整体毛利率,说明提高效率,精简机构已经贯穿在企业运营始终,以上极大数据维度中,除履单成本由于快递人员等工资等客观原因有所抬头,市场费用、研发费用和管理费用都是呈压缩态势的,徐雷主持日常工作后,降成本压费用提效率明显是作为重点工作对待的。

业务保持增长,但费用率若还有压缩空间,对长期改善损益表的向好具有明显的意义。

此外,我们必须强调一点,即,由于前期投入的亚洲一号仓陆续度过折旧计提周期,此后仓储折旧成本压力会得到缓解,2020年Q1折旧计提成本较上年仅增加了3000万元。

但是,短期内由于京东的“重运营”模式不会得到根本性改变,强流水低利润率的状态也很难改变,损益表改善空间虽然很大,但其突破我们仍然认为关键还在于开放平台的成长性,这又回到了品类扩张这一老生常谈的话题。

由于京东在模式上具有自营和开放平台两种模式,前者在仓储、物流等优先布局的支持下是对冲此次疫情风险的骨干力量,使京东在零售业遭遇重创之时仍然能保持成长性,这是相当不易的。

但前行路上仍然荆棘丛生,随着行业完全进入存量市场竞争,京东将迎来更为严峻的市场环境,疫情时期的幸运又是能否延续呢?

相关推荐

京东险过疫情关

焦点分析|疫情突袭下,传统险企的狼狈,科技险企的机遇?

见证武汉复苏:康复路上的心理关怎么过

步步高系入局,OPPO造芯要过这七关

特斯拉,车险掘墓人?

滴滴准入安全负责人:驾驶员成为网约车司机需过六关

疫情下,800万保险代理人的危机与转机

特斯拉车险上线,新能源汽车险或将落地?

韦博英语陷“关店危机”:分期占比高达80%,度小满、京东数科会否为此买单?

三星财险拟增资5.5亿变合资险企,腾讯持股32%

网址: 京东险过疫情关 http://www.xishuta.com/zhidaoview9890.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180